При ставке налога в 20% общая сумма денег, которую прибыльные инвесторы должны будут заплатить налоговому органу, будет относительно больше текущей суммы - Фото: HA QUAN

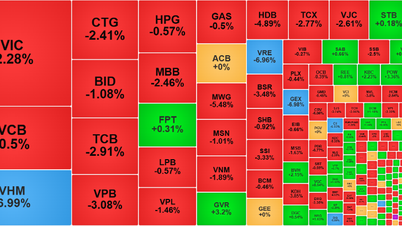

Не существует «лучшего» способа расчёта подоходного налога с передачи ценных бумаг для всех. При текущем методе взимания налога — ставке 0,1%, умноженной на общую стоимость проданных ценных бумаг, — инвесторы, получающие прибыль, выиграют больше, и наоборот...

Различия между текущим налогом и новым предложением

В соответствии с действующим законодательством о подоходном налоге с физических лиц доход от передачи ценных бумаг облагается налогом по ставке 0,1% от общей стоимости сделки купли-продажи, независимо от прибыли или убытка.

Например, если инвестор продаёт акции ABC и получает прибыль в размере 10%, то общая стоимость продажи составляет 2 млрд донгов, то размер налога на доходы физических лиц к уплате составит около 2 млн донгов. И наоборот, если инвестор передаёт эти акции, но теряет 10%, то общая стоимость продажи составляет всего 1,8 млрд донгов, то размер налога на доходы физических лиц к уплате составит 1,8 млн донгов.

Между тем, согласно проекту Закона о подоходном налоге с физических лиц (замена), который находится на рассмотрении, Министерство финансов предлагает, чтобы физические лица-резиденты, передающие ценные бумаги, облагались налогом по ставке 20% от налогооблагаемого дохода.

Налогооблагаемый доход определяется как цена продажи за вычетом цены покупки и связанных с этим обоснованных расходов в годовом налоговом периоде. В случае, если цена покупки и связанные с этим расходы не могут быть определены, сумма налога будет равна 0,1%, умноженному на цену продажи ценных бумаг, рассчитанную для каждой сделки.

Таким образом, можно понять, что налог на доходы физических лиц будет взиматься только при наличии прибыли, в соответствии с логикой, что налог на доходы физических лиц — это налог на «доход»; если же есть убыток, то налоговое обязательство не возникает.

Налог по ставке 20% будет «взиматься» с чистой прибыли. Например, если инвестор продаёт акции XYZ с 10%-ной прибылью, капиталом в 10 миллиардов донгов и прибылью в 1 миллиард донгов, налог к уплате составит около 200 миллионов донгов. И наоборот, если акции XYZ продаются с 10%-ным убытком, налог не взимается.

Эксперт по финансам и ценным бумагам заявил, что, хотя вариант 2 в принципе «кажется более разумным» (взимание налога только при наличии дохода), из приведенного выше примера видно, что сумма налога, подлежащая уплате по ставке 20% на чистую прибыль, значительно выше текущей ставки в 0,1%.

Не говоря уже о том, что расчет налога на основе процентов станет более сложным и потребует детального учета себестоимости и расходов, а не прямого вычета, как в настоящее время.

Как другие страны собирают налоги?

Для большей убедительности предлагаемого нового метода сбора налога Министерство финансов привело в пример Японию. В этой стране доход от продажи некоторых ценных бумаг (включая акции, доли в компаниях, облигации с варрантами и т. д.) облагается налогом отдельно от других источников дохода по фиксированной ставке 20,315%.

В Китае ставка налога составляет 20% к доходу от передачи некотируемых ценных бумаг, определяемому как выручка за вычетом связанных с этим расходов.

Согласно исследованию автора, в США налог на передачу акций представляет собой налог на доход с капитала, рассчитываемый только с чистой прибыли, однако ставка налога зависит от периода владения и дохода физического лица.

В частности, в США разрешены вычеты убытков от продажи акций. Если вы продаёте акции с убытком, вы можете использовать этот убыток для уменьшения прибыли от других сделок или вычесть его из налогооблагаемого дохода (до 3000 долларов США в год; оставшаяся сумма убытка переносится на следующий год).

Ставки налога, применяемые в США, также рассчитываются на основе времени, краткосрочного (краткосрочный прирост капитала) и долгосрочного (долгосрочный прирост капитала).

Краткосрочный период относится к ценным бумагам, удерживаемым менее 1 года. Соответственно, налоговая ставка равна обычной ставке подоходного налога, которая составляет от 10% до 37% в зависимости от уровня дохода физического лица.

Долгосрочный кредит применяется к ценным бумагам, удерживаемым в течение 1 года и более. Льготные налоговые ставки: 0%, 15% или 20% в зависимости от дохода физического лица.

Источник: https://tuoitre.vn/lai-1-ti-dong-ban-chung-khoan-se-nop-thue-bao-nhieu-theo-de-xuat-moi-20250722101812181.htm

Комментарий (0)