В настоящее время на рынке обращаются облигации многих банков, стоимость которых очень велика. Фото: QUANG DINH

Прогнозируется, что рост кредитования ускорится во второй половине этого года.

Ускорение заимствований через облигации

В последнее время, несмотря на тенденцию к снижению стоимости облигаций, выпущенных в секторе недвижимости, банки зафиксировали очень хороший рост при мобилизации средств через этот канал.

Г-жа Ле Минь Ань, аналитик исследовательского отдела MB Securities (MBS), сообщила, что с начала года до середины июня банки обогнали сектор недвижимости, став отраслевой группой с самым большим объемом эмиссии — около 54 000 млрд донгов, что на 147% больше, чем за аналогичный период прошлого года.

«В течение месяца не было выпусков облигаций в секторе недвижимости, при этом на банковский сектор пришлось 94% от общего объема эмиссии», — прокомментировали эксперты MBS.

По словам г-жи Ле Минь Ань, более строгие правила в отношении коэффициента освоения капитала для средне- и долгосрочных кредитов побуждают банки выпускать больше облигаций для пополнения своей долгосрочной структуры капитала.

Кроме того, в условиях низких процентных ставок у банков есть стимул выкупать облигации и выпускать их с более привлекательными процентными ставками. Это объясняет, почему банки являются одновременно и лидерами по новым выпускам, и основными организациями, выкупающими выпущенные облигации.

Не только на первичном рынке, объем вторичных банковских облигаций, торгуемых через площадку, также резко увеличился в мае, увеличившись более чем на 80% (по сравнению с предыдущим месяцем), сохранив привлекательную позицию по сравнению с остальными секторами.

Многие аналитики полагают, что рынок банковских облигаций ожидает более напряженный год, чем предыдущие, поскольку кредитование улучшается.

Г-н Нгуен Куанг Туан, председатель совета директоров Fiingroup, оценил, что рост кредитования за первые 5 месяцев этого года был очень низким и составил всего 3,8% по состоянию на 15 июня. Однако во второй половине этого года появились более позитивные признаки улучшения.

Один из данных указывает на резкий рост импорта капитальных товаров. По мере возобновления роста экспорта и восстановления экономики на основных рынках потребность производственных компаний в капитале будет увеличиваться.

Для достижения роста кредитования на 15–16% в течение всего 2024 года банкам необходимо иметь капитал. Однако, по словам г-на Туана, коэффициент безопасности капитала банков всё ещё «низкий» для достижения этого целевого показателя роста кредитования. Поэтому, ожидая увеличения собственного капитала, банкам проще выпускать облигации (капитал второго уровня).

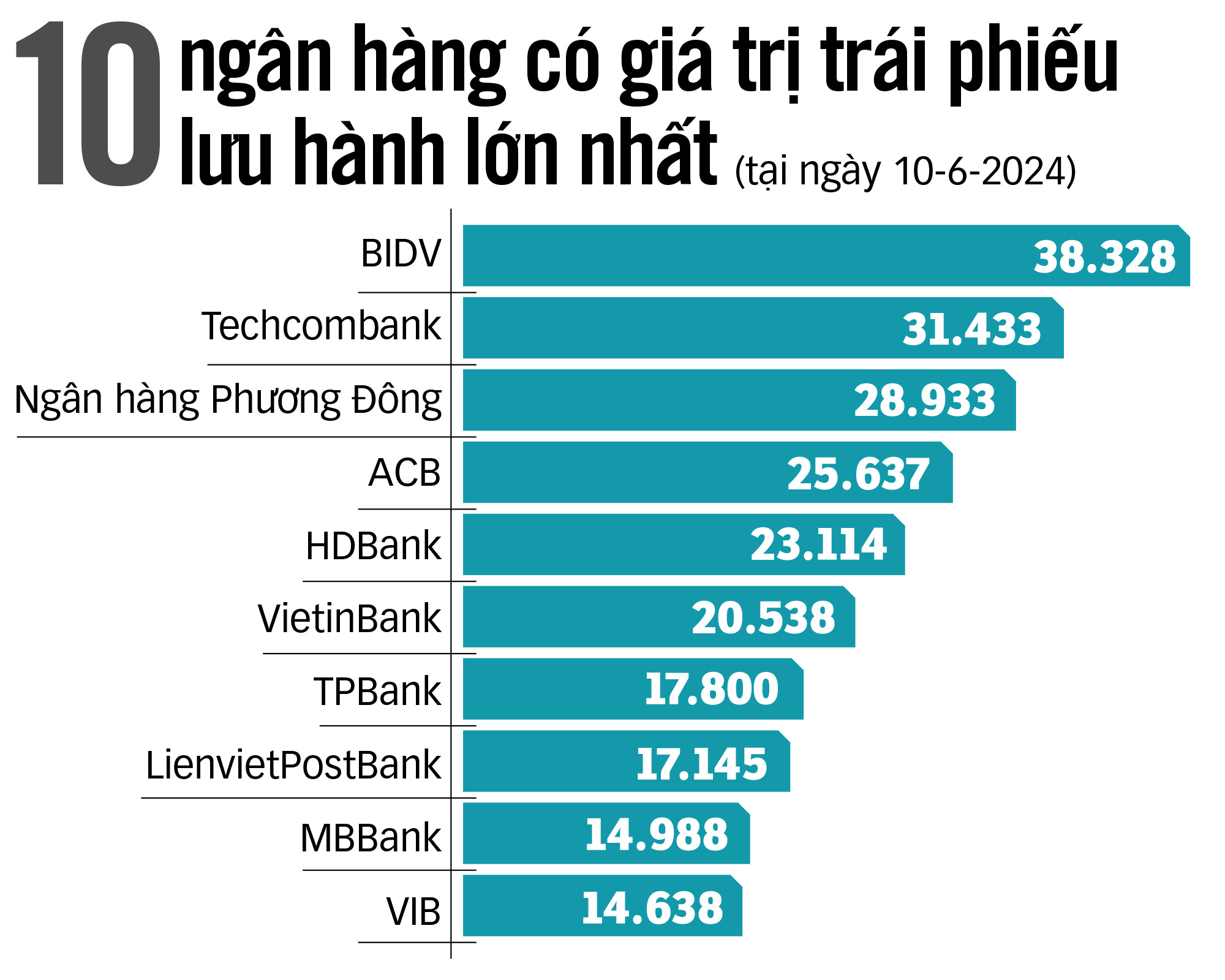

Стоимость в обращении: млрд донгов. — Источник: Fiinratings — Графика: N.KH.

Банкам нужен огромный капитал

Г-н Фан Дуй Хунг, директор аналитического отдела Visrating, также заявил, что банкам необходимо будет увеличить выпуск долгосрочных облигаций для пополнения источников капитала и обеспечения безопасности капитала в целях соблюдения нормативов операционной безопасности.

Эмиссия облигаций для поддержки роста кредитования дополнительно активизируется на фоне замедления роста депозитов из-за ухудшения условий ведения бизнеса в период 2021–2022 годов.

По данным Visrating, в 2023 году банки выпустили облигаций на сумму 196 000 млрд донгов, что значительно превышает 104 000 млрд донгов в 2019 году. Банки использовали этот источник капитала в основном для поддержки долгосрочных кредитов, соблюдая установленные нормативы: контролируя соотношение краткосрочного капитала к средне- и долгосрочным кредитам на уровне ниже 30% и соотношение кредитов к депозитам на уровне 85%.

По оценкам Visrating, в течение следующих трёх лет банковский сектор выпустит облигации, привлекающие капитал второго уровня, на сумму более 283 трлн донгов. Соответственно, около 55% новых облигаций, привлекающих капитал второго уровня, будут выпущены государственными банками, поскольку их капитал второго уровня значительно сократится.

Проще говоря, банкам необходимо будет выпустить новые облигации капитала второго уровня, чтобы заменить обесценившиеся облигации и повысить достаточность капитала, при условии, что собственный капитал второго уровня не превысит 100% собственного капитала первого уровня (в основном уставный капитал, резервы и нераспределенная прибыль).

Доцент, доктор Во Дай Луок, бывший директор Института мировой экономики и политики , отметил, что по сравнению со многими другими отраслями, особенно с недвижимостью, банковские облигации считаются достаточно безопасными. Поэтому, хотя кредитные организации выпускают облигации с относительно длительными сроками погашения (около 3–5 лет) и процентной ставкой 5–6%, они всё же привлекают инвесторов.

Эксперт считает, что выпуск долгосрочных облигаций в условиях низких процентных ставок выгоден банкам. Таким образом, банки могут ограничить риск увеличения капитальных затрат в случае повторного роста процентных ставок.

Что касается влияния на рынок в целом, стимулирование эмиссии облигаций в банковской группе способствовало восстановлению рынка облигаций после многочисленных нарушений, приведших к потере доверия. Однако г-н Луок считает, что канал облигаций должен более активно продвигаться другими секторами, включая сектор недвижимости. Хотя он в основном является площадкой для банков, эффект этого канала мобилизации капитала не был в полной мере реализован, что привело к побочному эффекту в процессе экономического восстановления.

Кроме того, эксперт также напомнил инвесторам, что при выпуске облигаций любой организацией, включая банки, необходимо в полной мере осознавать риски несвоевременных платежей и других обязательств.

Корпоративные облигации «колеблются» перед лицом валютных курсов и процентных ставок

Рынок корпоративных облигаций Вьетнама сталкивается с серьезными проблемами, поскольку обменный курс USD/VND и процентные ставки по сбережениям в последнее время выросли.

Согласно данным, с начала года вьетнамский донг потерял около 5% своей стоимости по отношению к доллару США. В коммерческих банках курс доллара США достиг 25 473 донгов, а на свободном рынке этот показатель впервые превысил 26 000 донгов, установив новый рекорд.

В то же время процентные ставки по сберегательным вкладам также начали демонстрировать признаки роста. В частности, согласно данным Wigroup, ставки по 12-месячным вкладам выросли с 4,6% в конце февраля до 4,8% в конце июня.

Эксперты Fiinratings предупреждают, что эта тенденция может повысить риски для корпоративных облигаций с плавающей процентной ставкой. Однако, напротив, это может подтолкнуть бизнес к увеличению выпуска долгосрочных облигаций с фиксированной процентной ставкой.

Источник: https://tuoitre.vn/ngan-hang-thanh-trum-phat-hanh-trai-phieu-20240629235048392.htm

![[Фото] Председатель Национального собрания Чан Тхань Ман принял делегацию Социал-демократической партии Германии](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/28/1761652150406_ndo_br_cover-3345-jpg.webp)

![[Фото] Проекты документов XIV съезда партии дошли до людей в отделениях культуры Коммуны](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/28/1761642182616_du-thao-tai-tinh-hung-yen-4070-5235-jpg.webp)

![[Фото] Президент Лыонг Кыонг принимает участие в праздновании 80-й годовщины традиционного Дня Вооружённых сил военного округа 3](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/28/1761635584312_ndo_br_1-jpg.webp)

Комментарий (0)