С начала года было выпущено четыре партии зеленых облигаций, что свидетельствует о возрождении зеленых, социальных и устойчивых облигаций.

С начала года было выпущено четыре партии зеленых облигаций, что свидетельствует о возрождении зеленых, социальных и устойчивых облигаций.

Более диверсифицированная структура выпуска облигаций

В отчете FiinRatings по первичному рынку облигаций в октябре 2024 года говорится, что объем эмиссии в октябре 2024 года существенно снизился по сравнению с предыдущим месяцем из-за замедления темпов выпуска облигаций кредитными организациями и достиг 33 трлн долларов по 38 выпускам, что на 41,4% меньше по сравнению с предыдущим месяцем, но на 1,6% больше по сравнению с аналогичным периодом прошлого года.

Это месяц с самым низким объемом эмиссии с июля этого года, что в основном связано с замедлением роста лидирующей на рынке отраслевой группы — группы кредитных организаций — после существенной эмиссии в прошлом месяце для выполнения нормативов безопасности Государственного банка на конец третьего квартала 2024 года. За первые 10 месяцев года общий объем эмиссии на всем рынке достиг почти 348 триллионов донгов, увеличившись почти на 60% по сравнению с аналогичным периодом прошлого года.

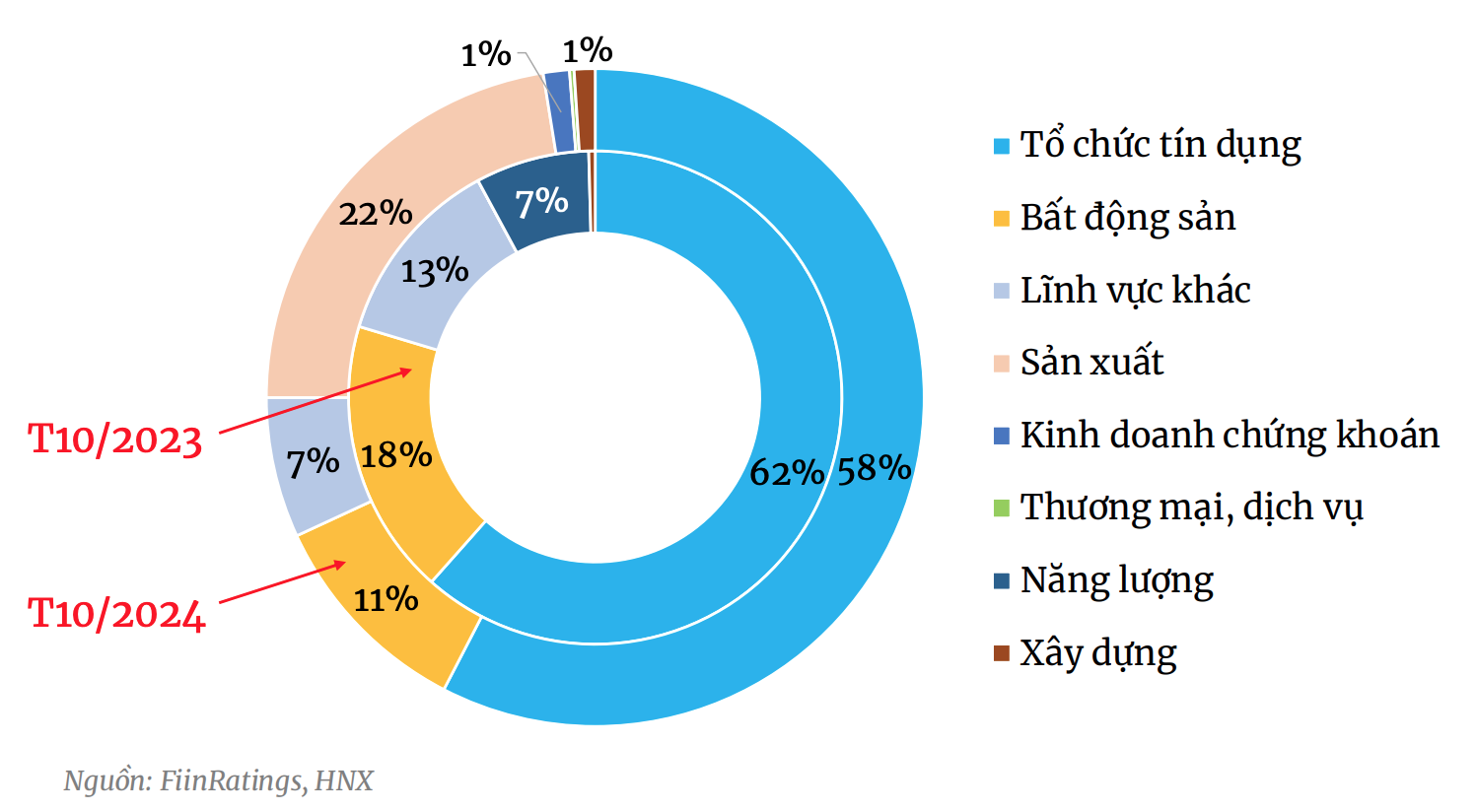

В прошлом месяце отраслевая структура эмиссии стала более диверсифицированной. Доля облигаций кредитных организаций снизилась на 58% по сравнению с более чем 80% в предыдущие месяцы.

|

| Структура эмиссии на первичном рынке в октябре 2024 г. |

В отраслевой структуре наибольшая доля по объёму эмиссии по-прежнему приходится на группу кредитных организаций. Однако эта доля значительно снизилась по сравнению с предыдущими месяцами, поскольку в октябре многие другие отраслевые группы выпустили облигации с крупными суммами, что привело к относительной диверсификации структуры отрасли. Среди небанковских организаций, выпустивших крупные объёмы облигаций в октябре, – Vinfast (6 000 млрд донгов), Vinhomes (2 000 млрд донгов) и Vietjet (2 000 млрд донгов).

Объём выкупа корпоративных облигаций в октябре 2024 года достиг почти 17,5 трлн донгов, что на 14,5% меньше, чем в предыдущем месяце. В заключительный период 2024 года давление, связанное с погашением облигаций, достигло 54,4 трлн донгов и было сосредоточено на нефинансовых предприятиях, особенно в сфере недвижимости и производства.

В октябре группа нефинансового бизнеса удвоила стоимость приобретений, однако на банки по-прежнему приходилось 72% стоимости в октябре.

С начала года выпущено 4 лота зеленых облигаций

В отчете FiinRatinsg говорится, что требование о наличии обеспечения или гарантии платежа, предусмотренное проектом поправок к Закону о ценных бумагах, окажет существенное влияние на предложение облигаций на рынке, если проект поправок к данному Закону будет принят и вступит в силу.

Однако в проекте поправок к закону в настоящее время упоминается только «гарантия кредитных организаций» и не упоминаются гарантии международных организаций. Тем временем, на рынке появился ряд успешно выпущенных лотов «зелёных» облигаций международных организаций с высокими кредитными рейтингами, включая CGIF (трастовый фонд АБР) и GuarantCo (кредитно-гарантийное подразделение PIDG Group).

С начала года по 20 ноября 2024 года было выпущено 4 лота зелёных облигаций в соответствии с Зелёными принципами Международной ассоциации рынка капитала (ICMA) на общую сумму 6,87 млрд донгов, что составляет около 2% от общего объёма эмиссии за этот период. Все эти лоты облигаций прошли оценку и были подтверждены независимыми организациями, включая FiinRatings, в рамках программы зелёных облигаций.

В октябре прошлого года многонациональная корпорация инвестиций и развития Исламской Республики Иран (IDI) (в секторе аквакультуры) выпустила облигации на сумму 1000 млрд донгов под гарантию GuarantCo. Это также первый выпуск «зелёных» облигаций, выпущенных нефинансовой организацией.

В период с 2016 по 2023 год Вьетнам выпустил около 1,1 млрд долларов США (около 27 трлн донгов) зелёных, социальных и устойчивых облигаций. Облигации, выпущенные небанковскими организациями этой группы, в настоящее время имеют скромный баланс, включая выпуски EVNFinance (1725 млрд донгов), BIDV (2500 млрд донгов), Vinpearl (425 млн долларов США) и BIM Land (101 млн долларов США), что составляет 1,8% от общей рыночной стоимости, что значительно ниже, чем 5–7% в таких странах региона, как Таиланд, Малайзия и Филиппины.

В 2024 году с выпуском 4 партий зеленых облигаций рынок станет свидетелем возрождения зеленых, социальных и устойчивых облигаций.

Вьетнам разрабатывает систему классификации зелёных облигаций и зелёных кредитов, но в последнее время сделки с зелёными облигациями стали несколько более успешными благодаря изначальной базовой правовой базе и, в особенности, добровольному участию участников рынка. Более того, по оценке FiinRatings, недавние сделки с зелёными облигациями постепенно способствовали повышению качества товаров на рынке корпоративных облигаций.

Источник: https://baodautu.vn/tin-hieu-soi-dong-tro-lai-cua-trai-phieu-xanh-d230581.html

![[Фото] Кат Ба — райский зеленый остров](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F04%2F1764821844074_ndo_br_1-dcbthienduongxanh638-jpg.webp&w=3840&q=75)

![[VIMC 40 дней молниеносной скорости] Порт Дананг: Единство — Молниеносная скорость — Прорыв к финишной черте](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764833540882_cdn_4-12-25.jpeg)

Комментарий (0)