ผู้ประกอบการธุรกิจออนไลน์จำนวนมากไม่ได้แจ้งและชำระภาษี

กระทรวงการคลัง กำลังขอความคิดเห็นเกี่ยวกับร่างพระราชกฤษฎีกาควบคุมการบริหารจัดการภาษีสำหรับกิจกรรมทางธุรกิจบนแพลตฟอร์มอีคอมเมิร์ซและแพลตฟอร์มดิจิทัลของครัวเรือนธุรกิจและธุรกิจรายบุคคล

ตามข้อมูลของกระทรวงการคลัง ขนาดของตลาดอีคอมเมิร์ซของเวียดนามเติบโตอย่างแข็งแกร่งในช่วงไม่กี่ปีที่ผ่านมา จาก 16,400 ล้านดอลลาร์สหรัฐในปี 2565 เป็น 20,500 ล้านดอลลาร์สหรัฐในปี 2566 และคาดว่าจะเพิ่มขึ้นเป็น 25,000 ล้านดอลลาร์สหรัฐ (เทียบเท่ากับประมาณ 630,000 พันล้านดอง) ในปี 2567

ข้อมูลการจัดการการจัดเก็บภาษีตั้งแต่ปี 2565 ถึงปี 2567 แสดงให้เห็นแนวโน้มที่เพิ่มขึ้นของรายได้ภาษีรวมจากองค์กรและบุคคลที่ประกอบกิจกรรมทางธุรกิจอีคอมเมิร์ซ: 83,000 พันล้านดองในปี 2565, 97,000 พันล้านดองในปี 2566 และ 116,000 พันล้านดองในปี 2567

อย่างไรก็ตาม การจัดเก็บภาษีจากครัวเรือนและบุคคลที่ทำธุรกิจนั้นต่ำมาก โดยในปี 2565 อยู่ที่ 183 พันล้านดอง และในปี 2566 อยู่ที่ 67 พันล้านดอง และในปี 2567 คาดว่าจะสูงถึง 2,500 พันล้านดอง (จัดเก็บจากบุคคลมากกว่า 300,000 รายที่ทำธุรกิจบนพื้นที่ซื้อขายอีคอมเมิร์ซมากกว่า 400 แห่ง)

รายได้ภาษีรวมจากกิจกรรมธุรกิจอีคอมเมิร์ซของวิสาหกิจในประเทศ ครัวเรือนธุรกิจ และซัพพลายเออร์ต่างชาติที่ไม่มีสถานประกอบการถาวรในเวียดนาม คิดเป็นเพียงประมาณ 20% ของรายได้ตลาดอีคอมเมิร์ซ สัดส่วนนี้มีแนวโน้มลดลงจาก 20.1% ในปี 2565 เหลือ 17.4% ในปี 2567

คาดการณ์ว่ามูลค่าตลาดอีคอมเมิร์ซของเวียดนามในปี 2567 จะสูงถึง 25,000 ล้านเหรียญสหรัฐ (เทียบเท่ากับประมาณ 630 ล้านล้านดอง) ภาพ: มินห์ หง็อก

ปัจจุบัน กรมสรรพากรและสำนักงานสรรพากรทำหน้าที่บริหารจัดการการจัดเก็บภาษีสำหรับครัวเรือนและบุคคลที่ทำธุรกิจบนอีคอมเมิร์ซและแพลตฟอร์มดิจิทัล ซึ่งไม่ได้ผลจริง รายได้จากภาษีจากกิจกรรมธุรกิจอีคอมเมิร์ซยังมีน้อยมากเมื่อเทียบกับขนาดและอัตราการเติบโตของกิจกรรมธุรกิจอีคอมเมิร์ซและแพลตฟอร์มดิจิทัล กระทรวงการคลังกล่าว

กระทรวงการคลังเผยธุรกิจหลายแห่งยังไม่ได้แจ้งและชำระภาษีตามกฎหมายภาษีรายได้จากกิจกรรมอีคอมเมิร์ซ

ยกตัวอย่างเช่น ยังคงมีบูธธุรกิจจำนวนมากบนแพลตฟอร์มอีคอมเมิร์ซที่ไม่มีการระบุตัวตนผู้ขาย สถิติของ 5 แพลตฟอร์มอีคอมเมิร์ซหลัก (Shopee, Lazada, Tiki, Sendo, Grab) พบว่ามีบูธมากกว่า 300,000 บูธที่ไม่มีการระบุตัวตนผู้ใช้ และมียอดขายมากกว่า 70,000 พันล้านดอง

จะช่วยลดแรงกดดันด้านขั้นตอนสำหรับบุคคล/ครัวเรือนธุรกิจ 300,000 ราย

กระทรวงการคลัง ยืนยันว่า การจัดทำ พ.ร.ก. ว่าด้วยการบริหารจัดการภาษีสำหรับกิจกรรมทางธุรกิจบนแพลตฟอร์มอีคอมเมิร์ซ และแพลตฟอร์มดิจิทัลของครัวเรือนธุรกิจและธุรกิจรายบุคคล มีความจำเป็นอย่างยิ่ง

เนื้อหาพื้นฐานของร่างพระราชกฤษฎีกาประกอบด้วย:

ขอบเขตความรับผิดชอบในการหักลดหย่อนภาษีและการชำระเงินในนามขององค์กร ได้แก่ ผู้จัดการพื้นที่ซื้อขายอีคอมเมิร์ซ ผู้จัดการแพลตฟอร์มดิจิทัลที่มีหน้าที่การชำระเงินในประเทศและต่างประเทศ และองค์กรที่มีกิจกรรม เศรษฐกิจ ดิจิทัลอื่นๆ

วิธีการหักภาษี ชำระภาษีแทน และแจ้งรายการภาษีหัก ณ ที่จ่ายแทนครัวเรือนและบุคคลที่ประกอบกิจการโดยองค์กรที่บริหารจัดการแพลตฟอร์มอีคอมเมิร์ซที่มีสิทธิหักภาษีและชำระภาษีแทน

บันทึกและขั้นตอนในการยื่นแบบแสดงรายการภาษี การชำระภาษี และการขอคืนภาษีของครัวเรือนและบุคคลที่ประกอบกิจกรรมทางธุรกิจบนแพลตฟอร์มอีคอมเมิร์ซและแพลตฟอร์มดิจิทัล ไม่สามารถหักลดหย่อนภาษีและชำระภาษีแทนผู้อื่นได้

ในการประเมินผลกระทบจากการนำพระราชกฤษฎีกาข้างต้นไปปฏิบัติ กระทรวงการคลังได้เน้นย้ำว่า “ด้วยกฎระเบียบเกี่ยวกับการจัดการแพลตฟอร์มอีคอมเมิร์ซ แพลตฟอร์มดิจิทัลที่มีฟังก์ชันการชำระเงิน และองค์กรเศรษฐกิจดิจิทัลอื่นๆ ที่รับผิดชอบในการหักและชำระภาษีในนามของครัวเรือนและบุคคลที่มีกิจกรรมทางธุรกิจ พระราชกฤษฎีกานี้จะช่วยลดปริมาณขั้นตอนทางการบริหารในการยื่นแบบแสดงรายการภาษีและการชำระเงินของบุคคลธุรกิจและครัวเรือนธุรกิจมากกว่า 300,000 ราย”

นอกจากนั้น การกำหนดกฎระเบียบเกี่ยวกับความรับผิดชอบในการให้ข้อมูลส่วนบุคคลของผู้ขายเมื่อทำธุรกิจบนแพลตฟอร์มอีคอมเมิร์ซ แพลตฟอร์มดิจิทัล กิจกรรมเศรษฐกิจดิจิทัลอื่น ๆ และกฎระเบียบเกี่ยวกับองค์กรที่บริหารจัดการแพลตฟอร์มอีคอมเมิร์ซ แพลตฟอร์มดิจิทัลที่มีฟังก์ชันการชำระเงิน และองค์กรกิจกรรมเศรษฐกิจดิจิทัลอื่น ๆ ที่หักและชำระภาษีในนามของบุคคลทางธุรกิจ จะทำให้รายได้งบประมาณแผ่นดินเพิ่มขึ้น

หากนับเฉพาะนิติบุคคลที่ไม่ระบุตัวตนบนแพลตฟอร์มอีคอมเมิร์ซ โดยถือว่าร้านค้าเหล่านี้เป็นของบุคคลที่มีรายได้สูงกว่าหรือต่ำกว่าเกณฑ์รายได้ที่ไม่ต้องเสียภาษีมูลค่าเพิ่ม (VAT) หรือภาษีเงินได้บุคคลธรรมดา (PIT) รายได้ที่ประมาณการไว้ที่อัตรา 1.5% จากรายได้ 70,000 พันล้านดองก็จะสูงถึงประมาณ 1,000 พันล้านดองเช่นกัน

ไม่ต้องพูดถึงว่าจะเพิ่มรายได้งบประมาณแผ่นดินจากรายได้ที่บุคคลไม่ได้แจ้งหรือยังไม่ได้แจ้งครบถ้วน

มาตรา 4 วรรคสอง แห่งร่างพระราชกฤษฎีกาฯ กำหนดว่าจำนวนเงินภาษีมูลค่าเพิ่มและภาษีเงินได้บุคคลธรรมดาที่ต้องหักจะกำหนดเป็นเปอร์เซ็นต์ของรายได้ในแต่ละธุรกรรมที่เสร็จสิ้น

- อัตราภาษีมูลค่าเพิ่ม : สินค้า 1%; บริการ 5%; การขนส่ง, บริการที่เกี่ยวข้องกับสินค้า 3%

เปอร์เซ็นต์สำหรับการขนส่ง บริการ และบริการที่แนบมากับสินค้าที่ระบุไว้ในจุดนี้ใช้กับบุคคลที่มีถิ่นพำนักและผู้ไม่มีถิ่นพำนักเท่าเทียมกัน

- ร้อยละของภาษีเงินได้บุคคลธรรมดา คำนวณตามบทบัญญัติของกฎหมายภาษีเงินได้บุคคลธรรมดา ดังนี้

+ สำหรับบุคคลธรรมดาที่มีถิ่นพำนักในประเทศ สินค้า 0.5% บริการ 2% การขนส่ง บริการที่เกี่ยวข้องกับสินค้า 1.5%

+ สำหรับบุคคลที่ไม่ได้พำนักอยู่ในประเทศ: สินค้า: 1%; บริการ: 5%; การขนส่ง บริการที่เกี่ยวข้องกับสินค้า: 2%

ในกรณีที่องค์กรที่บริหารจัดการแพลตฟอร์มอีคอมเมิร์ซไม่สามารถระบุได้ว่าธุรกรรมที่สร้างรายได้จากแพลตฟอร์มอีคอมเมิร์ซเป็นสินค้าหรือบริการ การกำหนดจำนวนภาษีที่ต้องหักออกจะดำเนินการในอัตราสูงสุดที่กำหนดไว้ในข้อนี้

Vietnamnet.vn

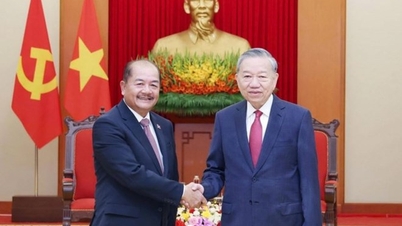

![[ภาพ] ประธานสภาแห่งชาติ ตรัน ถันห์ มาน ให้การต้อนรับประธานสภาผู้แทนราษฎรอุซเบกิสถาน นูริดดิน อิสโมอิลอฟ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761542647910_bnd-2610-jpg.webp)

![[ภาพ] คณะกรรมการพรรคของหน่วยงานกลางพรรคสรุปผลการปฏิบัติตามมติที่ 18-NQ/TW และทิศทางของการประชุมใหญ่พรรค](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761545645968_ndo_br_1-jpg.webp)

![[ภาพ] การประชุมสมัชชาผู้รักชาติครั้งที่ 5 ของคณะกรรมการตรวจสอบกลาง](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761566862838_ndo_br_1-1858-jpg.webp)

การแสดงความคิดเห็น (0)