في الأيام الأخيرة، تسببت عدد من حالات "تبخر" ودائع العملاء في البنوك في إثارة الرأي العام بشكل مستمر لتساؤلات كبيرة حول سلامة معاملات الإيداع والسحب.

مؤخرًا، أودع أحد العملاء أكثر من 58 مليار دونج في بنك فيتنام البحري التجاري المشترك (MSB). في 12 أكتوبر/تشرين الأول 2023، توجه العميل إلى فرع MSB في هانوي لطلب كشف حسابه منذ افتتاحه (مارس/آذار 2021)، واكتشف أن رصيده المتبقي في الحساب لا يتجاوز 93,640 دونج.

رفع الوعي الأمني

وفي حديثه إلى نجوي دوا تين ، علق الخبير الاقتصادي الدكتور نجوين تري هيو بأن السبب وراء اختفاء ودائع العملاء المصرفية فجأة قد يكون بسبب ضعف الأمن، مما يؤدي إلى تمكين المجرمين ذوي التكنولوجيا العالية من اختراق الحساب.

ثانيًا، هناك حالات يُساعد فيها موظفو البنوك المجرمين أو يكونون هم أنفسهم مجرمون. لا يلتزم موظفو البنوك والصرافون باللوائح الصادرة عن البنك، مما يؤدي إلى الاستغلال والاختلاس.

أشار السيد هيو إلى أنه تعرض هو الآخر لاختراق حسابه المصرفي وخسر ما يقرب من 500 مليون دونج فيتنامي. ونصح قائلاً: "ينبغي على العملاء الاحتفاظ بمبلغ صغير فقط في حساباتهم لإجراء المعاملات عبر الخدمات المصرفية عبر الإنترنت. وعند تلقي معلومات من البنك عبر الهاتف أو أي جهاز آخر، من الضروري التحقق من هذه المعاملات فورًا".

ومن جانب البنوك، قال الخبير إنه من الضروري أيضًا توخي الحذر الشديد في التحويلات المالية، وخاصة المبالغ الكبيرة، والتأكد من تطابقها بنسبة 100% مع طلب العميل.

وفي مزيد من المناقشة مع نجوي دوا تين ، قال المحامي ترونغ آنه تو - رئيس شركة TAT للمحاماة، إنه بالنسبة لأولئك الذين يخططون لإيداع الأموال في البنك، يجب على المودعين عدم إجراء المعاملات خارج المقر الرئيسي ولكن الذهاب مباشرة إلى البنك أو فرع البنك لإجراء المعاملات مباشرة.

عند إيداع الأموال، يُرجى من العملاء مراعاة ملء جميع المعلومات والبيانات في المستندات؛ ولا يتسلمون المستندات والأوراق إلا بعد توقيع موظف المعاملة وختم البنك. يمكن للمودعين الاحتفاظ بالوثائق باستخدام هواتفهم المحمولة أو أجهزتهم الإلكترونية لتسجيل مقاطع فيديو لكامل عملية معاملتهم.

إذا كانت المعاملة كبيرة، ينبغي على المودع التفكير في دعوة مُحضر إلى البنك لتسجيل المعاملة كاملةً. يتطلب تسجيل المعاملة تكاليف، ولكن بالمقارنة مع المخاطر المحتملة على إيداعاتهم، فإن هذه التكاليف ليست مرتفعة. بالإضافة إلى ذلك، ينبغي على الناس اختيار بنوك ذات سمعة طيبة في النظام المصرفي، ولم يسبق لها خسارة أموال المودعين في معاملات.

بالنسبة للعملاء الذين لديهم ودائع في البنوك والمؤسسات الائتمانية، من الضروري تعزيز الوعي بالأمان والسرية، واحترام إجراءات المعاملات المصرفية الصحيحة والالتزام بها تمامًا. يُرجى عدم توقيع أي مستندات، حتى لو طلبها موظفو البنك، إلا إذا كنتم لا تفهمونها جيدًا.

لا تُفصح مطلقًا عن كلمة مرور معاملاتك المصرفية الإلكترونية، ولا تفتح روابط غريبة تُعرّض حسابك للاختراق وسرقة بياناتك. على العملاء تسجيل تغييرات الأرصدة عبر الرسائل النصية القصيرة، والتحقق بانتظام من أرصدة حساباتهم ودفاتر التوفير، والتواصل فورًا مع البنك عند اكتشاف أي خلل في حساباتهم.

يجب أن يكون البنك مسؤولا عن التعويض.

في حالة "تبخر" الودائع المصرفية فجأة، ينصح المحامي ترونغ آنه تو العملاء بضرورة جمع جميع المستندات والشهادات ومستندات المعاملات مع البنك بهدوء والعثور على مزود خدمة قانونية حسن السمعة لتنفيذ إجراءات دعوة محامٍ للمشاركة في حماية حقوقهم ومصالحهم القانونية.

يجب على العملاء عدم المشاركة مطلقًا في القضايا الجنائية التي تتضمن مسؤولين مصرفيين فرديين يرتكبون مخالفات تتسبب في خسارة أموالهم.

وبما أن حالات انتهاك مسؤولي البنوك والتسبب في خسارة الأموال هي في كثير من الأحيان أفعال تحمل علامات جرائم "سرقة الممتلكات"، و"إساءة استخدام الثقة للاستيلاء على الممتلكات"، و"اختلاس الممتلكات"، و"جرائم انتهاك الأنظمة المتعلقة بالأنشطة المصرفية وغيرها من الأنشطة المرتبطة بالأنشطة المصرفية" والتي يكون فيها الضحية هو البنك، فإن المودعين "خارج" دوامة التقاضي هذه لأن المودعين لديهم علاقة مع البنك في علاقة قانونية أخرى.

المحامي ترونج آنه تو - رئيس مجلس إدارة شركة TAT للمحاماة.

بعد ذلك، يجمع العميل المستندات اللازمة لرفع دعوى مدنية لاسترداد أمواله، ويكون المدعى عليه هو البنك. لأن العلاقة بين المودع والبنك هي معاملة مدنية لاستلام الودائع.

في حالة الوقوع في هذا الوضع، يجب على العميل ومحاميه القتال بشراسة حتى لا تتمكن المحكمة من رفض قبول الدعوى المدنية بالحجة: أن النزاع بين المودع والبنك هو نزاع حول عقد قرض عقاري.

وفي الوقت نفسه، بحسب المحامي، فإن البنك يجب أن يكون مسؤولاً عن التعويض، وللمودعين كل الحق في رفع دعوى مدنية للمطالبة بالبنك بدفع المبلغ المفقود لهم.

وفقًا لأحكام المادة 87 من القانون المدني لعام 2015: "يتحمل الشخص الاعتباري المسؤولية المدنية عن ممارسة الحقوق والالتزامات المدنية التي ينشئها ويؤديها ممثله نيابةً عنه". إذ يُعدّ إيداع الأموال في مؤسسات الائتمان، من الناحية الاقتصادية، بمثابة حفظ للأموال الخاصة.

من منظور القانون المدني، يُعتبر إيداع الأموال في بنك أو مؤسسة ائتمانية عقد إقراض. وبالتالي، بعد إيداع الأموال في البنك، يصبح البنك نفسه مالكًا لها ويتحمّل مخاطرها.

يتوقف المودع عن ملكية الأموال المودعة للتو، ويصبح المقرض، وله الحق في طلب من البنك دفع مبلغ مماثل آخر خلال المدة المتفق عليها.

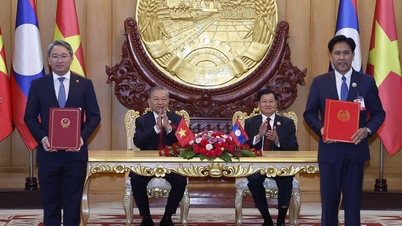

فيما يتعلق بقضية العميل الذي خسر فجأة 58 مليار دونج مودع في بنك MSB، قال اللواء نجوين ثانه تونج نائب مدير شرطة مدينة هانوي في المؤتمر الصحفي لإبلاغ عن الوضع الاجتماعي والاقتصادي في الربع الأول من عام 2024 الذي نظمته لجنة الشعب في هانوي بعد ظهر يوم 28 مارس، إنه في 10 أكتوبر 2023، تلقت وكالة الأمن والتحقيقات بشرطة مدينة هانوي تقريراً من بنك MSB حول اكتشاف موظف البنك المذكور أعلاه وهو يظهر علامات الاحتيال والاستيلاء على الممتلكات.

اتهم تقرير إخباري السيدة بوي ثي هوي آنه (مواليد عام 1984، وتقيم في مبنى سكني رقم 390 بو دي، لونغ بيان) - مديرة فرع بنك MSB ثانه شوان - بوجود علامات احتيال والاستيلاء على أصول العملاء بمبلغ 165 مليار دونج.

بناءً على نتائج التحقيق في 18 أكتوبر/تشرين الأول 2023، صرّح نائب مدير شرطة مدينة هانوي بأن هيئة التحقيق باشرت تحقيقًا واحتجزت السيدة بوي ثي هواي آنه مؤقتًا. في البداية، ثبت أن السيدة آنه احتالت على ممتلكات 8 ضحايا واستولت عليها بمبلغ 338 مليار دونج .

[إعلان 2]

مصدر

![[صورة] رئيس الوزراء فام مينه تشينه يستقبل رئيس وكالة أنباء أمريكا اللاتينية الكوبية](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F01%2F1764569497815_dsc-2890-jpg.webp&w=3840&q=75)

تعليق (0)