Cada mañana a las 5 a. m., mientras se prepara para la jornada, el multimillonario constructor Pat Neal reflexiona sobre los mercados financieros. "Suele empezar a reflexionar en la ducha y terminar a las 8 a. m.", dice. La pregunta que se plantea es: "¿Cuál será el rendimiento de los bonos del Tesoro a 10 años hoy?".

Pero lo curioso es que Neal no posee ni un solo bono del Tesoro. De hecho, su patrimonio neto estimado de 1.200 millones de dólares no incluye acciones ni bonos que coticen en bolsa. Sigue estos mercados con un único propósito: predecir la opinión y los hábitos de gasto de sus compradores de vivienda.

En cuanto a él, casi toda su fortuna está concentrada en un solo lugar, la constructora Neal Communities, que construyó desde 1970, con más de 25.000 casas construidas en toda Florida.

“Me gusta controlar mi propio futuro”, explica Neal, de 76 años. Esta filosofía explica por qué reinvierte continuamente en su propio negocio. “No vivo con lujos. Y mi plan de jubilación es el negocio. No necesitamos un fondo de pensiones porque no planeamos jubilarnos”. Cuando necesita dinero extra, vende terrenos sin desarrollar de su vasto fondo de tierras.

El camino hacia esta filosofía del "autocontrol" no fue fácil. Se vio marcado por dolorosas caídas en la bolsa, un mercado en el que alguna vez creyó.

Caída de Wall Street y promesa de abandonar el mercado

Antes de convertirse en magnate inmobiliario, Pat Neal fue un brillante hombre de negocios. Criado en Iowa en la década de 1950, aprendió desde muy joven a ganar dinero: embotellando detergente para ropa, cortando césped, repartiendo periódicos y abriendo un servicio de limpieza. Para cuando llegó a la secundaria, ganaba miles de dólares al año, a veces más que su madre, maestra.

Su primera inversión llegó a los 16 años: 100 acciones de Iowa Beef Packers por 1500 dólares. Las vendió en la universidad por 3000 dólares, duplicando su capital inicial. El éxito inicial lo convenció de que el mercado de valores era un terreno fértil.

Sin embargo, la buena suerte no duró. A principios de 1970, el primer corredor de Neal le aconsejó comprar 100 acciones de Delta Corporation, una compañía de préstamos para casas móviles, a 28 dólares por acción. Tras un breve repunte, las acciones se desplomaron tras un mal informe de ganancias. El corredor le aconsejó que promediara a la baja, a 14 dólares. Neal lo hizo, solo para ver con impotencia cómo toda su inversión se evaporaba cuando la compañía quebró y las acciones se desplomaron a cero.

Irónicamente, el corredor luego abandonó la industria y se convirtió en carnicero.

Tras no mejorar con su segundo corredor, Neal tomó una decisión que cambió su carrera: dejó de invertir en acciones por completo después de 1972. Se dio cuenta de que, al invertir en acciones, estaba poniendo su destino financiero en manos de desconocidos. De las cenizas de esas experiencias, nació una nueva filosofía de inversión, una estrategia que él mismo podía dirigir y controlar.

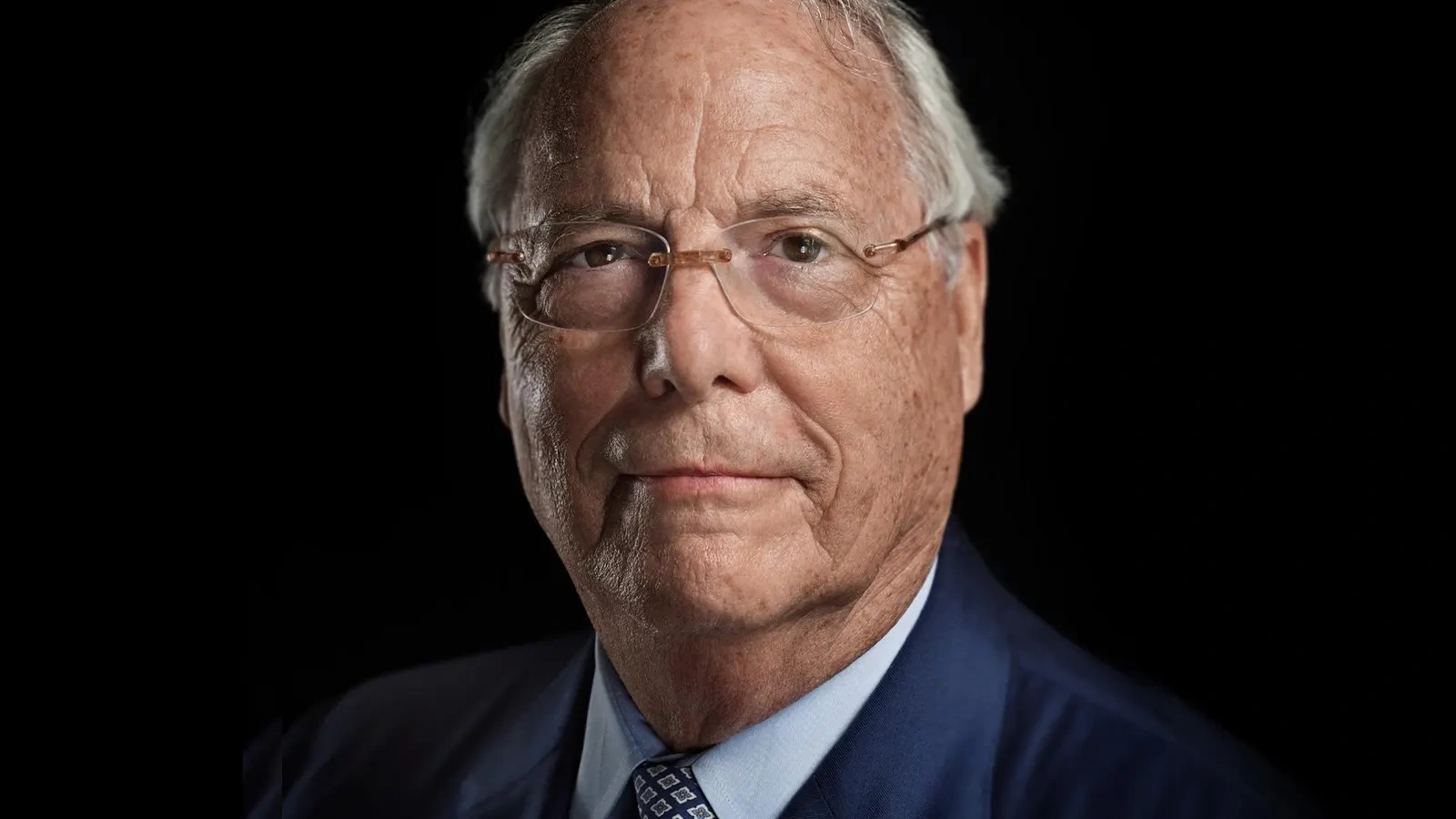

Después de dos inversiones fallidas en acciones, Neal abandonó el mercado de valores y se concentró completamente en el sector inmobiliario (Foto: Donald Gregory).

La filosofía de la caza del "águila": comprar terrenos antes de construir la carretera

Pat Neal dejó Wall Street y concentró su energía, mente y finanzas en lo que mejor sabía hacer: construir viviendas. Su estrategia, aunque aparentemente simple, se basaba en la maestría y la previsión: detectar oportunidades antes que las masas.

"Mis hijos y yo sabemos más que nadie sobre oportunidades de terrenos", afirma. No es un alarde, sino un testimonio de su incansable trabajo. No se sienta en una oficina a analizar gráficos. En cambio, él y sus hijos pasan el día explorando terrenos, llamando a contactos locales, leyendo obituarios para encontrar herederos que quieran vender y supervisando de cerca cada pequeña decisión de planificación.

“Mi estrategia es comprar terrenos antes de que se desarrollen”, afirmó. “Invertir es un negocio basado en el conocimiento. Un conocimiento único te ayudará a obtener una rentabilidad superior a la media”.

Esta táctica le ha reportado algunos negocios extraordinarios. Un ejemplo clásico es la compra que Neal hizo de la finca de caza LeBamby, de 437 hectáreas, a finales de los 80 por unos 10 centavos el pie cuadrado. Lo que el vendedor no sabía, pero Neal sí, era que se estaba construyendo una autopista interestatal justo al lado. "Cuando se terminaron las carreteras de conexión", recuerda, "pude vender parte del terreno a 57 dólares el pie cuadrado".

Otro gran negocio ocurrió en 2014, cuando él y su hijo compraron un terreno embargado por un banco por tan solo $6,000 por acre. Vieron un potencial que el banco no vio. Tras urbanizarlo, vendieron una parte el año pasado por hasta $250,000 por acre. El comentario de Neal subraya una vez más la importancia de una comprensión profunda: «No conocen el valor real de su terreno».

De la estrategia del multimillonario a un manual para inversores modernos

Claro que no todos tienen el capital, el tiempo y la red de contactos necesarios para realizar operaciones de "caza de terrenos" a gran escala como Pat Neal. Pero su historia no es para admirarla desde lejos, sino para aprender de su pensamiento fundamental. Afortunadamente, en la era tecnológica, aplicar los principios de Neal es más fácil que nunca, incluso con un capital modesto.

La primera regla de Neal es el acceso. Consigue acceso a propiedades inmobiliarias de primera calidad con un gran capital. Hoy en día, los pequeños inversores pueden acceder a propiedades potenciales a través de plataformas de financiación colectiva. En mercados desarrollados como Estados Unidos, plataformas como Arrived (respaldada por Jeff Bezos) permiten comprar una parte de propiedades en alquiler por tan solo unos cientos de dólares. Te conviertes en copropietario y te beneficias de la plusvalía y los ingresos por alquiler sin tener que gestionar directamente la propiedad.

El segundo principio de Neal es crear valor estable. Construye comunidades residenciales que generan flujos de caja sostenibles. Para los inversores particulares, una estabilidad similar puede provenir de bienes raíces comerciales con "inquilinos de oro": grandes marcas de renombre.

Imagine que posee una parte de un espacio alquilado a largo plazo a una importante cadena minorista como WinMart+, Circle K o un importante banco. Esta es la esencia de invertir en bienes raíces comerciales con inquilinos de marcas nacionales. Plataformas como First National Realty Partners (FNRP) en EE. UU. se especializan en este modelo, permitiendo a los inversores adquirir partes de centros comerciales con grandes supermercados como inquilinos principales.

El atractivo de este modelo, especialmente con contratos de Arrendamiento Triple Neto (NNN), reside en que casi todos los costos operativos, de mantenimiento e impuestos corren a cargo del inquilino. Los inversores simplemente se quedan quietos y reciben un flujo de caja estable por el alquiler. Esta es una estrategia de ingresos pasivos extremadamente eficaz, que minimiza los riesgos de inquilinos poco fiables.

Los inversores individuales pueden aplicar plenamente los principios fundamentales de Neal gracias al apoyo de herramientas y plataformas modernas (Foto: Guerin Blask).

El principio final y más importante de Neal es la gestión estratégica. No se limita a comprar y mantener. Planifica, desarrolla y optimiza todo, desde las estrategias legales y fiscales hasta las de financiación. El inversor moderno necesita un cerebro integral en gestión de activos.

Las plataformas digitales de gestión patrimonial como Range en EE. UU. están diseñadas para integrar todos los aspectos: desde la inversión hasta la planificación fiscal, la planificación patrimonial y el asesoramiento para la jubilación. Para los inversores inmobiliarios, estas herramientas ayudan a responder preguntas difíciles: ¿Qué estructura legal debo utilizar para esta operación? ¿Cómo afectará la compra de otra propiedad a mi flujo de caja y a mis impuestos? ¿Cuándo debo refinanciar mi préstamo?

Incluso si no necesita una plataforma compleja, esta mentalidad es crucial. Antes de tomar cualquier decisión, cree un plan detallado y consulte con expertos fiscales, legales y financieros. Mire más allá del precio de compra y la posible revalorización, y considere el panorama completo del flujo de caja, los costos y los riesgos.

El control está en tus manos

La historia de Pat Neal es un poderoso recordatorio de que el camino hacia la riqueza no se limita a las acciones. Los bienes raíces, cuando se abordan con la mentalidad adecuada, ofrecen algo que los activos en papel no pueden: control.

Pat Neal obtuvo el control gracias a su vasto capital y sus incansables viajes de campo. Hoy, puedes obtener el control mediante otras herramientas: conocimiento, tecnología y pensamiento estratégico. El camino de los "águilas" inmobiliarios ya no es dominio exclusivo de los multimillonarios.

Al aprender de quienes te precedieron y aprovechar las herramientas modernas, podrás comenzar a construir tu propio imperio financiero, sólido y duradero, a partir de los "ladrillos" que elijas y construyas tú mismo.

Fuente: https://dantri.com.vn/kinh-doanh/bo-qua-pho-wall-ty-phu-tu-than-dung-de-che-12-ty-usd-tu-dat-bi-lang-quen-20250811211323418.htm

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, recibe al primer vicepresidente del Consejo de la Federación de la Asamblea Federal de la Federación de Rusia.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764648408509_ndo_br_bnd-8452-jpg.webp&w=3840&q=75)

Kommentar (0)