Fuerte crecimiento, máxima rentabilidad

FiinRatings reconoció a Home Credit Vietnam como la empresa de recuperación más efectiva en la industria de financiación al consumo en 2024. La compañía logró una ganancia neta de 1.290.9 mil millones de VND, un aumento de casi el 244% en comparación con 2023 (375.3 mil millones de VND).

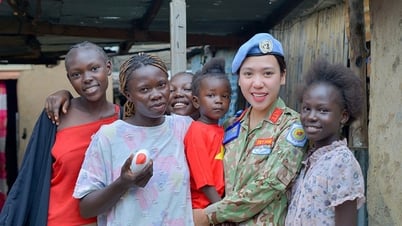

|

| Home Credit acaba de recibir una calificación A de FiinRatings con perspectiva estable. Foto: Home Credit |

El crecimiento de los préstamos pendientes también fue impresionante, alcanzando el 13,8%, significativamente superior al de FE Credit (10,3%) y HDSaison (13,2%). Con este resultado, Home Credit Vietnam se ubicó en tercer lugar en préstamos de financiación al consumo pendientes y en cuarto lugar en la industria en términos de volumen total de préstamos pendientes, representando una cuota de mercado del 9,6% a finales de 2024.

La cartera de productos está distribuida de forma flexible: los préstamos en efectivo representan más del 53%, los préstamos al consumo el 24,7%, la compra de motocicletas el 9% y el crédito revolving el 13,1%. Los ingresos netos por comisiones de seguros aumentaron del 3,5% al 14% de los ingresos operativos totales, gracias a una amplia red de distribución de 13.000 socios y 21.000 puntos de servicio (TPV), llegando a más de 16 millones de clientes en los últimos 17 años. Esta diversidad ayuda al negocio a reducir la dependencia de los intereses, aumentar la sostenibilidad del flujo de caja y estabilizar los beneficios a largo plazo.

En términos de eficiencia, Home Credit Vietnam registró un margen de interés neto (MIN) del 28,1 %, el más alto del sector, superando ampliamente el promedio del 17,8 %. La rentabilidad sobre activos (ROA) alcanzó el 4,9 %, mientras que la rentabilidad sobre el capital (ROE) se situó en el 18,5 %.

Aunque el ratio de coste-ingreso (CIR) se sitúa en el 51,5% debido a la fuerte inversión en transformación digital, FiinRatings prevé que este ratio disminuirá al 48,6 - 49,7% en el periodo 2025 - 2026. Esto es una señal de que la eficiencia operativa seguirá mejorando, fortaleciendo la competitividad de la compañía a largo plazo.

Riesgos bien controlados, base de capital sólida

FiinRatings elevó el factor de “posición de riesgo” en su calificación crediticia en dos niveles, enfatizando que: “La posición de riesgo de Home Credit Vietnam Finance Company Limited se evalúa como muy buena, lo que refleja su prudente apetito por el riesgo, su cartera de clientes de calidad y su política de gobernanza transparente”.

La tasa promedio de préstamos morosos (NPL) en el período 2020-2024 fue de tan solo el 3,1%, muy inferior al promedio del sector, que se sitúa en el 7,5%. Solo en 2024, la tasa de NPL se reducirá al 1,8%. La tasa de deuda problemática (grupos 2 a 5) se reducirá del 11,3% en 2022 al 6,5% en 2024.

La tasa promedio de recuperación de deudas incobrables en los últimos 5 años ha alcanzado el 17,7%, casi el doble del promedio del sector, que es del 9,9%. FiinRatings atribuyó este éxito a las políticas de préstamos selectivos, la aplicación de tecnología de big data a la evaluación crediticia y un sistema eficaz de control del fraude. Además, la tasa promedio de condonación de deudas incobrables en los últimos 5 años se ha mantenido en torno al 10,3%, equivalente al nivel general del mercado.

En términos de capital, Home Credit Vietnam alcanzó un ratio de adecuación de capital (CAR) del 27,5 % a finales de 2024, el más alto del sector, en comparación con FE Credit (14,4 %) y Mcredit (13,4 %). El ratio de apalancamiento financiero es de tan solo 2,8 veces, inferior al promedio del sector de 3,9 veces. En la estructura de capital, el 98,3 % corresponde a capital de nivel 1. Según FiinRatings, la posición de capital de la compañía no solo es estable, sino que también tiene potencial de seguir mejorando tras completar la transferencia a SCB.

La liquidez de la empresa se clasifica como "adecuada", con un ratio de activos líquidos/pasivos promedio del 16,9% y un ratio de activos líquidos/capital del 19,2%, ambos superiores a la media del sector. A pesar de su alta dependencia de la financiación mayorista (82%), Home Credit Vietnam ha ido reduciendo gradualmente este ratio desde 2022, manteniendo al mismo tiempo una sólida capacidad de liquidez gracias a un plan de contingencia razonable.

El Sr. Pham Ngoc Khang, Director General de Home Credit Vietnam, afirmó: «La calificación A de FiinRatings con perspectiva estable demuestra la trayectoria de Home Credit Vietnam hacia un crecimiento sostenible. Con una sólida base financiera y capacidades líderes en gestión de riesgos y datos, Home Credit ha alcanzado sus objetivos de crecimiento para 2024. Seguiremos priorizando a nuestros clientes en todas nuestras actividades, a través de productos innovadores, ofreciendo soluciones financieras flexibles para sus necesidades diarias y a largo plazo».

Fuente: https://baodautu.vn/fiinratings-xep-hang-a-cho-home-credit-viet-nam-voi-trien-vong-on-dinh-d283732.html

![[Noticias Marítimas] Más del 80% de la capacidad mundial de transporte de contenedores está en manos de MSC y las principales alianzas navieras.](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/16/6b4d586c984b4cbf8c5680352b9eaeb0)

Kommentar (0)