در پایان ماه اکتبر، وزارت دارایی اصلاحاتی را در الزامات نسبت ایمنی مالی برای شرکتهای اوراق بهادار اعلام کرد. بخشنامه شماره 102/2025/TT-BTC که مقررات ایمنی مالی را برای سازمانهای معاملات اوراق بهادار اصلاح میکند، از 15 دسامبر 2025 لازمالاجرا خواهد بود.

در حالی که حداقل نسبت کفایت سرمایه (نسبت سرمایه به داراییهای موزون به ریسک) ۱۸۰٪ ثابت مانده است، چارچوب نظارتی جدید، ضرایب ریسک بسیار بالاتری را برای طبقات دارایی کلیدی - از جمله اوراق قرضه شرکتی، مطالبات و حقوق صاحبان سهام - معرفی کرده است. ارزش سرمایهگذاریهای ورشکسته باید از سرمایه موجود شرکت اوراق بهادار کسر شود.

موسسه رتبهبندی VIS معتقد است که این تغییرات تأثیر مثبتی بر اعتبار کل صنعت دارد. مقررات اصلاحشده به گونهای طراحی شدهاند که رشد را به سمت فعالیتهای تجاری امنتر هدایت کنند، حوزههای با ریسک بالقوه بالا را محدود کنند و ریسکهای تمرکز را کاهش دهند. این امر بر اهمیت رشد محتاطانه کسبوکار و مدیریت دقیق ریسک، بهویژه در زمینه خوشبینی سرمایهگذاران و رشد سریع صنعت، تأکید دارد.

این واحد رتبهبندی اعتباری اعلام کرد که از سال ۲۰۲۰ تا ۹ ماه اول ۲۰۲۵، کل داراییهای ۳۰ شرکت بزرگ اوراق بهادار در این صنعت، نرخ رشد مرکب سالانه (CAGR) 34 درصدی داشته است. بسیاری از شرکتها - اغلب با بانکهای خصوصی مرتبط هستند - در تأمین سرمایه برای شرکتهای بزرگ، به ویژه در بخشهای املاک و مستغلات و انرژیهای تجدیدپذیر، از طریق وام مستقیم، سرمایهگذاری در اوراق قرضه و وامهای حاشیهای فعال بودهاند. با این حال، مشکلات قانونی اخیر و تأخیر در پرداخت اوراق قرضه توسط برخی از شرکتهای بزرگ، ریسکهای اعتباری را افزایش داده است.

اتکای روزافزون بانکها به شرکتهای اوراق بهادار وابسته برای رشد سود، ریسک سیستماتیک را نیز افزایش میدهد. ورود به حوزه خدمات اوراق بهادار، ریسک اعتباری بانکها را در برابر شرکتهای بزرگ افزایش میدهد و آسیبپذیری و ریسک اعتباری آنها را در ارتباط با مشتریان بزرگ بالا میبرد. در طول سه سال گذشته، سهم بازار شرکتهای اوراق بهادار وابسته به بانکهای خصوصی، به لطف افزایش سرمایههای کلان، به طور قابل توجهی افزایش یافته است.

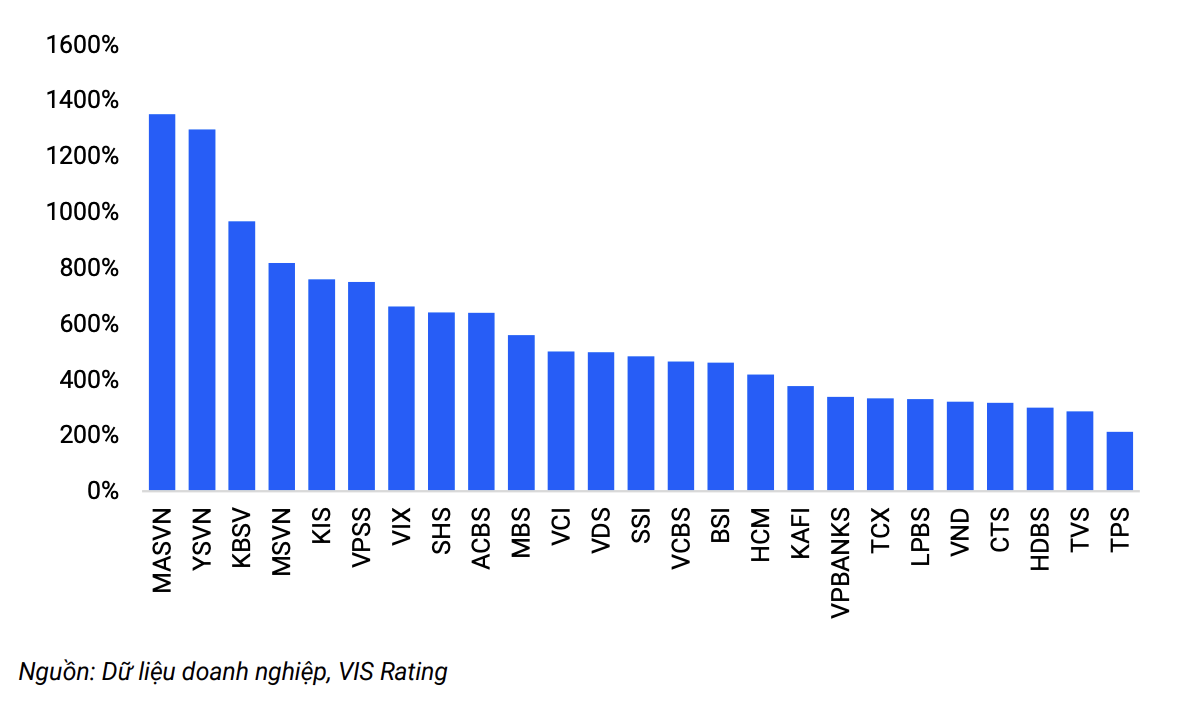

|

| نسبت ایمنی مالی اکثر شرکتها در 6 ماه 2025 از حداقل 180٪ فراتر رفته است. |

اگرچه مقررات ایمنی مالی در حال تشدید است، اما VIS Rating هنوز معتقد است که تأثیر کوتاهمدت بر رشد کسبوکار بسیاری از شرکتهای اوراق بهادار زیاد نخواهد بود. اکثر شرکتهای اوراق بهادار نسبتهای ایمنی مالی را بسیار بالاتر از آستانه ۱۸۰٪ حفظ میکنند.

شرکتهایی که بر وامهای مارجین (مثل MBS) و معاملات سهام با نقدشوندگی بالا مانند SHS تمرکز دارند، هنوز در موقعیت خوبی قرار دارند و نسبت ایمنی مالی آنها در 6 ماه 2025 از 550٪ تا 650٪ متغیر است. در همین حال، شرکتهایی که اوراق قرضه شرکتی زیادی مانند VNDirect و TPS دارند، به طور فعال در حال افزایش سرمایه هستند تا توانایی خود را برای جذب ضرر و پشتیبانی از شتاب رشد بهبود بخشند.

بنابراین، این واحد رتبهبندی اعتباری انتظار دارد که مقررات اصلاحشده، شرکتهای اوراق بهادار را به تمرکز بر فعالیتهای اصلی مانند وامهای مارجین، معاملات اوراق قرضه و سایر اوراق بهادار ارزشمند هدایت کند، در حالی که فعالیتهای تجاری غیر اصلی مانند مطالبات از قراردادهای همکاری تجاری (BCC) را محدود میکند.

برخی از شرکتها مقادیر زیادی مطالبات BCC دارند که اغلب با وام دادن به کسبوکارهایی با جریان نقدی ضعیف، اهرم مالی بالا و سابقه پرداخت دیرهنگام اوراق قرضه مرتبط است - که خطر بالای ضرر اعتباری را به همراه دارد.

در عین حال، این مقررات با افزایش وزن ریسک برای مشارکتهای سرمایهای در شرکتهای با مسئولیت محدود تا 30 درصد، زمانی که کل سرمایهگذاری در یک سازمان از 25 درصد سهام شرکت اوراق بهادار فراتر رود، به کاهش ریسک تمرکز نیز کمک خواهد کرد. این امر دامنه را در مقایسه با قبل که فقط در مورد سرمایهگذاریهای سهام و اوراق قرضه اعمال میشد، گسترش داده است.

علاوه بر این، قانون جدید شامل رتبهبندی اعتباری از سازمانهای رتبهبندی اعتباری بینالمللی یا داخلی نیز به عنوان مبنایی برای تعیین ضریب ریسک برای سرمایهگذاریهای اوراق قرضه شرکتی است. موسسه رتبهبندی VIS اظهار داشت که این قانون با قانون اوراق بهادار ۲۰۲۴ که رتبهبندی اعتباری را برای انتشار اوراق قرضه الزامی میکند و شفافیت بیشتری در تمایز ریسک ایجاد میکند، به ویژه برای شرکتهای متخصص در سرمایهگذاری و توزیع اوراق قرضه، سازگار است.

منبع: https://baodautu.vn/siet-chat-an-toan-tai-chinh-dinh-huong-lai-chien-luoc-hoat-dong-cong-ty-chung-khoan-d444943.html

![[عکس] پرستش مجسمه تویت سون - گنجینهای تقریباً ۴۰۰ ساله در پاگودای کئو](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[عکس] رژه به مناسبت پنجاهمین سالگرد روز ملی لائوس](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[ویدئو] حفاظت از میراث جهانی در برابر تغییرات شدید اقلیمی](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/03/1764721929017_dung00-57-35-42982still012-jpg.webp)

نظر (0)