Résultats importants et « lacunes » de la loi sur l'impôt sur les sociétés

Le ministère des Finances vient de publier la circulaire officielle n° 5949/BTC-CST à l’attention des ministères, directions et agences concernés afin de recueillir leurs observations sur le projet de loi relatif à l’impôt sur les sociétés. Ce projet devrait faire l’objet de commentaires lors de la 8e session de la 15e Assemblée nationale (octobre 2024) et être approuvé par l’Assemblée nationale lors de sa 9e session (mai 2025).

Selon le ministère des Finances, après plus de 15 ans de mise en œuvre, la loi actuelle sur l'impôt sur les sociétés est entrée en vigueur, ayant un impact positif sur de nombreux aspects socio-économiques . Cette loi, adoptée dans le bon sens en matière de réforme du système fiscal, des taxes et des redevances, contribue de manière significative à la création d'un environnement favorable aux investissements et aux affaires, et garantit une concurrence loyale entre les entreprises.

L'application de politiques fiscales préférentielles sur les sociétés, conjuguée à d'autres mesures de réforme pertinentes, a contribué à améliorer l'environnement des investissements nationaux, notamment en attirant des capitaux pour le développement socio-économique.

Toutefois, outre les résultats obtenus, la mise en œuvre de la loi sur l'impôt sur les sociétés a également révélé certaines lacunes et limites. Cette loi met en évidence des insuffisances dans la réglementation des nouvelles questions fiscales soulevées par la coopération internationale, telles que la prévention de l'érosion des recettes et du transfert de bénéfices, ou encore l'instauration d'un impôt minimum mondial.

Cela montre que la modification de la loi sur l'impôt sur les sociétés est aujourd'hui indispensable pour institutionnaliser les politiques et les directives du Parti et de l'État en matière de réforme du système fiscal en général et de l'impôt sur les sociétés en particulier, d'autre part, afin de remédier aux lacunes et aux chevauchements ; ainsi que pour apporter des solutions appropriées afin de lutter contre les prix de transfert abusifs, de prévenir la fraude fiscale et les pertes fiscales, et de limiter efficacement les pratiques de transfert de bénéfices qui érodent la base d'imposition.

On s'attend à ce que de nombreux impôts soient exonérés, réduits et fassent l'objet d'incitations.

Le projet de loi révisé sur l'impôt sur les sociétés comprend 5 chapitres et 25 articles, notamment sur les bases et les méthodes d'imposition ; les incitations fiscales pour les sociétés ; les compléments aux réglementations contre l'érosion de la base fiscale mondiale, etc.

Concernant les modifications et compléments apportés, le projet de loi s'est étroitement aligné sur les sept axes politiques de la proposition de loi sur l'impôt sur les sociétés, approuvée par le gouvernement, le Comité permanent de l'Assemblée nationale et l'Assemblée nationale. Ces axes comprennent : la finalisation des dispositions relatives aux contribuables et aux revenus imposables ; la finalisation des dispositions relatives aux revenus exonérés d'impôt sur les sociétés ; la finalisation des dispositions relatives à la détermination des montants déductibles et non déductibles ; l'ajustement des taux d'imposition des sociétés pour un certain nombre de catégories de personnes en fonction du nouveau contexte ; la finalisation des dispositions relatives aux incitations fiscales pour les sociétés ; et l'application d'un impôt sur les sociétés additionnel conformément à la réglementation relative à la lutte contre l'érosion de la base d'imposition.

Afin d'assurer la cohérence avec l'ajout de réglementations sur l'application de l'impôt supplémentaire sur les sociétés conformément aux réglementations contre l'érosion de la base fiscale mondiale, le ministère des Finances propose de modifier les réglementations relatives à la portée de l'ajustement figurant à l'article 1 du projet dans le sens des « réglementations sur les contribuables, le revenu imposable, le revenu exonéré d'impôt, les bases d'imposition, les méthodes de calcul de l'impôt et les incitations en matière d'impôt sur les sociétés, impôt supplémentaire sur les sociétés conformément aux réglementations contre l'érosion de la base fiscale mondiale ».

Concernant les contribuables, le projet propose de compléter la réglementation détaillée relative aux entreprises et aux organismes de service public en s'appuyant sur la légalisation des dispositions déjà appliquées de manière stable dans les textes d'application. Il précise également les revenus imposables réalisés au Vietnam par les entreprises étrangères n'y disposant pas d'établissement stable, y compris les revenus provenant d'activités de fourniture de biens et de services sous forme de commerce électronique ou d'activités sur des plateformes numériques, quel que soit le lieu d'établissement. Le projet complète la réglementation relative au respect des conventions internationales, notamment lorsque celles-ci, auxquelles le Vietnam est partie, prévoient des dispositions différentes concernant les établissements stables, afin de respecter les engagements pris. Enfin, il précise que les entreprises soumises à un impôt sur les sociétés additionnel en vertu de la réglementation relative à l'érosion de la base d'imposition mondiale sont considérées comme des contribuables à l'impôt sur les sociétés.

Un autre élément notable du projet concerne la réglementation relative aux revenus imposables. Selon l'organisme rédacteur, afin d'assurer la cohérence avec la proposition de compléter la réglementation applicable aux contribuables, tout en légalisant les textes d'application, le projet détaille d'autres types de revenus, notamment : les revenus provenant de transferts de capitaux et de titres ; les revenus provenant de transferts immobiliers et de transferts d'entreprises immobilières ; les revenus provenant de transferts de projets d'investissement ; les revenus provenant de transferts, de locations et de liquidations d'actifs (à l'exception des biens immobiliers) et de titres de valeur…

Le projet complète également la réglementation relative aux revenus imposables réalisés au Vietnam par les entreprises étrangères ayant un établissement stable au Vietnam et par les entreprises étrangères n'ayant pas d'établissement stable au Vietnam, quel que soit le lieu d'activité ; il modifie la réglementation relative au paiement de l'impôt sur les revenus des entreprises vietnamiennes investissant à l'étranger.

En outre, le projet de loi complète et modifie la réglementation relative aux revenus exonérés d'impôt, notamment en ajoutant des dispositions fixant la durée maximale d'exonération à trois ans pour les revenus provenant de contrats de recherche scientifique et de développement technologique, ainsi que pour les revenus issus de la vente de produits utilisant une nouvelle technologie appliquée pour la première fois au Vietnam ; en ajoutant des dispositions relatives à l'exonération d'impôt des revenus des entreprises produisant et commercialisant des biens et services dont au moins 30 % de l'effectif moyen annuel est composé de personnes handicapées, de personnes en fin de traitement pour toxicomanie ou de personnes vivant avec le VIH/SIDA ; et en incluant dans le régime d'exonération d'impôt les revenus des entreprises issus d'activités de formation professionnelle destinées spécifiquement aux personnes en cours de traitement pour toxicomanie ou en fin de traitement.

Ce règlement complète la réglementation relative à l'application d'un taux d'imposition préférentiel de 15 % aux revenus des agences de presse provenant d'activités autres que la presse écrite. La presse écrite continue d'être soumise au taux de 10 % actuellement en vigueur.

Parallèlement, quatre revenus supplémentaires exonérés d'impôt sont ajoutés, notamment : (1) les revenus provenant des transferts de crédits carbone et des premiers transferts d'obligations vertes après leur émission ; (2) les aides directes du budget de l'État et les compensations versées par l'État conformément aux dispositions légales ; (3) la différence de réévaluation des actifs liée à la privatisation, à l'innovation et à la restructuration des entreprises détenues à 100 % par l'État ; (4) les revenus des services publics provenant de la prestation de services publics…

Source : https://laodong.vn/kinh-doanh/bo-tai-chinh-muon-sua-doi-bo-sung-nhung-khoang-trong-cua-luat-thue-tndn-1352668.ldo

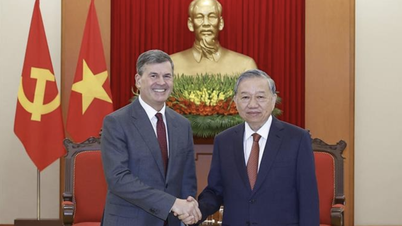

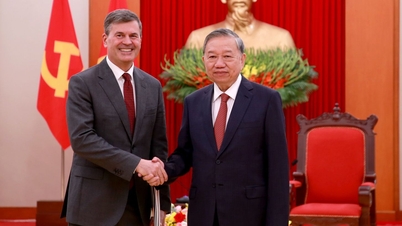

![[Photo] Le secrétaire général To Lam reçoit le directeur de l'Académie d'administration publique et d'économie nationale auprès du président de la Fédération de Russie](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

![[Infographie] Taux de change croisés calculés pour déterminer la valeur imposable du 4 au 10 décembre](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764832340841_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-4-1012-20251204120447.jpeg)

Comment (0)