Émissions d'obligations publiques record

Selon les statistiques de VIS Rating, depuis début 2025, la valeur totale des obligations émises auprès du public a atteint environ 41 000 milliards de VND, soit le montant le plus élevé depuis de nombreuses années. Début août, VietinBank a décidé d'émettre des obligations auprès du public pour un montant total mobilisé pouvant atteindre 10 000 milliards de VND.

2025 est considérée comme une année dynamique en matière d'émissions publiques, notamment d'obligations bancaires. Côté demande, des taux d'intérêt plus attractifs que ceux des dépôts d'épargne et une faible appétence au risque attirent les flux de trésorerie des investisseurs. Par exemple, dans le cadre du plan de mobilisation de capitaux de VietinBank, le taux d'intérêt variable est supérieur de 1,25 % par an au taux moyen à un an de quatre banques.

Parallèlement à l'augmentation des flux de trésorerie vers le canal d'émission d'obligations publiques, la valeur des capitaux mobilisés via le canal d'émission d'obligations privées a également été multipliée par une fois et demie au cours de la même période. Les statistiques de VIS Rating montrent qu'environ 310 000 milliards de VND ont été mobilisés via le canal obligataire au cours des sept premiers mois de 2025, soit une augmentation de 58,6 % par rapport à la même période.

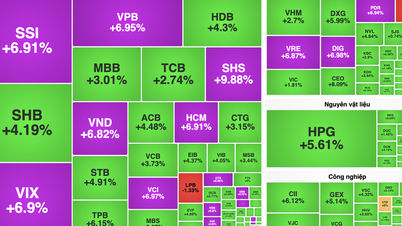

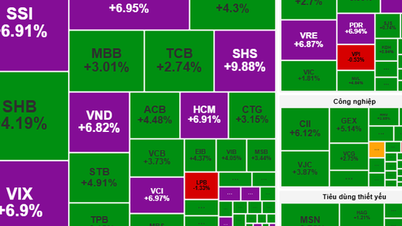

La bourse est en effervescence

Le marché boursier primaire – où les émetteurs proposent des titres aux investisseurs – est en pleine effervescence, et pas seulement le marché obligataire. Le marché secondaire a été particulièrement actif en juillet, la première séance de négociation ayant atteint une liquidité de 3 milliards de dollars, ce qui encourage de nombreuses entreprises à mettre en œuvre leurs projets les plus chers.

Pour la première fois en près de sept ans, depuis l'introduction en bourse de POW, PetroVietnam Power Corporation - JSC (PV Power) a récemment dévoilé son projet d'augmentation de capital. La feuille de route a été définie et une assemblée générale des actionnaires est prévue le 25 septembre. Une fois l'approbation officielle par l'assemblée générale des actionnaires, PV Power prévoit de soumettre une demande d'enregistrement pour l'émission d'actions à la Commission nationale des valeurs mobilières afin d'obtenir un certificat entre le 26 septembre et le 5 novembre 2025. L'augmentation de capital doit être finalisée le 7 février 2026.

Après de nombreux retards et reports du plan d'augmentation de capital, Construction Development Investment Corporation (DIC Corp) est désormais sur le point de mettre en œuvre l'offre publique d'achat d'actions auprès des actionnaires existants. La société a finalisé les documents d'émission et mis à jour et ajusté son plan d'utilisation du capital. La mise en œuvre est prévue du troisième trimestre 2025 au premier trimestre 2026.

De nombreux autres plans d'augmentation de capital sont également en cours de mise en œuvre. Au cours de la première semaine d'août 2025, les actionnaires de Novaland ont approuvé le plan d'émission d'actions pour convertir le principal de la dette en obligations. Novaland prévoit ainsi d'émettre plus de 151 millions d'actions pour convertir le principal de la dette obligataire, à un prix d'émission de 40 000 VND par action. De même, les obligataires auront le droit de convertir 40 000 VND du principal de la dette obligataire en une action nouvellement émise et de devenir actionnaires de Novaland. Par ailleurs, la Société a également approuvé le plan d'émission de plus de 168 millions d'actions individuelles pour convertir la dette, pour une valeur totale de plus de 2 645 milliards de VND ; mettant en œuvre l'emprunt avec droit de conversion en actions d'un montant maximal de 5 000 milliards de VND.

Une autre société immobilière, Hoang Quan Real Estate Consulting - Trading - Services Joint Stock Company, a également émis des actions individuelles pour convertir sa dette. Le conseil d'administration de la société a approuvé l'émission de 50 millions d'actions auprès de quatre créanciers, les principaux acquéreurs étant Truong Anh Tuan, président du conseil d'administration, et Hai Phat Investment Joint Stock Company.

Hai Phat échangera ses créances contre des actions privées de Hoang Quan Real Estate, dont la valeur de marché est inférieure à celle des créances. Selon les dirigeants de Hai Phat, ce plan est adapté au contexte actuel, car il présente des avantages pour les deux parties : d'une part, il permet à Hoang Quan Real Estate de réduire sa dette, et d'autre part, il offre à Hai Phat des opportunités de recouvrement de créances et de prise de participation dans une entreprise potentielle qui investit et développe des projets de logements sociaux.

Source : https://baodautu.vn/chung-khoan-so-cap-tang-nhiet-d357345.html

![[Photo] Le Premier ministre Pham Minh Chinh préside une réunion du Comité permanent du gouvernement pour éliminer les obstacles aux projets.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/06/1759768638313_dsc-9023-jpg.webp)

Comment (0)