A hivatalos ajánlati árat most hozták nyilvánosságra, a főváros várhatóan a saját számlás kereskedésre és az értékpapír-közvetítői tevékenységekre fog összpontosítani.

A Techcom Securities Joint Stock Company (TCBS) nemrégiben frissítette a tőzsdei bevezetésével (IPO) kapcsolatos információkat. Ennek megfelelően az igazgatótanács az augusztus 5-i délelőtti ülésén 46 800 VND/részvény ajánlati árról döntött. A 231,15 millió részvény kibocsátására vonatkozó tervvel a befolyt összeg várhatóan eléri a 10 817,82 milliárd VND-t.

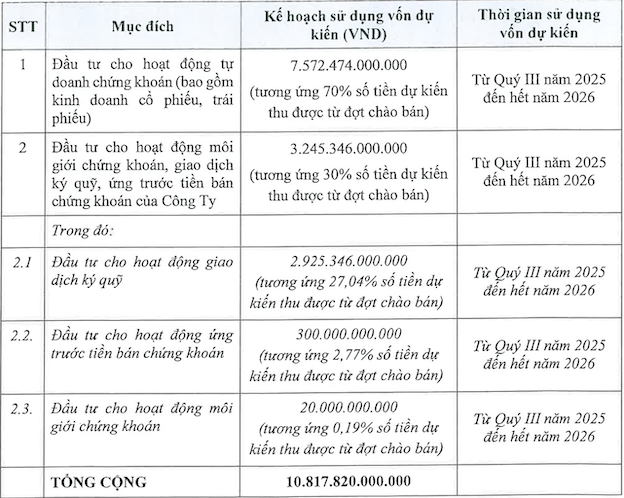

A TCBS a tőzsdei bevezetésből származó teljes tőkét a 2025 harmadik negyedévétől 2026 végéig terjedő időszakra vonatkozó ütemterv szerint fogja elosztani, két fő tevékenységcsoportra összpontosítva. Ebből a tőke 70%-át, ami 7572 milliárd VND-nek felel meg, értékpapír-kereskedelmi tevékenységekre, többek között részvényekbe és kötvényekbe történő befektetésekre fordítják.

A várhatóan mozgósított tőke fennmaradó 30%-át, ami 3245 milliárd VND-nek felel meg, brókertevékenységre, margin kereskedésre és értékpapír-értékesítési előlegekre fordítják. A margin kereskedésre fordított összeg 2925 milliárd VND (a teljes mozgósított tőke 27,04%-a), az értékpapír-értékesítési előlegek pedig 300 milliárd VND (2,77%). A vállalat emellett 20 milliárd VND-t (0,19%) fektet be értékpapír-közvetítői tevékenységbe .

|

| A TCBS részletes tőkefelhasználási terve a tőzsdei bevezetés után - Forrás: TCBS |

A 2025 második negyedévére vonatkozó pénzügyi jelentés szerint a TCBS könyv szerinti értéke körülbelül 14 308 VND/részvény. A jelenlegi ajánlati ár 3,27-szer magasabb, mint a részvényenkénti könyv szerinti érték.

A TCBS korábban hivatalosan is bejelentette, hogy 2025 júniusának végén először kínál részvényeket a nyilvánosságnak, de a kibocsátási árat még nem tették közzé. Az ACBS szakértői szerint azonban a tőzsdén kívüli piacon kereskedett részvények ára jelenleg 40 000 és 50 000 VND között mozog.

A VNDirect Securities friss jelentése szerint a tőzsdei bevezetés várhatóan segít a Techcombanknak egyszeri pénzügyi nyereséget elszámolni az anyabank pénzügyi kimutatásaiban és/vagy átértékelni a leányvállalatot, ezáltal növelve a TCB könyv szerinti értékét 2025-ben. Hosszú távon a tőzsdei bevezetés segíteni fogja a TCBS-t tőkebázisának megerősítésében és a független növekedés támogatásában. A VNDirect szakértői szerint a TCB jelenleg egy vagy két nagyobb befektetővel dolgozik együtt, hogy megvizsgálja a részvények IPO előtti eladásának lehetőségét.

A TCBS tőzsdei bevezetésére várhatóan 2025 harmadik negyedéve és 2026 első negyedéve között kerül sor. Ez az év egyik legjelentősebb pénzügyi piaci tranzakciójának számít. A Techcombank anyabank vezetője azt is megosztotta, hogy egy-két nagyobb befektető fontolóra vette a részvények IPO előtti eladásának lehetőségét.

A 2025 második negyedévére vonatkozó pénzügyi jelentés szerint a TCBS több mint 1420 milliárd VND adózás utáni nyereséget ért el , ami 9,4%-os növekedést jelent az előző év azonos időszakához képest. A működési bevételi szegmensek többsége növekedett. A vállalat a 2025-ös év egészére 5765 milliárd VND adózás előtti nyereségcélt tűzött ki, ami 20%-os növekedést jelent 2024-hez képest. A 3043 milliárd VND adózás előtti nyereséggel ez az értékpapír-társaság a kitűzött cél közel 53%-át teljesítette.

Sok szakértő arra számít, hogy a tőzsdei bevezetés nemcsak a TCBS működő tőkéjének növelésében segít, hanem lehetőséget teremt az eszközök átértékelésére is, hozzájárul a profitmarzsok növeléséhez és piaci pozíciójának megerősítéséhez. Ugyanakkor ez pozitív hajtóerővé válhat a Techcombank részvényei számára is, a piac feltörekvő piaci státuszba való felzárkózási célja felé haladó folyamatában.

Egy 2025. július végi jelentésben a BIDV Securities (BSC) elemzői 39 800 VND/részvény célárfolyamot vártak a Techcombank TCB részvényeire, azon feltételezés alapján, hogy a TCBS IPO háromszoros P/B rátát ér el, ami 45 000 VND/részvény árnak felel meg. A meglepetést a vártnál magasabb nyilvános ajánlattételi ár okozhatja, ami nagyobb emelkedési potenciált teremt a részvény számára. A TCB részvényei 37 800 VND/részvényen forognak, ami 6,93%-os emelkedést jelent a TCBS IPO ajánlati árának frissítése után.

Forrás: https://baodautu.vn/chot-gia-ipo-46800-dongco-phieu-tcbs-du-kien-huy-dong-hon-10800-ty-dong-d349921.html

![[Fotó] Mélytengeri homoklerakódások és egy ősi, fából készült An Bang hajó is veszélyben van, hogy újra eltemetődik](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/13/1763033175715_ndo_br_thuyen-1-jpg.webp)

![[Fotó] Panorámakép a 2. vietnami-kambodzsai határvédelmi barátságcsere eseményéről](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/13/1763033233033_image.jpeg)

![Dong Nai OCOP átmenet: [3. cikk] A turizmus összekapcsolása az OCOP termékfogyasztással](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Hozzászólás (0)