ຮຸ້ນໄດ້ຫຼຸດລົງຢ່າງຫຼວງຫຼາຍໃນເດືອນເມສາຜ່ານມາດ້ວຍອັດຕາພາສີ, ຫຼັງຈາກນັ້ນໄດ້ເພີ່ມຂຶ້ນຢ່າງວ່ອງໄວແລະຄ່ອຍໆເຂົ້າສູ່ລະດັບສູງສຸດທາງປະຫວັດສາດໃນເດືອນກໍລະກົດ 2025 - ພາບ: ກວາງດິງ

ການຂະຫຍາຍຕົວຂອງກໍາໄລໃນເວລາສັ້ນໆ

ເຖິງວ່າຈະມີກະແສເງິນສົດ, ກໍາລັງຊື້ຍັງຄົງເດັ່ນ, ຊ່ວຍໃຫ້ດັດຊະນີ VN-Index ຮັກສາທ່າອຽງເພີ່ມຂຶ້ນ, ບັນລຸ 1,457 ຈຸດຢ່າງເປັນທາງການໃນກອງປະຊຸມສຸດທ້າຍຂອງອາທິດນີ້, ກ້າວເຂົ້າໃກ້ກັບສະຖິຕິທີ່ກໍານົດໃນໄລຍະ COVID-19 ເມື່ອສາມປີກ່ອນ (1,528 ຈຸດ).

ການພັດທະນານີ້ແມ່ນເປັນທີ່ຫນ້າສັງເກດຍ້ອນວ່າ VN-Index ໄດ້ຫຼຸດລົງເຖິງ 1.073 ຈຸດເມື່ອສາມເດືອນກ່ອນ, ເມື່ອສະຫະລັດປະກາດການກໍານົດອັດຕາພາສີເຊິ່ງກັນແລະກັນແລະຕະຫຼາດການເງິນທົ່ວໂລກໄດ້ຮັບຜົນກະທົບຈາກຄວາມບໍ່ແນ່ນອນຫຼາຍ. ໃນເວລານັ້ນ, ຄວາມຮູ້ສຶກໄດ້ປ່ຽນແປງຢ່າງແຂງແຮງ, ບັງຄັບໃຫ້ນັກລົງທຶນຫຼາຍຄົນຕ້ອງປັບປຸງໂຄງສ້າງຫຼັກຊັບຂອງພວກເຂົາ. ເຖິງຢ່າງໃດກໍຕາມ, ສະພາບການໄດ້ຮັບການປັບປຸງເທື່ອລະກ້າວ ທັງດ້ານກຳລັງພາຍໃນ ແລະ ບັນຫາພາສີ, ໄດ້ສະແດງໃຫ້ເຫັນຄວາມຢືດຢຸ່ນ ແລະ ການພັດທະນາແບບຜັນແປຂອງ ພື້ນຖານເສດຖະກິດ ຫວຽດນາມ.

ໃນສະພາບການນັ້ນ, ກິດຈະກໍາການຊື້ຂາຍໃນຕະຫຼາດຫຼັກຊັບຍັງໄດ້ກາຍເປັນຈຸດສຸມ, ໂດຍສະເພາະກັບ "ປາສະຫຼາມ" - ກອງທຶນການລົງທຶນທີ່ຖືກມອບຫມາຍດ້ວຍທຶນຂະຫນາດໃຫຍ່, ຄຸ້ມຄອງແລະເຮັດໂດຍທີມງານຜູ້ຊ່ຽວຊານທີ່ມີປະສົບການ.

ຕາມຂໍ້ມູນຈາກ Fmarket - ເວທີປາໄສທີ່ມີແຫຼ່ງທຶນເປີດກວ້າງກວ່າໝູ່ຢູ່ ຫວຽດນາມ, ໃນຕໍ່ໜ້າບັນດາສິ່ງທ້າທາຍຫຼາຍຢ່າງ, ບັນດາກອງທຶນໄດ້ສະແດງໃຫ້ເຫັນຄວາມເປັນມືອາຊີບ ແລະ ຂໍ້ລິເລີ່ມໃນຍຸດທະສາດຄຸ້ມຄອງຄວາມສ່ຽງ.

ໂດຍປົກກະຕິ, ຫຼາຍໆກອງທຶນທີ່ມີກົນລະຍຸດທີ່ມີຄວາມຍືດຫຍຸ່ນໄດ້ໃຊ້ປະໂຍດຈາກການຟື້ນຕົວເພື່ອທໍາລາຍຜົນກໍາໄລເກີນ 20% ຫຼັງການເຫນັງຕີງ, ໃນນັ້ນກອງທຶນ DCDS ບັນທຶກຜົນກໍາໄລເກືອບ 30% ໃນເວລາຫນ້ອຍກວ່າ 3 ເດືອນ.

ສະຫຼຸບໃນເຄິ່ງທໍາອິດຂອງປີ, ການຈັດອັນດັບການປະຕິບັດໄດ້ສະແດງໃຫ້ເຫັນເຖິງການເພີ່ມຂຶ້ນຂອງກອງທຶນເປີດໃຫມ່, ມີສອງກອງທຶນຫຼັກຊັບທີ່ຄຸ້ມຄອງໂດຍ MB Capital ຖືຕໍາແຫນ່ງຊັ້ນນໍາທີ່ມີກໍາໄລປະມານ 11% ແລະ 10% ຕາມລໍາດັບ. 2 ທຶນທີ່ຍັງເຫຼືອແມ່ນ BVFED ຂອງກອງທຶນບ້າວຫວຽດກວມ 8,5% ແລະ DCDS ຂອງນະຄອນຫຼວງມັງກອນມີຫຼາຍກວ່າ 8%.

ປ້ອງກັນດ້ວຍກອງທຶນພັນທະບັດແລະກອງທຶນທີ່ສົມດູນ

ບໍ່ຄືກັບການເຫນັງຕີງຂອງກອງທຶນທຶນ, ກອງທຶນພັນທະບັດຍັງສືບຕໍ່ມີບົດບາດປ້ອງກັນຍ້ອນຜົນຜະລິດທີ່ຫມັ້ນຄົງ, ສູງກວ່າອັດຕາດອກເບ້ຍເງິນຝາກປະຢັດ. ຫຼາຍກອງທຶນເຊັ່ນ VNDBF, VinaCapital VFF, BVBF, DCBF ບັນທຶກຜົນກໍາໄລ 12 ເດືອນເກີນ 6.4%.

ບາງກອງທຶນພັນທະບັດທີ່ມີຄວາມຍືດຫຍຸ່ນໄດ້ຈັດສັນຫຼັກຊັບຂອງພວກເຂົາໃຫ້ກັບຫຼັກຊັບ, ເຊັ່ນ: LHBF, ເຊິ່ງບັນລຸຜົນຕອບແທນຂອງ 12%, ສອງເທົ່າຂອງອັດຕາດອກເບ້ຍເງິນຝາກປະຢັດ 12 ເດືອນ.

ກອງທຶນທີ່ສົມດູນ, ເຖິງແມ່ນວ່າໄດ້ຮັບຜົນກະທົບຈາກຫຼັກຊັບ, ແມ່ນຢູ່ພາຍໃຕ້ການຄວບຄຸມຍ້ອນລາຍໄດ້ທີ່ຫມັ້ນຄົງຈາກພັນທະບັດທີ່ມີຄຸນນະພາບສູງ. VinaCapital VIBF ນໍາພາກຸ່ມນີ້ດ້ວຍຜົນຕອບແທນຫຼາຍກ່ວາ 3% ໃນເຄິ່ງທໍາອິດຂອງປີ.

ເປັນທີ່ຫນ້າສັງເກດ, ທ່າມກາງຕະຫຼາດທີ່ມີການປ່ຽນແປງ, ກອງທຶນພັນທະບັດສະພາບຄ່ອງ (MMFs) ໄດ້ກາຍເປັນບ່ອນຈອດລົດສໍາລັບການໄຫຼວຽນຂອງເງິນສົດລໍຖ້າໂອກາດ. ດ້ວຍສະພາບຄ່ອງ ແລະ ດອກເບ້ຍສູງທີ່ຄິດໄລ່ຕາມເວລາຖືຄອງ, MMFs ຖືວ່າເປັນທາງເລືອກທີ່ມີຄວາມຍືດຫຍຸ່ນຫຼາຍກວ່າການປະຢັດໄລຍະສັ້ນ. ໃນ Fmarket, ກອງທຶນເຫຼົ່ານີ້ຮັກສາການປະຕິບັດທີ່ຫມັ້ນຄົງ: MBAM (3.2%), ABBF (3%), DCIP (2.7%), SSIBF ແລະ VNDBF (ທັງສອງ 2.6%).

ກ້າວເຂົ້າສູ່ເຄິ່ງທີ່ສອງຂອງປີ 2025, ຕະຫຼາດຄາດວ່າຈະໄດ້ຮັບຜົນປະໂຫຍດຈາກຫຼາຍປັດໄຈສະໜັບສະໜູນຄື: ນະໂຍບາຍເງິນຕາວ່າງງານ, ຄວາມຄາດໝາຍຂອງການຍົກລະດັບຕະຫຼາດ, ແລະການປະຕິຮູບໃນຂອບ “ນະວັດຕະກຳ 2.0”, ຖືພາກເອກະຊົນເປັນໃຈກາງຂອງການເຕີບໂຕໃນໄລຍະຍາວ.

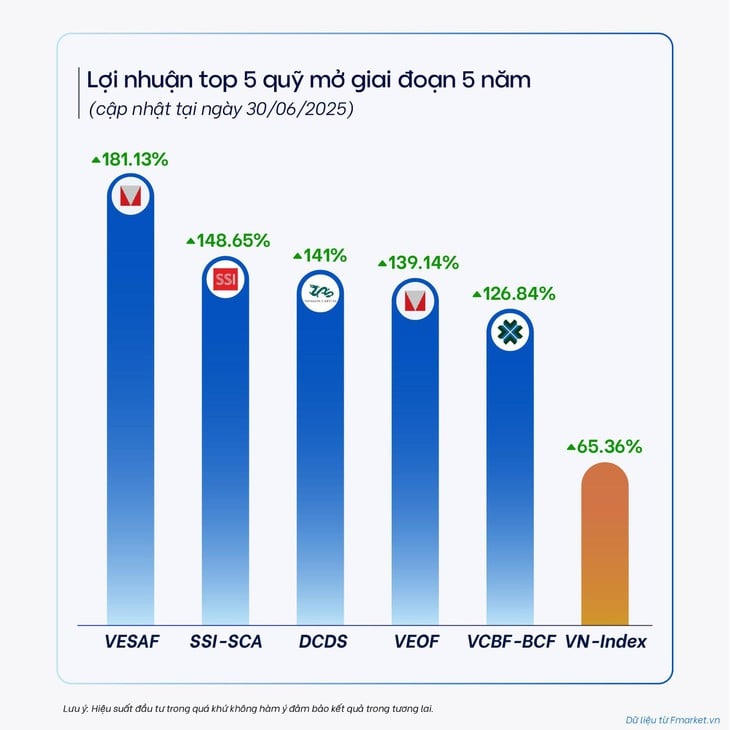

ຜົນຕອບແທນຂອງກອງທຶນເປີດ 5 ປີ

ກໍາໄລ ແລະຊັບສິນຂອງກອງທຶນເປີດ-ປິດເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ

ສະຖິຕິຂອງ Fmarket ກ່ຽວກັບການປະຕິບັດກອງທຶນເປີດໃນໄລຍະຮອບວຽນ 5 ປີສະແດງໃຫ້ເຫັນວ່າກອງທຶນເປີດສ່ວນໃຫຍ່ມີການເຕີບໂຕຂອງມູນຄ່າຊັບສິນສຸດທິ (NAV) ທີ່ຫນ້າປະທັບໃຈ, ເຖິງວ່າຈະມີໄລຍະການແກ້ໄຂຕະຫຼາດຢ່າງເລິກເຊິ່ງ.

ໃນທ້າຍໄຕມາດທີ່ 2 ຂອງປີ 2025, VinaCapital-VESAF ກໍາລັງນໍາພາຈຸດຫມາຍກໍາໄລ 5 ປີດ້ວຍຜົນຕອບແທນສະເລ່ຍເກືອບ 23% ຕໍ່ປີ, SSI-SCA ບັນລຸປະມານ 20% / ປີ, DCDS ບັນລຸຫຼາຍກວ່າ 19% / ປີ, VinaCapital-VEOF ບັນລຸ 19%, VCBF-BCFs ເພີ່ມຂຶ້ນເກືອບ 18% ຂອງລະດັບປີ. VN-Index ໃນໄລຍະດຽວກັນບັນລຸພຽງ 10,8%/ປີ.

ໃນສະພາບທີ່ຫວຽດນາມກ້າວເຂົ້າສູ່ໄລຍະທີ່ມີການພັດທະນາເສດຖະກິດຢ່າງແຂງແຮງ, ຄາດວ່າບັນດາແຫຼ່ງທຶນເປີດກວ້າງຈະສືບຕໍ່ມີບົດບາດສຳຄັນກວ່າອີກໃນຍຸດທະສາດຈັດສັນຊັບສິນຂອງນັກລົງທຶນ.

ທີ່ມາ: https://tuoitre.vn/chung-khoan-tang-vun-vut-sau-khi-dot-ngot-lao-doc-ca-map-lai-dam-co-nao-20250712081814722.htm

(0)