Menyimpan dalam talian adalah pilihan yang mudah dan selamat. Tetapi jika anda tidak berhati-hati, anda boleh kehilangan wang kerana kesilapan yang tidak perlu.

Simpanan dalam talian ialah satu bentuk deposit yang selamat jika pelanggan memilih bank yang bereputasi dan mengikut arahan keselamatan bank.

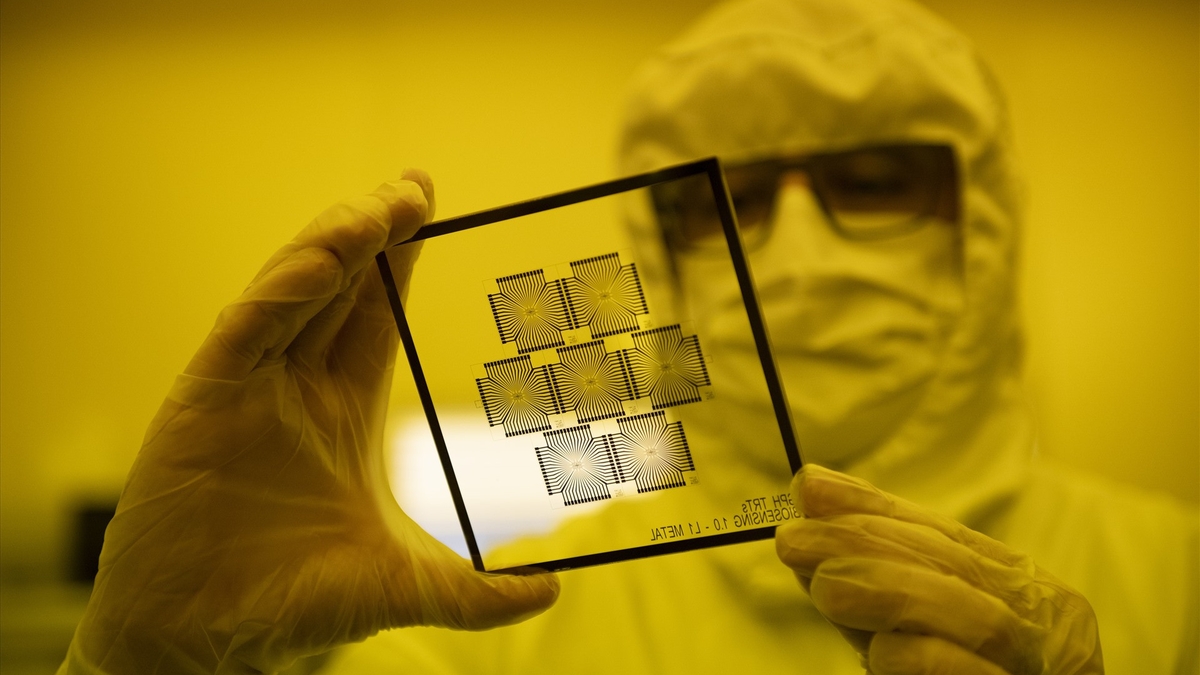

Untuk memastikan keselamatan dan keselamatan pengguna, bank telah menggunakan banyak teknologi baharu mengikut piawaian antarabangsa seperti: pengesahan pelbagai faktor, kata laluan biometrik cap jari/Face ID, penyulitan data... Oleh itu, kadar risiko semasa mendepositkan simpanan adalah sangat jarang berlaku, jika ada, ia disebabkan tabiat pengguna menggunakan perkhidmatan yang sebenarnya tidak selamat.

Risiko akibat tabiat pengguna

Untuk menghapuskan sepenuhnya risiko semasa menyimpan dalam talian, pengguna perlu berwaspada terhadap risiko berikut:

Deposit ke bank palsu

Semakin banyak bank menawarkan perkhidmatan simpanan dalam talian, tetapi terdapat juga lebih banyak laman web palsu yang muncul. Jika anda secara tidak sengaja mengklik pada pautan yang dihantar melalui mesej teks, aplikasi yang dimuat turun daripada sumber tidak rasmi, atau antara muka yang kelihatan betul-betul seperti bank sebenar, wang anda boleh hilang.

Jika anda telah memindahkan wang ke akaun bank palsu, peluang untuk mendapatkannya kembali adalah sangat sukar. Penipu boleh mengeluarkan semua wang dalam beberapa minit tanpa meninggalkan kesan. Oleh itu, jika anda tidak menyemak dengan teliti alamat laman web, pautan log masuk atau asal permohonan, risiko kehilangan wang sentiasa mengintai.

Kehilangan wang kerana melupakan syarat kadar faedah

Kelebihan simpanan dalam talian ialah kadar faedah lebih tinggi daripada di kaunter, biasanya dari 0.1-0.5%/tahun. Walau bagaimanapun, jika pelanggan tidak membaca syarat dengan teliti, mereka mungkin kehilangan faedah atau menerima kadar faedah yang lebih rendah daripada jangkaan.

Sebagai contoh, pelanggan mendepositkan deposit bertempoh 6 bulan tetapi menutupnya awal. Oleh itu, pelanggan tidak akan menerima kadar faedah deposit berjangka (kira-kira 3-6%/tahun) tetapi hanya akan menerima kadar faedah deposit bukan berjangka (kira-kira 0.5%/tahun).

Pelanggan perlu membaca dengan teliti syarat perkhidmatan simpanan dalam talian sebelum mengesahkan untuk membuka akaun, termasuk cara mengira kadar faedah, jumlah deposit minimum, syarat untuk penyelesaian awal, tempoh permohonan promosi... Jika terdapat sebarang maklumat yang tidak jelas atau tidak dapat difahami, hubungi bank dengan segera untuk mendapatkan penjelasan.

Kecuaian dalam keselamatan akaun

Menyimpan dalam talian adalah lebih pantas tetapi turut disertai dengan risiko keselamatan. Berkongsi kod OTP, mendedahkan maklumat log masuk, menggunakan kata laluan yang terlalu mudah... boleh menyebabkan akaun anda dirampas.

Ramai orang cuai apabila log masuk ke akaun bank mereka pada peranti awam atau rangkaian Wi-Fi yang tidak selamat. Pada masa itu, penjenayah boleh mencuri maklumat dan membuat transaksi tanpa diketahui pemilik akaun.

Nota semasa menyimpan dalam talian

Menurut pakar, sebelum mendepositkan wang, semak bank dengan teliti, pastikan akaun anda selamat, dan baca syarat faedah dengan jelas. Sedikit kecuaian boleh membuatkan wang terkumpul selama bertahun-tahun hilang dalam sekelip mata.

Untuk menjadi 100% selamat, daripada menyimpan wang dalam talian, pengguna boleh mendepositkan simpanan di kaunter dan menyimpan buku fizikal. Kerana sebaik sahaja mereka mempunyai buku simpanan kertas di tangan, jika mereka kehilangan simpanan mereka secara tidak sengaja, kesalahan terletak sepenuhnya pada bank, jadi pelanggan boleh meminta bank membayar balik.

Jika anda mendepositkan simpanan dalam talian, anda boleh meminta bank untuk mengesahkan bahawa anda tidak membenarkan penyelesaian dalam talian. Minta bank membekukan akaun dan hanya membukanya apabila pemilik datang terus ke pejabat transaksi untuk memintanya.

Di samping itu, adalah mungkin untuk mendepositkan simpanan milik bersama di kaunter. Apabila perlu menutup atau mengeluarkan sebahagian daripada simpanan, tandatangan dua orang yang namanya tertera pada buku simpanan diperlukan.

Jika anda ingin lebih selamat dengan wang anda dalam akaun pembayaran anda, anda harus mendaftar untuk pengesahan biometrik. Anda juga boleh meminta bank anda mengesahkan bahawa akaun anda hanya dibenarkan untuk memindahkan had maksimum tertentu, yang boleh di bawah 10 juta VND.

Perkara yang perlu dilakukan dengan segera apabila anda kehilangan wang

Bank mengesyorkan bahawa apabila kehilangan simpanan dalam akaun simpanan dalam talian, pelanggan perlu menghubungi bank dengan cepat untuk mendapatkan sokongan terpantas, memberikan bukti untuk membuktikan mereka telah ditipu oleh:

Simpan yang asal dan cetak salinan semua komunikasi dengan penipu seperti mesej SMS, mesej media sosial, e-mel, surat, rakaman panggilan (jika ada); buat kenyataan/laporan bertulis kejadian, menyenaraikan keseluruhan garis masa, kandungan kejadian dan semua maklumat yang anda ada tentang penipu.

Sekiranya terdapat resit atau dokumen transaksi, pelanggan juga mesti menyimpan dokumen asal dan mencetak salinan untuk dihantar ke bank.

Selain itu, pelanggan boleh meminta untuk mencetak penyata transaksi untuk membuktikan kehilangan aset.

Anda perlu menghubungi bank melalui talian hotline atau pusat penjagaan pelanggan secepat mungkin dari masa penemuan, dalam tempoh 30 hari dari tarikh kejadian.

Selepas menerima maklumat, bank akan meneruskan untuk menyemak dan mendapatkan semula maklumat mengenai transaksi penipuan. Pada masa ini, pelanggan perlu menyediakan bukti dan dokumen tambahan yang diperlukan oleh bank untuk menjalankan siasatan seperti salinan laporan polis, laporan kes, dsb.

Selepas 30 hari, jika masih tiada keputusan, pelanggan perlu menghubungi talian hotline bank atau pusat khidmat pelanggan untuk bertanya tentang proses pengendalian aduan. Lazimnya, bank akan cuba menyelesaikan masalah tersebut dalam tempoh 60 hari, maksimum 90 hari seperti yang ditetapkan dalam Perkara 512 Kanun Tatacara Sivil 2015.

Untuk memastikan proses pengendalian aduan berjalan lancar dan cepat, pelanggan boleh menjemput peguam perunding untuk membuat susulan kes, memberi nasihat tentang penyelesaian optimum, membantu pelanggan menyimpan dokumen/rekod serta berkomunikasi dengan bank bagi pihak anda.

Selain pihak bank, pelanggan juga perlu melaporkan kejadian itu kepada pihak polis supaya pihak berkuasa segera menyediakan fail dan memprosesnya.

Sumber: https://vietnamnet.vn/nhung-rui-ro-khi-gui-tiet-kiem-online-can-biet-de-tranh-2381022.html

![[Foto] Da Nang: Beratus-ratus orang berganding bahu membersihkan laluan pelancong penting selepas ribut No. 13](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

Komen (0)