As expectativas de uma forte recuperação dos lucros a partir de uma base baixa levaram muitas ações bancárias a se recuperarem, superando até mesmo picos históricos.

A Sra. Hong Van, funcionária de escritório ( Hanói ), está animada com a volta do lucro em sua carteira de ações, após quase um ano e meio de capital negativo. Às vezes, a carteira "evaporava" até 30%. Sua conta atualmente registra um lucro de mais de 15%, graças à recuperação das ações bancárias na carteira.

Não apenas a Sra. Van, mas investidores que investiram em muitas ações de bancos recentemente registraram retornos melhores do que a média do mercado.

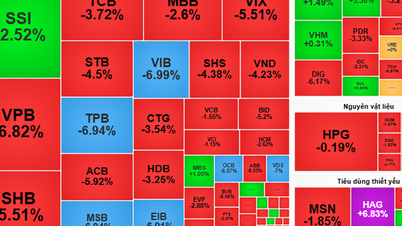

De acordo com dados do FiinGroup, o índice de preços do setor bancário aumentou cerca de 17% desde o início de 2024, superior ao aumento do VN-Index (11%), bem como de alguns setores importantes, incluindo valores mobiliários (12%), aço (10%) e imobiliário (4%).

Olhando para o longo prazo, do início de 2023 até agora, muitas ações bancárias se recuperaram e registraram fortes taxas de crescimento, como HDB, LPB, TCB, MBB, BIDV, VIB,ACB , CTG e VCB.

Embora o setor bancário enfrente alguns riscos, como o aumento da qualidade da dívida inadimplente, esta ainda é uma ação procurada pelos investidores nos primeiros dois meses de 2024.

Das 26 ações bancárias negociadas na bolsa de valores, 5 atingiram recentemente seus picos, incluindo VCB, BID, ACB, HDB e MBB. Além disso, as ações de alguns bancos, como CTG e LPB, também estão próximas de seus picos históricos.

O ponto comum do grupo de ações que atingiu níveis recordes é que os bancos têm resultados comerciais melhores do que a média do setor. Quatro em cada cinco bancos com ações atingindo picos estão no topo dos lucros e têm melhor qualidade de ativos do que a média.

No entanto, ao contrário do período da Covid-19, com suas baixas taxas de juros e alto crédito, o fluxo de caixa para ações bancárias agora é seletivo e diversificado. Embora muitas ações tenham atingido novos máximos, o impulso de crescimento do setor bancário desta vez não é generalizado.

Muitas ações na menor capitalização de mercado aumentaram pouco no ano passado, como VBB, BVB, ABB, BAB, SGB, NVB, SSB, KLB, EIB... e ainda estão longe de seus antigos picos.

'As avaliações de muitas ações bancárias estão em níveis razoáveis'

Ao explicar o recente aumento em muitas "ações-rei", os especialistas geralmente concordam que a avaliação de muitas ações neste grupo está em um nível razoável.

O Sr. Ho Quoc Binh, Chefe do Departamento de Análise da Thanh Cong Securities Company (TCSC), afirmou que este grupo está atualmente em sua menor avaliação da história, em torno de 0,9 a 1 vez. Nos últimos 10 anos, houve apenas três períodos em que as avaliações das ações bancárias atingiram o fundo do poço, incluindo 2013-2014, 2019-2020 e agora.

Ainda de acordo com a análise da Vietcombank Securities Company (VCBS), o índice P/B (preço das ações em relação ao valor contábil) de todo o setor é cerca de 15% menor do que a média de 5 anos. A alta taxa de crescimento dos lucros e do patrimônio líquido de alguns bancos, segundo a VCBS, também contribui para que a relação P/B das reservas se mantenha em um nível atrativo.

A avaliação P/B de todo o setor bancário ao final de 2023 é 15% inferior à média de 5 anos. Fonte: VCBS.

Além de avaliações atraentes, analistas dizem que o fluxo de caixa para ações bancárias se deve às expectativas de que o setor "chegou ao fundo do poço" e passou pelo período mais difícil.

O Sr. Nguyen Tien Duong, vice-chefe do Departamento de Pesquisa e Análise da Vietcombank Fund Management Company (VCBF), comentou: "Com a perspectiva positiva da economia e o ambiente de baixas taxas de juros, acredita-se que muitos bancos passaram pelo período mais difícil e podem registrar resultados comerciais positivos este ano."

O Sr. Ho Quoc Binh também concordou que a tendência de alta do grupo de "ações-rei" foi desencadeada pela expectativa de que os lucros em 2024 aumentariam acentuadamente em comparação com a base baixa do ano passado. A previsão é de que os lucros do setor bancário cresçam mais de 20% este ano, muito acima da média de cerca de 15%.

De acordo com a equipe de análise do VCBS, a margem de lucro do setor se recuperou do fundo do poço no terceiro trimestre de 2023, graças à absorção de capital mobilizado de alto valor e à melhora na taxa de depósitos à vista (CASA). Em particular, o grupo de private banking, com um grande número de clientes pessoas físicas regulares, viu sua margem de lucro aumentar mais rapidamente graças à melhora na taxa de depósitos à vista (CASA) e à recuperação do crédito de varejo, à medida que as taxas de juros diminuíam gradualmente.

Além dos fatores internos do setor, a Sra. Do Hong Van, Chefe do Departamento de Análise de Dados do FiinGroup, afirmou que a recente compra líquida de ações por investidores estrangeiros, como MSB, VCB, CTG, STB, BID e OCB, também apoiou significativamente a tendência de alta neste grupo. Ao mesmo tempo, a força motriz para o aumento do preço do setor bancário também advém de fatos individuais em cada grupo de ações, como o plano de vender capital a investidores estrangeiros em bancos estatais ou pagar dividendos em alguns bancos privados.

"King Stock" tem potencial de longo prazo

Nos últimos pregões, o aumento do preço das ações bancárias desacelerou. De acordo com a observação do Chefe do Departamento de Análise de Dados do FiinGroup, a proporção do valor das transações diminuiu pela 4ª semana consecutiva, caminhando para a mínima em 10 semanas. Os investidores estrangeiros mantiveram o status de vendas líquidas pela 3ª semana consecutiva.

"Esses sinais mostram que o fluxo de caixa para ações bancárias está hesitante, mas isso é um desenvolvimento normal quando o setor acaba de passar por um período de fortes aumentos de preços", comentou o chefe do Departamento de Análise de Dados do FiinGroup.

Dessa forma, a Sra. Hong Van acredita que, no curto prazo, o fluxo de caixa pode retornar para grupos com baixos índices de valor de transação, preços que não aumentaram muito e histórias de apoio.

No longo prazo, segundo a Sra. Van, o setor bancário ainda é um setor notável graças a fatores que o sustentam. Além de notícias relacionadas ao fluxo de caixa estrangeiro ou aos planos de dividendos, melhorias na qualidade dos ativos quando o crédito voltar a aumentar e os sinais de recuperação macroeconômica se tornarem mais sólidos ajudarão a aumentar o fluxo de caixa e a criar um impulso nos preços das ações bancárias nos próximos tempos.

O Chefe de Análise da TCSC também previu que, se não houver um evento "cisne negro", o mercado de ações em geral crescerá de forma sustentável. Com o papel de liderança no fluxo de caixa, a "onda" do setor bancário pode estar apenas começando. O Sr. Binh observou que, durante o processo de crescimento, o preço de mercado desse grupo pode sofrer alguns ajustes, mas a tendência de alta geralmente durará pelos próximos 2 a 3 anos.

Os especialistas da VCBF também acreditam que uma correção de curto prazo é perfeitamente possível após um período de altas de preços bastante favoráveis. No entanto, esta unidade vê muitos fatores de apoio, incluindo resultados comerciais positivos e avaliações de ações atrativas. Olhando para o médio e longo prazo, em economias de rápido crescimento como a do Vietnã, ainda há muito espaço para o crescimento dos bancos.

Prevendo para 2024, a VCBS acredita que os lucros do setor bancário continuarão fortemente diferenciados em 2024, com uma taxa de crescimento de cerca de 10%. Alguns bancos de pequeno porte continuarão a desacelerar, chegando a apresentar crescimento negativo. O crescimento do crédito está sob pressão da economia e da lenta recuperação do mercado imobiliário. No entanto, o nível das taxas de juros caiu para um patamar baixo, impulsionando a demanda por empréstimos, especialmente para o varejo e para PMEs.

No entanto, a inadimplência é um problema que, segundo especialistas, é um ponto de atenção para muitos bancos. A Sra. Pham Lien Ha, Diretora de Pesquisa do Setor de Serviços Financeiros da HSC Securities Company, observou o risco de inadimplência quando a qualidade dos ativos de muitos bancos ainda enfrenta dificuldades e precisa de monitoramento adicional, contando com a recuperação do mercado, especialmente o imobiliário, para lidar com o problema da inadimplência.

De acordo com a previsão da VCBS, a inadimplência no balanço e os níveis de provisão permanecerão sob controle graças às circulares e políticas de suporte, e os clientes retornarão para pagar suas dívidas quando a pressão dos custos de juros for reduzida.

No entanto, o VCBS também observou que, caso a Circular 02 sobre reestruturação de dívida não seja prorrogada, o grupo de bancos com alta proporção de crédito corporativo e baixo índice de cobertura de dívida inadimplente poderá enfrentar riscos de dívida inadimplente e maior pressão de provisionamento em 2024-2025. Enquanto isso, o grupo de bancos com boa qualidade de ativos registrará dívida inadimplente e dívida reestruturada controlada em um nível moderado.

Quynh Trang - Tat Dat

Link da fonte

![[Foto] O presidente do Laos, Thongloun Sisoulith, e o presidente do Partido Popular Cambojano e presidente do Senado Cambojano, Hun Sen, visitam a Exposição do 95º Aniversário da Bandeira do Partido Iluminando o Caminho](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/2/3c1a640aa3c3495db1654d937d1471c8)

![[Foto] O presidente da Assembleia Nacional, Tran Thanh Man, se encontra com o primeiro secretário e presidente de Cuba, Miguel Diaz-Canel Bermudez](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/2/c6a0120a426e415b897096f1112fac5a)

![[Foto] O presidente da Assembleia Nacional, Tran Thanh Man, recebe o primeiro vice-presidente do Conselho da Federação da Rússia](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/2/3aaff46372704918b3567b980220272a)

Comentário (0)