| فیڈ ریٹ میں کمی: ویتنام کی معیشت کے لیے دو دھاری تلوار FED کی شرح میں کمی گولڈ مارکیٹ کو کیوں متاثر کرتی ہے؟ |

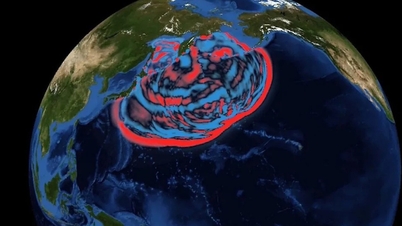

امریکی فیڈرل ریزرو (Fed) کی جانب سے شرح میں حالیہ کمی ایشیا اور بحرالکاہل کے مرکزی بینکوں کے لیے مواقع اور چیلنجز دونوں پیش کرتی ہے۔ پالیسی سازوں کو ممکنہ افراط زر کے دباؤ، شرح مبادلہ میں اتار چڑھاؤ اور سرمائے کی آمد کی حرکیات کو نیویگیٹ کرنے کے لیے ایک متوازن، ملک سے متعلق نقطہ نظر اپنانا چاہیے۔

امریکی فیڈرل ریزرو نے اپنی ستمبر کی فیڈرل اوپن مارکیٹ کمیٹی کے اجلاس میں ایک طویل انتظار کے بعد مانیٹری پالیسی میں نرمی کا دور شروع کیا، جس میں شرح سود میں 50 بیسس پوائنٹس کی کمی کی گئی۔ کمیٹی کے ارکان اس سال مزید 50 بیسز پوائنٹ کٹ کی توقع رکھتے ہیں، جس میں فیڈ کی نرمی 2025 تک جاری رہے گی۔ اس کے عالمی معیشت کے لیے اہم نتائج ہو سکتے ہیں، بشمول ایشیا اور بحرالکاہل میں ترقی پذیر معیشتیں۔

اس سال پورے خطے میں افراط زر کا دباؤ کم ہوتا رہا ہے کیونکہ اجناس کی قیمتیں مستحکم ہوئی ہیں اور گزشتہ سال کی مالیاتی سختی کے تاخیر سے اثرات مرتب ہوئے ہیں۔ نتیجے کے طور پر، خطے کے زیادہ تر مرکزی بینکوں نے شرح میں اضافے کے اپنے چکروں کو روک دیا ہے، کچھ پالیسی شرحوں میں کمی کے لیے آگے بڑھ رہے ہیں۔ دوسرے اب اس کی پیروی کر سکتے ہیں۔

اپنے پالیسی موقف کی تشکیل میں، ابھرتی ہوئی مارکیٹ کے مرکزی بینکوں کو امریکہ کے ساتھ شرح سود کے فرق، سرمائے کے بہاؤ اور شرح مبادلہ کے مضمرات کو مدنظر رکھنا ہوگا۔ فیڈ کی شرح میں کمی خطے کے مزید مرکزی بینکوں کے لیے دروازے کھول دیتی ہے تاکہ سرمایہ کے اخراج اور شرح مبادلہ میں کمی کو متحرک کیے بغیر ملکی طلب اور نمو کو تیز کرنے کے لیے پالیسی کو مزید آسان بنایا جا سکے۔ تاہم، فیڈ کے نرمی کے چکر کی رفتار اور مدت کے ساتھ اب بھی غیر یقینی ہے، ایشیا اور بحرالکاہل میں ایک مناسب پالیسی ردعمل کے لیے متعدد وجوہات کی بنا پر احتیاط اور محتاط توازن کی ضرورت ہوگی۔

|

| مثالی تصویر |

متبادل طور پر، خطے کے مرکزی بینک نسبتاً سخت مالیاتی موقف کو برقرار رکھ سکتے ہیں، مثال کے طور پر شرح سود کو فیڈ کے مقابلے میں زیادہ آہستہ یا کم کثرت سے کم کر کے۔ ایسے حالات میں، امریکی شرح سود میں کمی ایشیا اور بحرالکاہل میں سرمائے کے بہاؤ کو بڑھا سکتی ہے کیونکہ سرمایہ کار اپنے پورٹ فولیوز کو زیادہ پرکشش پیداوار کے ساتھ اثاثوں کی طرف ایڈجسٹ کرتے ہیں۔ اس سے پورے خطے میں ایکویٹی اور بانڈ مارکیٹوں کو فروغ مل سکتا ہے، جس سے زیادہ کمزور معیشتوں کے لیے سانس لینے کے لیے کچھ جگہ مل سکتی ہے۔ تاہم، سرمائے کی آمد کچھ چیلنجز بھی پیش کر سکتی ہے، کیونکہ اہم قلیل مدتی پورٹ فولیو کی نقل و حرکت مالیاتی مارکیٹ کے اتار چڑھاؤ کو بڑھا سکتی ہے۔

مزید برآں، زیادہ سرمائے کی آمد خطے میں امریکی ڈالر کے مقابلے میں شرح مبادلہ میں اضافے کا باعث بن سکتی ہے۔ اس سے ان معیشتوں کو فائدہ پہنچے گا جو تیل اور دیگر درآمدی اشیاء پر بہت زیادہ انحصار کرتی ہیں، قیمتوں کے دباؤ کو کم کرتی ہیں اور تجارتی توازن کو بہتر کرتی ہیں۔ امریکی ڈالر کے زیادہ قرضوں والی معیشتوں کے لیے، ایک کمزور امریکی ڈالر قرض کے بوجھ کو برقرار رکھنا آسان بنا دے گا۔ دوسری طرف، ایک مضبوط شرح مبادلہ درآمدات کو فروغ دے گا، ممکنہ طور پر کرنٹ اکاؤنٹ پر منفی اثر پڑے گا۔ درمیانی مدت میں، مضبوط کرنسی بھی برآمدی نمو کو روک سکتی ہے، خاص طور پر ان معیشتوں کے لیے جو روایتی تیار شدہ برآمدات پر انحصار کرتی ہیں، جیسے گارمنٹس یا ٹیکسٹائل، جو قیمت کی مسابقت پر بہت زیادہ انحصار کرتی ہیں۔

ان ممکنہ اثرات اور چینلز کا تنوع بتاتا ہے کہ ایشیا اور بحرالکاہل میں Fed کے نرمی کے چکر کے لیے پالیسی کے ردعمل کو ملک کے لحاظ سے مخصوص اور باریک بین ہونا چاہیے، جس میں درج ذیل اقدامات کا مجموعہ شامل ہو۔ شرح سود کو ایڈجسٹ کرنے کے ساتھ ساتھ، خطے میں مالیاتی حکام مالی حالات اور لیکویڈیٹی کو متاثر کرنے کے لیے ٹارگٹڈ اقدامات، جیسے بینک ریزرو کی ضروریات پر انحصار کر سکتے ہیں۔ آگے کی رہنمائی افراط زر کی توقعات کو لنگر انداز کرنے اور مالیاتی عدم استحکام اور اتار چڑھاؤ کو کم کرنے کا ایک مؤثر ذریعہ بھی ہو سکتی ہے، واضح طور پر مارکیٹ کے شرکاء اور اقتصادی ایجنٹوں کو مانیٹری پالیسی کے مستقبل کے راستے کا خاکہ پیش کر کے۔

سرمایہ کی آمد میں اضافے کا سامنا کرنے والی معیشتوں کے لیے، اچھی طرح سے ترقی یافتہ مالیاتی منڈیاں آمد کو جذب کرنے اور انہیں ملکی معیشت میں پیداواری سرمایہ کاری میں تبدیل کرنے کی کلید ہیں۔ پالیسی اقدامات کو مالیاتی شعبے میں مسابقت، کارکردگی اور شفافیت کو بڑھانے پر توجہ مرکوز کرنی چاہیے، مرکزی بینک یا دیگر خود مختار سپروائزر مناسب نگرانی فراہم کریں۔ بڑھتے ہوئے سرمائے کے بہاؤ سے وابستہ خطرات سے نمٹنے کے لیے، کیپٹل فلو مینجمنٹ اور میکرو پرڈینشل پالیسیاں، بشمول کرنسی کے عدم توازن کے خطرات کو کم کرنے کے اقدامات، استعمال کیے جا سکتے ہیں۔ جہاں سرمایہ کی آمد بہت زیادہ کرنسی کی قدر میں اضافے کا باعث بنتی ہے، وہاں غیر ملکی زرمبادلہ کی منڈی میں ٹارگٹڈ مداخلت سے اتار چڑھاؤ کو کم کرنے میں مدد مل سکتی ہے اور غیر ملکی زرمبادلہ کے ذخائر بھی بڑھ سکتے ہیں۔

گرتی ہوئی برآمدات کے اثرات کو کم کرنے کے لیے مالیاتی پالیسی کا استعمال کیا جا سکتا ہے۔ مالی جگہ پر منحصر ہے، محرک اقدامات متعدد مقاصد کو نشانہ بنا سکتے ہیں، بشمول صارفین کے اخراجات کو بڑھانا؛ مخصوص شعبوں میں سرگرمی کی حوصلہ افزائی کرنا جو باقی معیشت پر مضبوط ضرب اثر رکھتے ہیں؛ اور انفراسٹرکچر، توانائی کی کارکردگی، آب و ہوا کی موافقت اور دیگر منصوبے جو ساختی خلا کو دور کرتے ہیں، جو معیشت کی پیداواری صلاحیت کو بھی فروغ دیں گے۔ پالیسی سازوں کو مواقع سے فائدہ اٹھانے اور خطرات سے نمٹنے کے لیے ایک لچکدار انداز اپنانے کی ضرورت ہوگی۔

تبصرہ (0)