Con un capital más abundante y un modelo de gestión más abierto, pero con un mercado interno que se está quedando gradualmente sin espacio, las empresas japonesas están acelerando su búsqueda de acuerdos de fusiones y adquisiciones (M&A) transfronterizos.

Con un capital más abundante y un modelo de gestión más abierto, pero con un mercado interno que se está quedando gradualmente sin espacio, las empresas japonesas están acelerando su búsqueda de acuerdos de fusiones y adquisiciones (M&A) transfronterizos.

|

Encontrar formas de dividir el “pastel” de más de 4.200 billones de dólares

La noticia de que las empresas japonesas están considerando fusiones y adquisiciones de empresas más grandes en el extranjero, debido a un superávit de más de 4,2 billones de dólares en efectivo liberado recientemente, ha hecho que el mercado entre en caída libre.

Esto también demuestra que el mercado interno es estrecho, lo que obliga a las empresas japonesas a buscar objetivos de crecimiento en el extranjero a través de acuerdos de fusiones y adquisiciones.

Según Yoshinobu Agu, director de fusiones y adquisiciones de Citi en Tokio, en los últimos años, la escala de las transacciones de fusiones y adquisiciones de empresas japonesas en el extranjero ha aumentado cada vez más. El deseo de las empresas japonesas de desarrollarse e invertir se ha intensificado considerablemente.

En 2023, según las estadísticas de Recof Data, las empresas japonesas realizaron alrededor de 660 transacciones de fusiones y adquisiciones en el extranjero, un 6% más en comparación con 2022. Aproximadamente 1/3 de las transacciones se llevaron a cabo en EE. UU., seguido por el Reino Unido (44 transacciones), Singapur (42 transacciones) e India (34 transacciones).

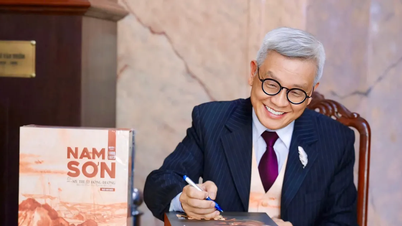

16º FORO DE FUSIONES Y ADQUISICIONES DE VIETNAM 2024

El prestigioso evento anual sobre fusiones y adquisiciones y conexiones de inversión organizado por Investment Newspaper bajo la dirección y patrocinio del Ministerio de Planificación e Inversión , se llevará a cabo en el JW Marriott Saigon Hotel (HCMC) el miércoles 27 de noviembre de 2024.

Con el tema “Un mercado floreciente”, el Foro de Fusiones y Adquisiciones de Vietnam 2024 discutirá en profundidad las oportunidades emergentes de fusiones y adquisiciones en sectores potenciales como bienes raíces, comercio minorista, tecnología, energía renovable, servicios financieros y logística.

El M&A Forum 2024 tendrá las siguientes actividades principales:

- Taller principal con destacados oradores vietnamitas e internacionales.

- Reconocer las operaciones de fusiones y adquisiciones y consultores más destacados en el período 2023 - 2024.

- Lanzamiento de la Edición Especial Panorama del Mercado de Fusiones y Adquisiciones 2024 (bilingüe vietnamita - inglés).

Los datos de S&P Capital IQ Pro muestran que las fusiones y adquisiciones internacionales alcanzaron un valor de transacción de aproximadamente 50.500 millones de dólares, un aumento de aproximadamente el 7 % en comparación con el año anterior. Cabe destacar que Nippon Steel invirtió cerca de 14.000 millones de dólares en la compra de US Steel. Sin embargo, la finalización de esta operación se ve afectada por las elecciones presidenciales estadounidenses.

Además, hay acuerdos como: Panasonic Connect gastó 7.100 millones de dólares para adquirir la empresa de gestión de la cadena de suministro Blue Yonder Group Inc., una subsidiaria independiente de Panasonic en los EE. UU.; la empresa de chips Renesas Electronics gastó 5.900 millones de dólares (9.100 millones de dólares australianos) para adquirir la empresa australiana de software Altium; Renesas gastó 5.700 millones de dólares para comprar la empresa conjunta de chips Dialog Semiconductor entre el Reino Unido y Alemania; la empresa de construcción de viviendas Sekisui House gastó 4.900 millones de dólares para adquirir la empresa de construcción de viviendas estadounidense MDC Holdings.

Como el mercado interno de fusiones y adquisiciones en Japón sigue siendo pequeño en comparación con otros mercados desarrollados, para crear un nuevo auge en las transacciones de fusiones y adquisiciones transfronterizas, el Gobierno japonés ha implementado reformas de gobierno corporativo.

Las empresas japonesas están buscando objetivos en lugares con economías en crecimiento y poblaciones jóvenes, como el sudeste asiático y la India, dicen los corredores de fusiones y adquisiciones transfronterizas en Japón.

Mientras que en Estados Unidos las empresas japonesas buscan adquisiciones al 100% debido a la transparencia del mercado, en el Sudeste Asiático y la India solo buscan participaciones minoritarias. Esto se debe a que las empresas japonesas desean explotar las redes comerciales y las relaciones gubernamentales de los ejecutivos locales.

El Sr. Yusuke Ojima, director de la región ASEAN de Nihon M&A Center Holdings, evaluó que el mercado interno japonés está entrando en una fase de saturación y que el potencial de crecimiento es limitado en comparación con las economías dinámicas y en rápido desarrollo. La región ASEAN, que incluye países como Malasia,

Singapur, Indonesia, Tailandia y Vietnam ofrecen grandes oportunidades para las empresas japonesas que buscan diversificarse y crecer.

“Al ampliar la inversión en estos mercados de alto crecimiento, las empresas japonesas no solo minimizan los riesgos de las fluctuaciones económicas internas, sino que también aprovechan nuevas oportunidades para el desarrollo a largo plazo y la expansión del mercado”, dijo el Sr. Yusuke Ojima.

¿Quieres penetrar más profundamente en Vietnam?

Los corredores afirman que el capital no es el principal problema para las empresas japonesas. Actualmente, gozan de un gran apoyo de los inversores. Es importante que las grandes empresas no pierdan la confianza de los inversores.

En el mercado vietnamita, los inversores japoneses también están realizando fuertes movimientos en la búsqueda de empresas objetivo para fusiones y adquisiciones.

Según datos del London Stock Exchange Group (LSEG), en los primeros nueve meses de 2024, el valor total de las transacciones anunciadas en Asia alcanzó los 622.000 millones de dólares, un 0,2% menos en comparación con el mismo período de 2023.

Sin embargo, solo la región Asia-Pacífico aumentó un 25% interanual a 286 mil millones de dólares, de los cuales aproximadamente el 80% del valor de las transacciones se realizó con un solo país.

socios transfronterizos

Recientemente, Nihon M&A Center Holdings (Nihon M&A Center) acaba de crear ASEAN to Global Capital (AtoG Capital), una subsidiaria especializada en la gestión de fondos para apoyar a las empresas japonesas que se expanden a la región de la ASEAN, incluido Vietnam.

A través de este fondo, AtoG Capital se centra en promover oportunidades de fusiones y adquisiciones transfronterizas entre empresas japonesas y pymes en la región de la ASEAN.

Según el Sr. Yusuke Ojima, AtoG Capital ayuda a los inversores japoneses a generar oportunidades de inversión transfronterizas. «Ofrecemos a nuestros clientes los recursos y la experiencia necesarios para superar los desafíos de las transacciones internacionales de fusiones y adquisiciones, impulsando así colaboraciones exitosas y un crecimiento sostenible», afirmó el Sr. Yusuke Ojima.

Tanto AtoG Capital como Nihon M&A Center esperan promover las empresas de la ASEAN, especialmente las medianas, para ayudarlas a alcanzar su máximo potencial en el mercado global.

En concreto, AtoG Capital apoyará a las empresas en un proceso de desinversión en dos etapas: la reestructuración interna y la posterior venta de acciones mediante los servicios de consultoría de Nihon M&A Center. El fondo garantizará el cumplimiento de las normas empresariales japonesas y ofrecerá un proceso de integración post-fusión claramente estructurado, con el objetivo de optimizar el tiempo y los costes para el éxito de las desinversiones.

Con experiencia en la reestructuración de la gobernanza corporativa para alinearla con los estándares comerciales japoneses y brindar un proceso de integración posterior a la fusión claramente estructurado, Nihon M&A Center garantiza una transición sin problemas a la cultura empresarial japonesa.

Este modelo de inversión ayuda a optimizar el tiempo y los costos para transacciones de desinversión exitosas, al tiempo que reduce la intervención directa de la gerencia en las decisiones estratégicas, permitiendo a las empresas operar de manera más eficiente.

Desde 2020, Nihon M&A Center Vietnam ha cerrado más de 8 operaciones al año, con un valor promedio de entre 10 y 50 millones de dólares. Estas operaciones abarcan los sectores de manufactura, construcción, logística, tecnologías de la información y distribución.

Las medidas mencionadas anteriormente han aliviado en cierta medida la pesada carga psicológica de los inversores, ya que recientemente las operaciones de fusiones y adquisiciones transfronterizas realizadas por inversores extranjeros se han visto un tanto "desaceleradas" por estrictas medidas de gestión.

Según el Dr. Le Minh Phieu, abogado fundador y director de LMP Lawyers, las medidas propuestas apuntan a una gestión "más estricta", pero carecen de coherencia y claridad, lo que provoca dos dificultades.

En primer lugar, al comprador le resulta difícil realizar la debida diligencia legal. La normativa, poco clara e inconsistente, dificulta la implementación y el cumplimiento por parte del vendedor, mientras que el comprador tampoco está seguro de qué constituye un cumplimiento adecuado. Esto genera diferentes puntos de vista sobre un asunto legal en las operaciones de la empresa objetivo, lo que dificulta alcanzar un consenso.

“Negociar términos relevantes en el contrato, como condiciones suspensivas, garantías o indemnizaciones, también conduce a la prolongación”, afirmó el Sr. Phieu.

La segunda dificultad señalada por el Sr. Phieu es la implementación de los procedimientos legales para cerrar el acuerdo. Según el Sr. Phieu, la falta de sincronización y claridad genera tensión entre las partes al negociar los requisitos legales. Incluso una vez finalizadas las negociaciones, las partes siguen actuando en suspenso.

Sin embargo, en el difícil contexto económico actual, las fusiones y adquisiciones son una estrategia razonable para reestructurar y recuperar la solidez empresarial. De hecho, tras la COVID-19 y debido a numerosos factores, la mayoría de las empresas enfrentarán dificultades en su flujo de caja, así como en sus planes de desarrollo futuro.

La cooperación con inversores y fondos de inversión extranjeros puede ayudar a las empresas a superar en parte las dificultades financieras inmediatas, proporcionando al mismo tiempo cooperación estratégica para el desarrollo a largo plazo del negocio.

“Las empresas también deben buscar constantemente oportunidades para mejorar su capacidad financiera, potenciar sus marcas, expandir sus mercados, invertir en personal clave y aprovechar los recursos y la experiencia en tecnología, gestión, operaciones y marketing de socios nacionales y extranjeros”, afirmó el Sr. Phieu.

[anuncio_2]

Fuente: https://baodautu.vn/doanh-nghiep-nhat-ban-san-muc-tieu-ma-xuyen-bien-gioi-d229050.html

![[Foto] Disfrute del Festival de Fuegos Artificiales de Liuyang en Hunan, China](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761463428882_ndo_br_02-1-my-1-jpg.webp)

![[Foto] El Secretario General To Lam recibió a la delegación que asistía a la conferencia internacional sobre estudios de Vietnam.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761456527874_a1-bnd-5260-7947-jpg.webp)

![[Foto] El periódico Nhan Dan muestra y solicita comentarios sobre los borradores de documentos del XIV Congreso Nacional del Partido.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761470328996_ndo_br_bao-long-171-8916-jpg.webp)

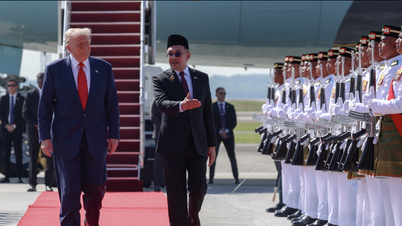

![[Foto] El primer ministro Pham Minh Chinh asiste a la inauguración de la 47ª Cumbre de la ASEAN](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761452925332_c2a-jpg.webp)

Kommentar (0)