Garantía débil

Una de las razones más comunes por las que las empresas tienen dificultades para acceder a préstamos bancarios es la falta de garantías. Según la normativa bancaria, los préstamos suelen exigir a las empresas que aporten garantías para garantizar el préstamo.

Sin embargo, muchas pequeñas empresas, especialmente las startups, carecen de suficientes activos fijos o de alto valor para utilizarlos como garantía para préstamos bancarios. Esto representa un desafío importante.

Además de los estados financieros y los planes de producción, la garantía se considera un requisito previo para que los bancos prioricen las solicitudes de préstamos.

Lam Dong cuenta actualmente con 27.000 empresas privadas. De estas, el número de negocios que han obtenido préstamos de entidades crediticias aún es limitado. Por ejemplo, en la región montañosa de Lam Dong, de un total de 4.700 empresas en funcionamiento, solo unas 900 han obtenido préstamos de bancos comerciales.

La mayoría de las empresas operan en el sector agrícola. Los activos colaterales de estas empresas no siempre están fácilmente disponibles ni son de gran valor.

El director de un banco comercial de la provincia de Lam Dong cree que los activos son una condición necesaria para aumentar la credibilidad y la capacidad de endeudamiento de los clientes.

Sin embargo, la mayor parte de las garantías utilizadas para préstamos comerciales en la provincia están aseguradas por activos de terceros, como propietarios de empresas, familiares o partes relacionadas.

Algunos tienen activos colaterales, como fábricas y huertos perennes, pero aún no se les han otorgado derechos de propiedad. "La garantía, en su mayoría, solo incluye derechos de uso del terreno, sin activos sobre el mismo. Esto dificulta mucho que los bancos determinen el valor de la garantía", declaró este director.

Respecto a las garantías, el Sr. Dinh Van Tung, director de Thien An One-Member Limited Company, comuna de Kien Duc, comentó: "Los activos de una empresa son un factor esencial que los bancos deben considerar al otorgar préstamos".

Sin embargo, la tasa de préstamos con garantía en las instituciones crediticias de la provincia de Lam Dong sigue siendo bastante baja. Esto provoca que las empresas rara vez alcancen los límites de préstamo esperados.

Además de los préstamos con garantía, ahora se ofrecen préstamos sin garantía para facilitar el acceso al capital a las empresas. Sin embargo, esto es difícil de implementar porque las empresas aún no cumplen los requisitos de solvencia para obtener un préstamo.

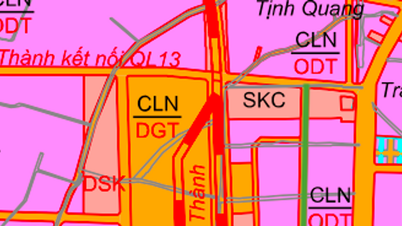

Según las entidades crediticias de la provincia, la reciente caída de los precios inmobiliarios y los cambios en la planificación han afectado los activos de las empresas. Algunas empresas inmobiliarias que operan bajo la apariencia de empresas de producción y comercialización agrícola también se han visto afectadas.

Además del problema de las garantías, los planes de producción y negocios actuales de las empresas aún presentan numerosas deficiencias. Este se considera el mayor obstáculo para generar credibilidad ante las entidades crediticias.

La mayoría de las empresas de la provincia de Lam Dong cuentan con líderes y gerentes con escasa cualificación. Su capacidad para captar información, aprovechar oportunidades, prever y responder a la evolución del mercado, y desarrollar estrategias comerciales es limitada. En consecuencia, sus planes de producción y de negocio carecen de viabilidad.

Las entidades de crédito se mantienen cautelosas.

Según el Banco Estatal de Vietnam, Región 10, las entidades crediticias de la zona aún se muestran reticentes a otorgar préstamos a empresas, especialmente para proyectos a mediano y largo plazo. Esto se debe a la preocupación por los riesgos, las dificultades para el cobro de deudas y el aumento de la morosidad.

Un pequeño número de empresas con buena calificación crediticia y planes de producción y negocios viables suelen ser solicitadas por entidades crediticias de fuera de la provincia. En estos casos, las entidades crediticias locales tienen dificultades para competir en las políticas crediticias debido a la presión sobre las tasas de interés.

Actualmente, la autonomía política de los bancos en la provincia de Lam Dong es limitada. La mayoría de las políticas de préstamos comerciales que se implementan dependen de la oficina central. Por otro lado, la provincia de Lam Dong tiene características únicas, y las empresas que operan allí también tienen características específicas.

Los bancos locales permanecen pasivos y carecen de voz suficiente para asesorar sobre la implementación de políticas específicas para las empresas de la provincia.

Además, dado que todos estos bancos son sucursales de la casa matriz, sus condiciones y políticas de préstamo deben cumplir con los criterios generales estipulados por esta. Su capacidad para obtener de forma independiente capital suficiente para satisfacer las necesidades de financiación de la economía en general y de las empresas en particular sigue siendo limitada.

"El capital movilizado localmente representa tan solo el 41,98% del total de préstamos pendientes. Los bancos comerciales aún deben recibir ajustes de capital de sus casas matrices a un costo relativamente alto, lo que afecta su capacidad para reducir las tasas de interés de los préstamos e implementar paquetes de crédito preferenciales para las empresas", afirmó Pham Thanh Tinh, subdirector del Banco Estatal de Vietnam Región 10, a cargo de la sucursal satélite de Dak Nong.

Además, los procesos y políticas de aprobación de préstamos en los bancos suelen ser complejos y lentos. Desde la recopilación de documentos y la evaluación de garantías hasta la evaluación de la capacidad financiera y la aprobación de préstamos, cada paso requiere numerosos trámites y papeleo. Esto disuade a muchas empresas de cumplir con los requisitos bancarios, especialmente cuando necesitan capital urgentemente para cubrir sus necesidades comerciales.

Al discutir las dificultades para acceder al capital, el Sr. Nguyen Kha, director de la Compañía Anónima Dai Dung en la comuna de Cu Jut, dijo que la inversión total de la compañía supera los cientos de miles de millones de VND.

Sin embargo, la empresa tiene que obtener capital de entidades crediticias fuera de la provincia. "Queremos que las autoridades locales creen condiciones favorables para que podamos acceder a préstamos bancarios. Debido a la difícil situación económica actual, es imposible para las empresas invertir el 100% de su propio capital", afirmó el Sr. Kha.

A finales de agosto de 2025, el saldo total de préstamos pendientes de pago para toda la economía de la provincia de Lam Dong ascendía a 353 billones de VND. De esta cantidad, 251 billones de VND correspondían a préstamos a corto plazo y 103 billones de VND a préstamos a mediano y largo plazo.

Fuente: https://baolamdong.vn/vi-sao-doanh-nghiep-lam-dong-kho-vay-von-tu-cac-to-chuc-tin-dung-389856.html

Kommentar (0)