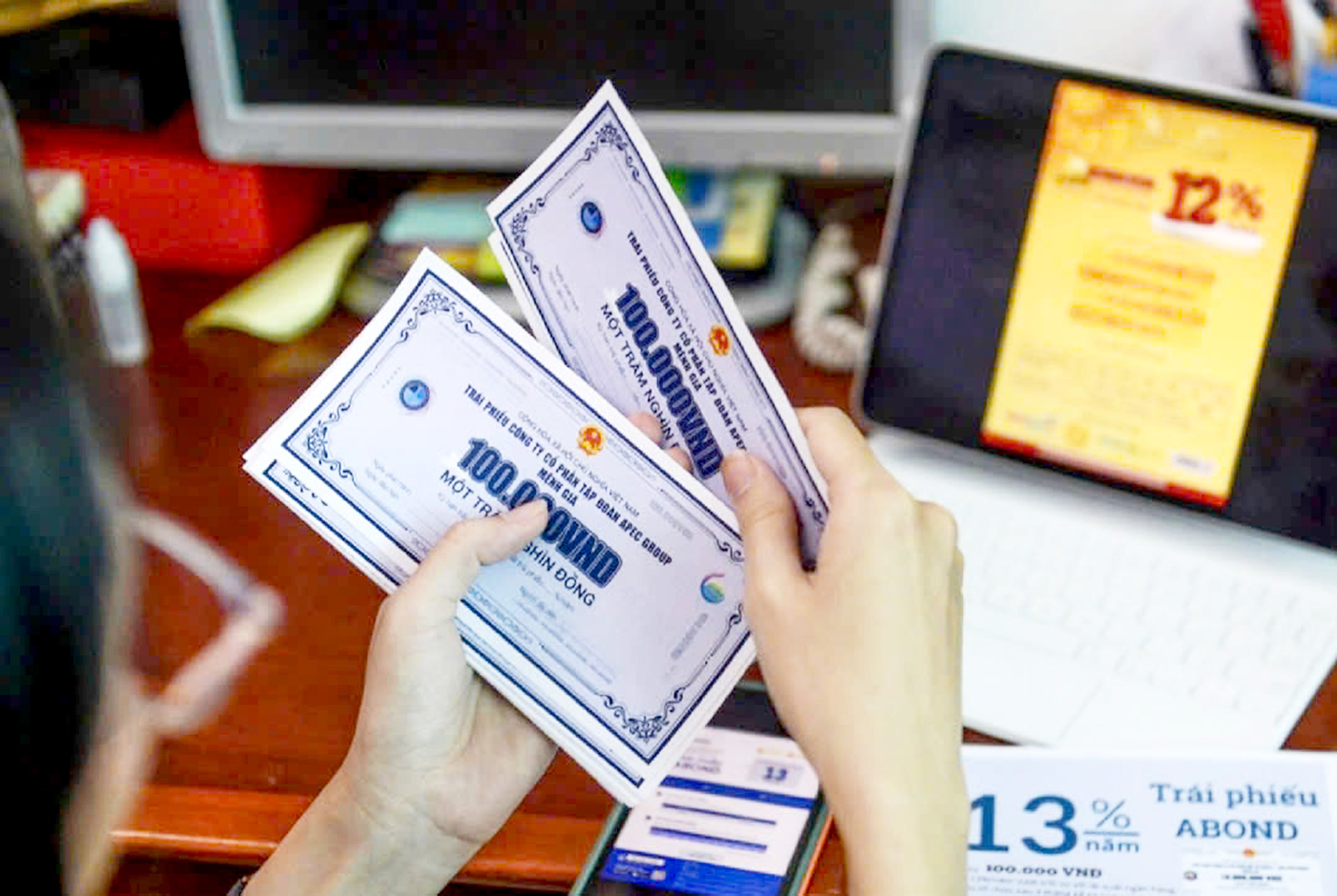

En 2024, le marché primaire des obligations d'entreprises vietnamiennes a enregistré une valeur totale d'émissions de 443 000 milliards de VND, soit une augmentation significative par rapport aux 311 240 milliards de VND de 2023.

Le marché immobilier sera encore confronté à de nombreuses difficultés en 2024 - Photo : TU TRUNG

Malgré les sommes importantes levées, les banques conservent la position dominante, la valeur des émissions d'obligations d'entreprises atteignant près de 300 000 milliards de VND, ce qui indique que la reprise du secteur immobilier et d'autres domaines est encore loin d'être acquise.

S'adressant au journal Tuoi Tre , des experts ont déclaré que les chiffres ci-dessus reflètent les difficultés rencontrées par les entreprises pour accéder à des capitaux à long terme et le niveau élevé et persistant de pression financière.

Le marché obligataire, qui était censé alléger la charge pesant sur les banques, est désormais devenu un canal par lequel les banques empruntent puis prêtent aux entreprises.

Pourquoi les banques émettent-elles des obligations en si grand nombre ?

Dans son rapport 2024 sur les obligations d'entreprises, Fiinratings, agence de notation vietnamienne, a indiqué que le marché primaire des obligations d'entreprises vietnamiennes a connu une forte croissance, avec un volume d'émissions total atteignant 443 000 milliards de VND. Ce signe positif témoigne du fort attrait de ce canal de levée de capitaux.

Cependant, selon Fiinratings, le secteur bancaire conserve une position dominante avec une valeur d'émission de près de 300 000 milliards de VND, représentant 67,1 % du marché total.

« La position dominante des banques témoigne non seulement de leur solidité financière, mais constitue également un moteur essentiel de la reprise économique », a évalué Fiinratings.

Le secteur immobilier a connu un recul significatif de -18,7 %, avec des échéances d'émission raccourcies à 2,65 ans contre 3,72 ans en 2023 et des taux de coupon passant de 10,93 % l'année précédente à 11,13 %.

Selon l'éditeur du rapport, ces chiffres reflètent les difficultés d'accès aux capitaux à long terme et la forte pression financière à laquelle sont confrontées les entreprises immobilières dans un contexte de marché qui ne s'est pas encore pleinement redressé.

D'après les données compilées par MBS, voici quelques-unes des banques ayant émis les plus importantes quantités d'obligations d'entreprises depuis le début de l'année :ACB (36 100 milliards de VND), HDBank (30 900 milliards de VND), Techcombank (26 900 milliards de VND)...

M. Nguyen Quang Thuan, président de Fiinratings, a déclaré qu'en examinant la structure des émissions d'obligations d'entreprises en 2024, les banques dominent tandis que les obligations émises directement pour les activités de production et commerciales restent très limitées à 145 000 milliards de VND.

Par ailleurs, les capitaux levés par le biais d'émissions d'actions sur le marché boursier, atteignant 75 000 milliards de VND, provenaient principalement d'actions bancaires et de sociétés de valeurs mobilières.

« La mobilisation de capitaux à moyen et long terme pour l'investissement par le secteur privé demeure trop limitée ; nous ne pouvons pas nous reposer indéfiniment uniquement sur les IDE. Cela représente un défi pour l'objectif du Vietnam d'atteindre une croissance économique de 8 % en 2025 et dans les années à venir », a commenté M. Thuan.

Le professeur agrégé Dr. Nguyen Huu Huan, maître de conférences à l'Université d'économie de Hô Chi Minh-Ville, a déclaré que les banques augmentent considérablement leurs émissions d'obligations afin de stabiliser leurs sources de capitaux.

« Les taux d'intérêt sur les dépôts augmentent progressivement, ce qui rend l'émission d'obligations plus attractive en raison de sa stabilité. Bien que les taux d'intérêt sur les dépôts soient supérieurs à ceux des obligations, les échéances plus longues (5, 7 ou 10 ans) compensent cet écart, éliminant ainsi les risques liés aux retraits et aux entrées de fonds susceptibles d'affecter la liquidité et permettant aux banques de gérer proactivement leurs sources de capitaux », a déclaré M. Huan.

Expliquant pourquoi le secteur manufacturier et commercial est « absent » du marché obligataire, M. Huan a déclaré que ce canal cible principalement les entreprises qui souhaitent lever des capitaux à moyen et long terme, telles que les sociétés immobilières et énergétiques.

Par ailleurs, de nombreuses entreprises manufacturières cherchent souvent à compléter leur fonds de roulement, notamment leur capital à court terme. De plus, peu d'entreprises remplissent les conditions requises pour l'émission d'obligations, les coûts sont très élevés et le taux d'intérêt doit être attractif.

« L’entrée en bourse est encore plus difficile ; il faut satisfaire aux normes d’émission de l’organisme de réglementation, et il faut également jouir d’une bonne réputation et d’une cote de crédit élevée pour espérer attirer des investisseurs », a déclaré M. Huan.

Les obligations d'entreprises immobilières n'ont pas encore retrouvé leur niveau d'avant la crise. - Photo : QUANG DINH

2025 sera une année plus prometteuse.

Selon M. Duong Thien Chi, analyste chez VPBank Securities (VPBanks), le marché immobilier en général et le marché des obligations d'entreprises en particulier n'ont pas encore été pleinement revitalisés malgré les nombreux efforts du gouvernement.

D'après les données de VPBanks, la valeur totale des prêts arrivant à échéance en 2025 dépassera 221 000 milliards de VND. Le secteur immobilier représente 48 % de ce montant, soit près de 107 000 milliards de VND. « La pression exercée par les prêts arrivant à échéance en 2025 sera plus marquée au second semestre et moins intense au premier. »

« Nous pensons toutefois qu’au cours du premier semestre 2025, le marché continuera de faire face à de nombreux défis et opportunités, en fonction de divers facteurs macroéconomiques, des orientations politiques et des besoins en capitaux des entreprises », a commenté M. Chi.

M. Nguyen Huu Huan a prédit qu'en 2025, les banques resteraient le groupe dominant sur le marché des obligations d'entreprises, avec des volumes d'émissions élevés. Cependant, l'expert craint que cette tendance ne reflète pas fidèlement le rôle de ce marché.

En règle générale, les entreprises empruntent directement par le biais d'obligations d'entreprise ou indirectement auprès d'institutions financières, notamment d'établissements de crédit.

« Actuellement, les banques empruntent des sommes importantes sur le marché obligataire, puis les prêtent aux entreprises pour profiter de l'écart de taux d'intérêt », s'inquiète M. Huan, se demandant si le marché obligataire n'est pas en train de se « fausser ».

« Le marché obligataire, censé alléger la charge pesant sur les banques, est devenu un canal par lequel les banques empruntent puis prêtent aux entreprises. L’idéal serait de créer un environnement concurrentiel dynamique où entreprises et créanciers puissent se rencontrer directement, sans intermédiaires, afin de garantir l’accès au capital à des taux d’intérêt avantageux, favorisant ainsi la baisse des coûts du capital et l’augmentation des marges bénéficiaires », a analysé M. Huan.

L'expert a souligné la nécessité de trouver des solutions permettant aux entreprises de participer directement au marché des capitaux, de mobiliser des capitaux à des taux d'intérêt raisonnables, de promouvoir la production et les affaires, et de garantir que l'objectif du marché des obligations d'entreprises, à savoir la réduction du fardeau du crédit, soit atteint.

Parallèlement, M. Huan a proposé de promouvoir davantage le marché secondaire et d'accroître la liquidité des obligations. « La bourse existe déjà, mais elle n'est pas encore véritablement dynamique ni accessible aux investisseurs », a-t-il déclaré, ajoutant que le cadre juridique des obligations d'entreprises doit être strict, mais non contraignant.

M. Huan a également prédit que les obligations immobilières connaîtront une amélioration plus marquée en 2025, conformément au cycle de reprise du marché immobilier.

« Une forte hausse est peu probable ; les obligations immobilières poursuivront leur reprise lentement, mais de façon plus régulière. Le principal défi pour ces obligations est de regagner la confiance des investisseurs après les krachs et les crises récentes », a déclaré M. Huan.

Un expert de longue date du marché des obligations d'entreprises affirme que le problème actuel ne réside pas dans le marché des capitaux lui-même, car l'infrastructure, les produits et la base d'investisseurs sont déjà largement établis : « Le principal problème réside désormais dans la qualité et la capacité commerciale des organismes émetteurs », a-t-il déclaré.

En règle générale, si les émetteurs ne parviennent pas à améliorer leur capacité de gouvernance, leur professionnalisme, leur transparence, leur crédibilité, la qualité de leurs services et leur efficacité réelle, ils ne répondront pas aux normes requises pour participer au marché, et même s'ils y participent, les investisseurs ne seront pas très intéressés.

Les entreprises qui fonctionnent de manière transparente, professionnelle et efficace peuvent facilement émettre des obligations ou lever des capitaux par divers canaux, et peuvent même être confrontées à la concurrence d'investisseurs recherchant des prêts ou des investissements.

Mme Tran Thi Khanh Hien - directrice de la recherche chez MB Securities (MBS) - a déclaré que les banques étaient le groupe avec la valeur d'émission la plus élevée et une forte augmentation par rapport à 2023, avec un taux d'intérêt moyen pondéré de 5,6 %/an et une durée moyenne de 5,1 ans.

Selon les données compilées par MBS, certaines des banques ayant la plus grande capitalisation boursière depuis le début de l'année à ce jour comprennent : ACB (36 100 milliards de VND), HDBank (30 900 milliards de VND) et Techcombank (26 900 milliards de VND).

« Nous pensons que les banques continueront de privilégier les émissions obligataires pour lever des capitaux et répondre à leurs besoins de financement. Du début de l'année au 7 décembre, le crédit a progressé de 12,5 %, contre 9 % sur la même période l'an dernier », a déclaré Mme Hien.

Selon les experts en MBS, les banques supportent généralement des coûts plus élevés lorsqu'elles lèvent des fonds par le biais d'obligations, mais ce canal leur fournit des fonds propres de catégorie 2, respectant ainsi les ratios de sécurité réglementaires.

« Depuis la fin de l'année dernière, les banques ont dû réduire à 30 % le ratio maximal de fonds propres à court terme utilisés pour les prêts à moyen et long terme, au lieu de 34 % auparavant », a déclaré Mme Hien.

Source : https://tuoitre.vn/trai-phieu-doanh-nghiep-hoi-phuc-voi-443-000-ti-ngan-hang-nao-phat-hanh-nhieu-nhat-20250104231002156.htm

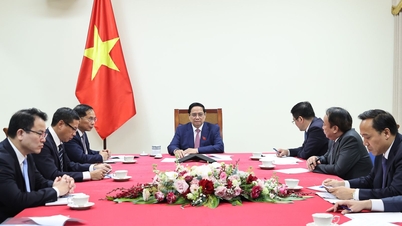

![[Photo] Le Premier ministre Pham Minh Chinh s'entretient par téléphone avec le PDG de la société russe Rosatom.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Photo] Cérémonie de clôture de la 10e session de la 15e Assemblée nationale](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[Infographie] Taux de change croisés pour la détermination de la valeur imposable du 11 au 17 décembre](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765413245543_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-11-1712-20251211021920.jpeg)

![[OFFICIEL] LE GROUPE MISA ANNONCE SON POSITIONNEMENT DE MARQUE PIONNIER DANS LA CONSTRUCTION D'IA AGENTE POUR LES ENTREPRISES, LES MÉNAGES ET LE GOUVERNEMENT](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Comment (0)