Egy, a lakossági adatokon alapuló, pénzügyi vállalatok és bankok által tesztelt modell akár 20%-kal is csökkentheti a hitelezési kockázatokat.

Ezt az információt Vu Van Tan ezredes, a Társadalmi Rendészet Igazgatási Osztályának ( Közbiztonsági Minisztérium , C06) igazgatóhelyettese adta elő a népességi adatok hitelképességének felmérésében való alkalmazásáról szóló workshopon, augusztus 7-én délután.

Tan úr szerint ez a modell az Egyesült Államokbeli FICO (egy vezető vállalat az ügyfél-hitelképesség-értékelési modellek építésében, több mint 30 országban alkalmazzák) szabványai szerint készült, és mára alapvetően 18 lakossági információs mezővel készült el.

Az MB Banking and Finance Company (MCredit) 10 000, a PVcombank 20 000, a Datanest pedig 60 000 adatot tesztelt. Az eredmények azt mutatták, hogy a bankok és hitelintézetek hiteltőkéjének kockázati aránya 7-20%-kal csökkent.

„A tesztelés után a bankok mind hivatalosan is be akarják vezetni a folyamataikba” – mondta Vu Van Tan ezredes.

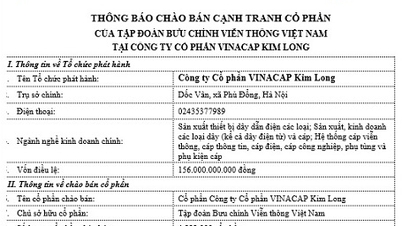

A Közbiztonsági Minisztérium projektje, amely a lakossági adatok felhasználását célozza a hitelfelvevők hitelképességének felmérésében, segíthet a hitelintézeteknek csökkenteni a hitelezési kockázatokat. Fotó: Giang Huy

A bankszektor és a Közbiztonsági Minisztérium adatfelhasználásban való együttműködése számos előnnyel járt, mint például 41 millió ügyfél személyi azonosító kódjainak hitelesítése és kezelésének szinkronizálása hitelinformációival, chippel ellátott állampolgári azonosító kártyák bevezetése ATM-ekből történő pénzfelvételhez, valamint elektronikus azonosító számlák használata hitelesítéshez.

A Közbiztonsági Minisztérium vezetője szerint bár modern technológiát alkalmaznak, azt csak eszközként alkalmazzák, hiányoznak az információk és adatok, amelyek segíthetnék a bankokat a hitelezési döntések meghozatalában. A termelési és üzleti célú hitelfelvétel továbbra is számos nehézséggel küzd, ami a fekete hitelek helyzetéhez vezet, és következményekkel jár.

Vu Van Tan ezredes szerint három fő ok van: a bankoknak nincs alapjuk a hiteltárgyak értékelésére és meghatározására; nincs olyan politika, amely támogatná a hátrányos helyzetűeket, és hiányzik az állami irányítási mechanizmus a fekete hitelek ellenőrzésére.

Ennek megfelelően a C06 együttműködött a Hanoi Tudományos és Technológiai Egyetem Információs Technológiai Karával egy olyan projekt megvalósításában, amelynek célja a hitelfelvevők hitelképességének felmérése népességi adatok alapján, gépi tanulási technológia és mesterséges intelligencia felhasználásával, az Egyesült Államokban érvényes FICO hitelreferencia-szabványoknak megfelelően.

Pham Tien Dung, az állami bank alelnöke szerint a hitelminősítés Vietnamban egyre elterjedtebb és népszerűbb kockázatkezelési eszköz a bankoknál. Ahhoz, hogy a modell hatékonyan működjön és előre jelezze a jövőbeni adósságtörlesztési képességet, az adatok pontossága fontos szerepet játszik.

„Ahhoz, hogy rendelkezzünk egy hitelképesség felmérésére szolgáló adatforrással, alternatív forrásokból, különösen a nemzeti népességi adatbázisból kell megosztani az adatokat” – mondta az alelnök.

Az adatforrások bővítése az első megoldás, amelyet Cao Van Binh úr, a Nemzeti Hitelinformációs Központ (CIC) vezérigazgatója említett a hitelfelvevők hitelképesség-értékelésének hatékonyságának javítása érdekében.

A CIC-nél ezt a modellt 2015-ben építették fel. 2019-re a lefedettség bővülése miatt a CIC kidolgozott egy CB 2.0 modellt az egyes hitelfelvevők hitelképességének felmérésére. A modell elkészült, és a modell pontozási eredményei 2021 áprilisától váltak elérhetővé.

Binh úr szerint a CIC által nyújtott információmennyiség növekedése mindig eléri az évi 15-20%-ot, ami magasabb, mint a gazdaság átlagos hitelnövekedése. Csak az idei év első hat hónapjában a CIC több mint 31 millió különféle információs jelentést bocsátott rendelkezésre.

Azonban minden bank esetében az ügyfelek hitelképességének felmérése további kritériumokat igényel.

A BIDV képviselője elmondta, hogy az ügyfél-hitelminősítési modell statisztikai módszereket használ, és alapelveket, valamint paramétereket határoz meg, de a felhasználóknak továbbra is maguknak kell információkat gyűjteniük, aktívan keresniük és ellenőrizniük. A lakossági hiteltermékek digitális csatornákon történő bevezetésekor azonban a meglévő belső hitelminősítési rendszer számos korlátozással szembesül az információk automatikus gyűjtése és ellenőrzése, valamint a pontos eredmények szolgáltatása terén.

„Rendkívül fontos és jelentős a bank lakossági hitelezési tevékenységében, különösen a digitális termékek esetében, hogy az információforrásokat egy harmadik fél, különösen egy illetékes állami szerv ellenőrizze és hitelesítse” – mondta a BIDV képviselője.

A bank által alkalmazott megoldások egyike az RAR Központtal (Közbiztonsági Minisztérium) való együttműködés az állampolgárok azonosító adatain alapuló ügyfélminősítési projekt megvalósításában. A BIDV a visszatesztelési modell eredményei alapján kutatást fog végezni és javaslatot tesz a hitelpontszám alkalmazására egyes lakossági hiteltermékek esetében.

Minh Son

[hirdetés_2]

Forráslink

![[Fotó] Pham Minh Chinh miniszterelnök részt vesz egy konferencián, ahol áttekintik az erők egyéves bevetését a helyi szintű biztonság és rend védelmében.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762957553775_dsc-2379-jpg.webp)

![[Fotó] Dong Nain áthaladó autópályák](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762940149627_ndo_br_1-resize-5756-jpg.webp)

![Dong Nai OCOP átmenet: [3. cikk] A turizmus összekapcsolása az OCOP termékfogyasztással](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Hozzászólás (0)