今後2030年までにインフラ投資資金の必要額は2,450億米ドルに達すると予測されていますが、銀行は短期資金を中長期融資に充当する比率が限られています。こうした圧力を受け、多くの銀行は資金源のバランスを取り、流動性を確保するため、債券の発行を増やしています。

短期資本を長期融資に使うリスク

ベトコムバンク証券投資基金管理会社(VCBF)の分析・調査部長、グエン・ホアン・リン氏は、9%以上の経済成長率を達成するには、2030年までに必要な社会投資資本の総額は約9兆VNDに達すると述べた。そのうち、中長期資本への需要は非常に大きく、商業銀行システムに重大なリスクをもたらす可能性がある。

ベトナム金融コンサルティング協会会長のレ・ミン・ギア博士によると、資本市場は金融市場の不可欠な要素であり、資源の動員と効率的な配分において役割を果たし、 経済成長の物質的な基盤を築いています。しかし、資本市場、特に社債市場が期待通りに発展していない状況において、銀行は依然として経済への資本供給において主導的な役割を果たしています。

先週末に開催されたセミナー「信用管理メカニズム:限度額を安全基準に置き換える」において、ベトナム金融リース協会のファム・スアン・ホエ事務局長は、国債を除いた銀行融資、株式市場、社債からの未払い債務総額が3兆ベトナムドンを超えており、これはGDPのほぼ2倍に相当するというデータを挙げた。

一方、今年初めの会議で、ベトナム国家銀行のダオ・ミン・トゥ副総裁は、銀行資本は主に短期資本であり、運転資金の補完にしか適していないと認めた。しかし、銀行は現在、資本市場の役割を担っており、短期資本から中長期融資をせざるを得なくなっている。

この問題は、特に長期融資が期日通りに回収されない場合、深刻なリスクにつながる可能性があると多くの専門家から警告されています。返済キャッシュフローが保証されない場合、銀行は預金者への支払いに支障をきたし、流動性不足のリスクが生じます。

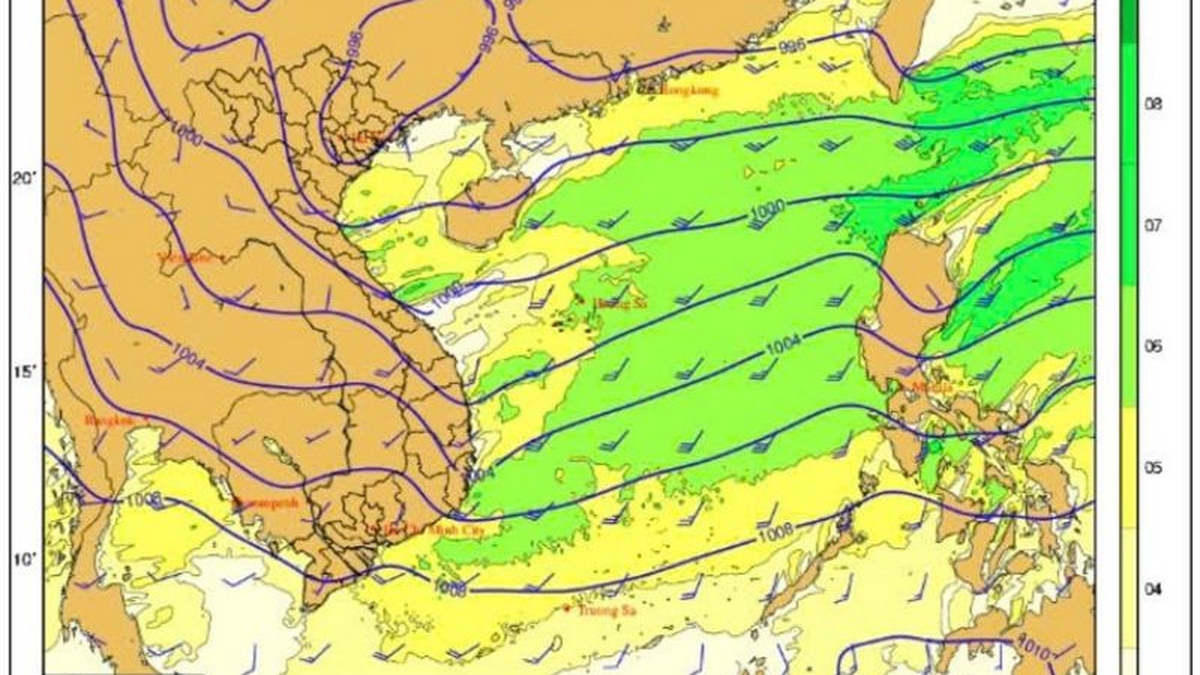

VIS Ratingの将来の資本フローレポートによると、2025年から2030年にかけてベトナムは高速道路、高速鉄道、エネルギープロジェクトへの投資に約2,450億米ドルを必要とするが、公共投資はこの需要の約70%しか満たせない。

グエン・ホアン・リン氏はまた、現在、銀行が調達する資金の大半は12ヶ月未満の期間である一方、融資需要は通常3年から5年続くと述べた。短期資金を長期融資に充当することは、流動性の不均衡という大きなリスクをもたらす。

そのため、国立銀行は、リスクを最小限に抑え、システムの安全性を確保するために、中長期融資に使用できる短期資本の比率を厳しくする通達を発行しました。

社債市場の力強い発展

インフラプロジェクトのための資金は依然として銀行システムに大きく依存しています。そのため、市場の需要に応え、金融の安全性を確保するため、銀行は年初から、中長期資金の補充と流動性のバランス確保を目的とした債券発行において主導的な役割を果たし続けています。

FiinRatingsの2025年6月および上半期の社債市場レポートによると、6月の発行総額は105兆5,000億ベトナムドンに達し、前月比52.4%増加しました。そのうち、銀行グループは上半期に189兆7,000億ベトナムドンを発行し、市場全体の発行総額の76.3%を占めました。これは年初来の最高水準であり、資金調達の手段として債券チャネルを積極的に活用する傾向を示しています。

MBS証券会社のデータもこの傾向を明確に反映しています。6月だけでも企業による新規債券発行は106件あり、その大半は銀行によるものでした。主要銘柄としては、ACBが24兆8,000億ドンの債券を発行し、期間は24ヶ月から36ヶ月、金利は4.95%から5.6%でした。MBは14兆7,000億ドンの債券を発行し、期間は最長120ヶ月、金利は5%から6.48%でした。

FiinRatingsによると、発行需要は主にTier 2資本の補完を目的としており、力強い信用成長を背景に資本安全比率の向上に貢献しています。加えて、銀行は中長期融資に充当される短期資本の比率などの規制も遵守する必要があります。この比率は、中央銀行のロードマップによると、30%から25%へと段階的に引き下げられています。さらに、信用機関は、総動員資金に対する融資比率が安全な水準にあることを保証し、それによって支払い能力を維持する必要があります。

こうした圧力に直面し、多くの銀行は資本源の再編を余儀なくされ、短期資金を長期融資に徐々に充当する方向へと向かっています。現状では、2年から10年の期間の債券発行が最適な解決策となっています。

専門家は、銀行からの中長期資金への依存を減らすには、資金調達チャネルの拡大と投資の質の向上が必要だと指摘している。中央経済委員会傘下の経済情報・分析・予測センター所長のグエン・トゥ・アイン博士は、銀行システムのみに依存する経済は持続的に発展できないと断言した。トゥ・アイン氏は、経済成長の基盤として、特に債券や証券といった資本市場を発展させる必要性を強調した。

FiinRatingsの専門家は、最近の法改正が社債市場の発展に弾みをつけていると考えています。具体的には、完全な情報開示要件、厳格な発行条件、そして信用格付けの義務化など、債券発行チャネルはより透明性と厳格性を高める方向へと調整されています。これらの変更は、投資家の信頼強化と市場の透明性向上に貢献しています。

ベトナムがインフラ投資を拡大する中、VIS Ratingの専門家は、信用保証と信用格付けが民間資本誘致の重要なツールとなると考えています。さらに、近日施行される法令により、財務実績を必要とせずにインフラ債の公募が可能になります。この新たな規制により、インフラプロジェクトへの資金調達の道が開かれると期待されます。

発行条件は緩和される可能性があるものの、発行後のモニタリング措置は強化されます。これには、カストディ銀行の設立、分別管理口座、計画的な支払などが含まれます。これらの措置は、社債市場の健全かつ持続的な発展のための強固な法的基盤を構築するものです。

出典: https://baolamdong.vn/siet-von-ngan-han-cho-vay-trung-dai-han-ngan-hang-xoay-xo-can-doi-thanh-khoan-384192.html

コメント (0)