Pengeluaran bersih sebanyak 50,000 bilion VND

Selepas empat sesi penurunan berturut-turut, VN-Index kehilangan hampir 90 mata kepada di bawah ambang 1,140 mata. Banyak saham jatuh mendadak, termasuk saham hartanah dan sekuriti. Bagaimanapun, tekanan belian yang bermula pada sesi hari ini membantu VN-Index memperoleh semula tahap sokongan 1,150 mata.

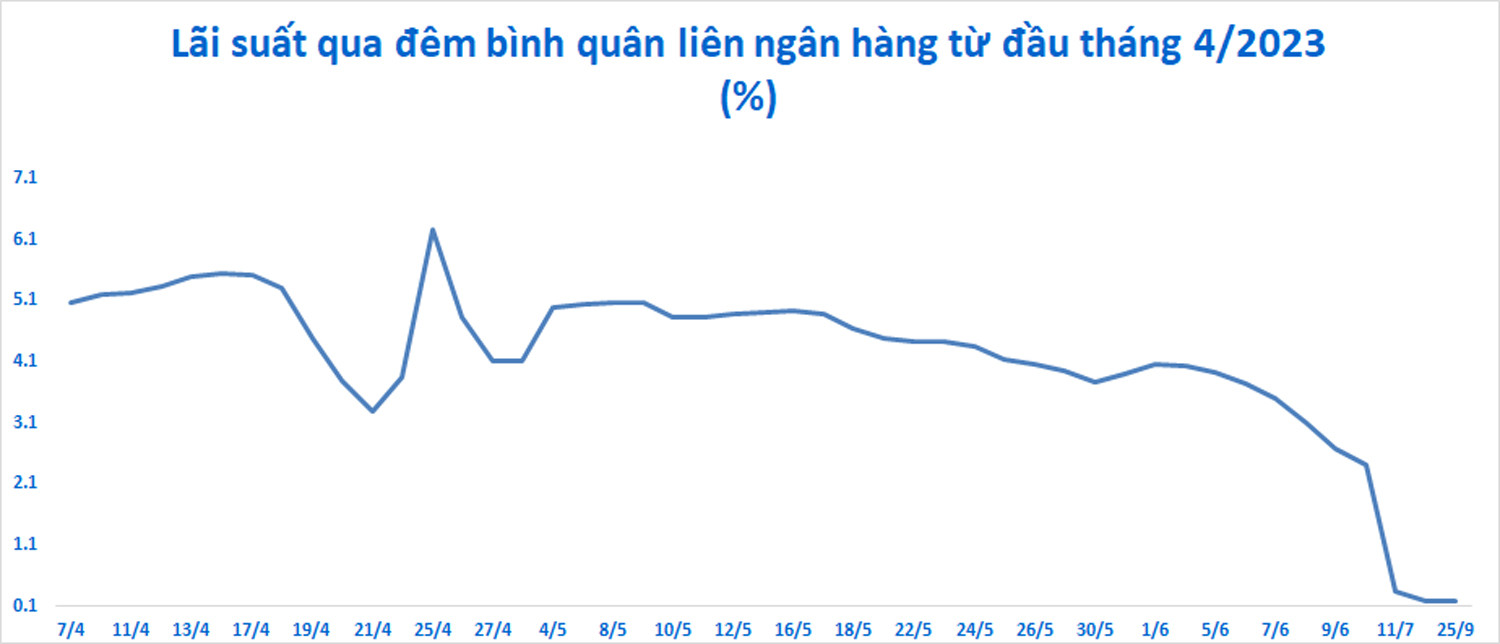

Selepas 3 sesi tinjauan, pada 26 September, Bank Negara Vietnam (SBV) mengeluarkan tambahan VND20,000 bilion melalui saluran bil perbendaharaan. Jumlah pengeluaran bersih dalam 4 sesi mencecah hampir VND50,000 bilion. Kadar faedah untuk mengeluarkan wang meningkat sedikit kepada 0.58%. Ini masih rekod rendah, lebih rendah daripada 5-6%/tahun pada akhir 2022 dan awal 2023.

Walau bagaimanapun, jumlahnya tidak tinggi berbanding 25,000-35,000 bilion VND/sesi pada Disember 2022-Mac 2023. Tempoh pengeluaran 28 hari kali ini juga bersamaan dengan istilah pada pertengahan November 2022. Ini menunjukkan kecairan dalam sistem perbankan adalah sangat banyak.

Aktiviti mengepam dan mengepam di pasaran terbuka adalah perkara biasa dan tidak bermakna Bank Negara telah mengubah dasar monetarinya. Agensi ini masih melaksanakan dasar monetari yang longgar.

Sejak Mac, Bank Negara telah mengurangkan kadar faedah operasi sebanyak 150-200 mata empat kali. Kadar diskaun semula telah dikurangkan daripada 4.5% kepada 3%, kadar pembiayaan semula daripada 6% kepada 4.5% dan kadar semalaman antara bank daripada 7% kepada 5%. Bank Negara juga sentiasa membeli USD.

Pulangan untuk mengeluarkan wang di pasaran terbuka berlaku apabila kadar pertukaran USD/VND meningkat secara mendadak sejak Ogos, menjadikan jumlah peningkatan sejak awal tahun kepada 3.3%. Ini adalah peningkatan pesat tetapi tidak sekuat dan berisiko seperti pada Oktober 2022.

Kadar pertukaran USD/VND di bank tidak melepasi kemuncak 24,888 VND/USD yang dicatatkan pada Oktober 2022. Kadar pertukaran semasa adalah pada 24,540 VND/USD.

Pertumbuhan kredit sangat rendah, hanya mencecah 5.56% setakat 15 September. Bank masih berdepan dengan penyakit "lebihan wang".

Kadar pinjaman semalaman dalam pasaran antara bank berada pada paras terendah, walaupun ia telah meningkat sedikit daripada 0.14% (21 September) kepada 0.17% (25 September). Pada akhir Mei 2023, kadar faedah antara bank mencecah hampir 6.5%/tahun dan rekod 8.44%/tahun pada 5 Oktober 2022.

Menurut pakar, penarikan kecairan daripada pasaran 2 adalah untuk mengurangkan tekanan spekulatif jangka pendek ke atas kadar pertukaran. Tahap pengeluaran tidak besar, jadi ia tidak akan menyebabkan ketegangan kecairan dalam pasaran 2 dan mengehadkan kesan ke atas tahap kadar faedah dalam pasaran 1.

Menurut MBS Securities, langkah Bank Negara untuk menyerap VND akan mendorong kadar faedah antara bank meningkat sedikit dan mengurangkan tekanan kadar pertukaran pada masa akan datang.

Menurut penilaian, Bank Negara Vietnam tidak akan mengeluarkan terlalu banyak wang. Perunding pelaburan FIDT berkata jumlah pengeluaran mungkin hanya sekitar 100,000 bilion VND, dua kali ganda jumlah yang dikeluarkan dalam 3 sesi yang lalu.

Menurut FIDT, pandangan konsisten daripada Kerajaan dan Bank Negara ialah deposit dan dasar pinjaman jangka pendek, sederhana dan panjang untuk ekonomi perlu berkurangan secara beransur-ansur dalam jangka pendek. Ini bermakna sistem kadar faedah deposit asas bank besar akan menjadi sangat sukar untuk diubah. Kadar faedah deposit dijangka kekal pada paras semasa iaitu 3.5% untuk 3-6 bulan, 4.5% untuk 6-12 bulan dan 5.5% untuk lebih 12 bulan. Sementara itu, inflasi teras tidak mempunyai kebarangkalian untuk mencapai sasaran 4.5%.

Menurut FIDT, isyarat makro agak positif. Vietnam mempunyai keupayaan untuk menstabilkan pertukaran asing dalam jangka sederhana dan panjang. Aliran pertukaran asing utama ini setakat 8 bulan tahun ini masih dalam keadaan positif. FDI yang dikeluarkan menurun sedikit, prospek FDI baharu meningkat. Lebihan import-eksport berada pada paras tertinggi. Kiriman wang mungkin stabil atau berkurangan sedikit berikutan trend kelembapan ekonomi global.

Kedudukan pertukaran asing keseluruhan Bank Negara adalah selamat dengan tanda-tanda rizab pertukaran asing meningkat kepada 100 bilion USD, bersama-sama dengan sistem perbankan yang mempunyai kedudukan rizab USD yang agak positif.

Adakah saham masih menarik selepas kejatuhan?

Menurut Mirae Asset, kitaran kenaikan kadar faedah Fed akan berakhir, USD menjadi sejuk, sekali gus mengurangkan tekanan pada kadar pertukaran USD/VND. Vietnam akan mengekalkan dasar monetari berhemat untuk mengekalkan keseimbangan antara menstabilkan kadar pertukaran dan mengurangkan kadar faedah pinjaman.

Penilaian saham lebih menarik selepas penurunan mendadak. Pelabur individu domestik akan terus memainkan peranan utama dalam pasaran. Pada bulan Ogos, lebih daripada 100,000 akaun individu baharu telah dibuka.

Mirae Asset percaya bahawa pertumbuhan dalam kebanyakan sektor akan meningkat pada separuh kedua tahun ini hasil daripada kadar faedah pinjaman yang lebih rendah, pemulihan dalam eksport dan penggunaan domestik, pelaburan awam yang dipercepatkan dan dasar yang menyokong. Tinjauan jangka panjang adalah cerah kerana hubungan Vietnam-AS dinaik taraf kepada perkongsian strategik yang komprehensif.

Dragon Capital juga percaya pada prospek jangka panjang saham. Dana percaya bahawa penurunan 5% hingga 12% dalam turun naik semasa kitaran lembu bukan perkara luar biasa.

Walau bagaimanapun, banyak syarikat sekuriti domestik percaya bahawa VN-Index tidak dapat lari daripada aliran menurun dan risiko pembubaran sentiasa ada. Pasaran mungkin masih mengalami penurunan yang kukuh dalam masa terdekat.

Sumber

![[Foto] Menyembah patung Tuyet Son - khazanah berusia hampir 400 tahun di Pagoda Keo](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Foto] Perarakan untuk meraikan ulang tahun ke-50 Hari Kebangsaan Laos](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

Komen (0)