Ho Chi Minh City Development Joint Stock Commercial Bank ( HDBank - HoSE: HDB) właśnie ogłosił raport dotyczący wyników drugiej publicznej oferty obligacji w 2023 roku.

W związku z tym HDBank pomyślnie zaoferował 10 milionów obligacji o łącznej wartości 1000 miliardów VND łącznie 69 inwestorom.

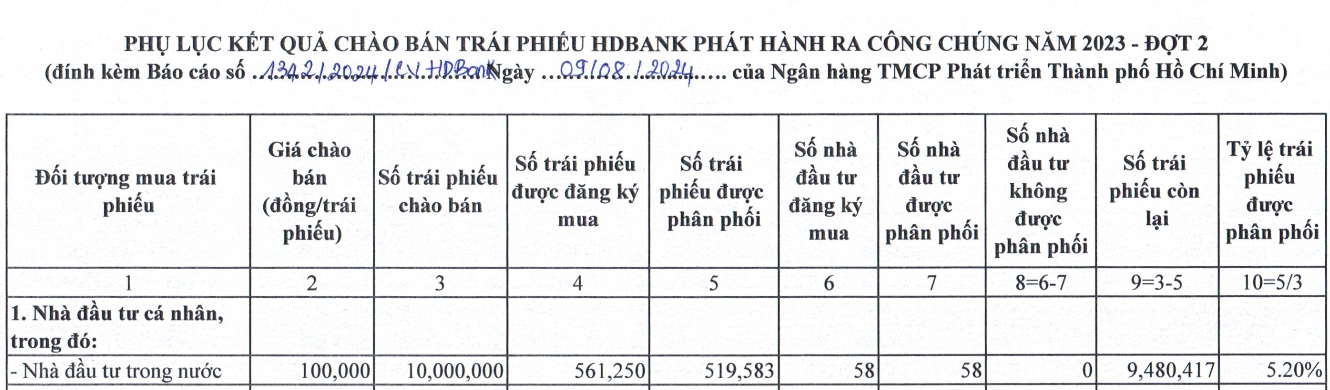

Spośród nich 58 inwestorów indywidualnych, wyłącznie krajowych, zarejestrowało się na zakup 561 250 obligacji. Jednak liczba obligacji wyemitowanych przez bank wyniosła 519 583, co odpowiada stopie dystrybucji na poziomie 5,2%.

Dodatkowo, 10 krajowych inwestorów instytucjonalnych nabyło 9,99 mln obligacji bankowych i otrzymało prawie 9,25 mln obligacji, co daje wskaźnik dystrybucji na poziomie 92,49%. Wreszcie, 1 zagraniczny inwestor instytucjonalny zarejestrował się do zakupu 250 000 obligacji i otrzymał 231 454 obligacji, co odpowiada wskaźnikowi dystrybucji na poziomie 2,31%.

Informacje o wynikach drugiej emisji obligacji HDBanku w 2023 r.

W ciągu 30 dni od daty zamknięcia oferty inwestorzy otrzymają oryginał Certyfikatu Własności Obligacji i/lub oryginał wyciągu z Rejestru (na żądanie obligatariusza), z wyjątkiem przypadków, gdy inwestor upoważnił emitenta do przeprowadzania scentralizowanych procedur depozytowych.

Wcześniej HDBank ogłosił również drugą publiczną ofertę obligacji. W związku z tym HDBank planuje emisję obligacji publicznych o kodzie HDBC7Y202302 o wartości nominalnej 100 000 VND za sztukę, co daje łączną wartość emisyjną 1000 mld VND.

Obligacja ma 7-letni okres obowiązywania, a okres rejestracji trwa od 17 lipca 2024 r. do 7 sierpnia 2024 r. Oprocentowanie obligacji jest zmienne i obowiązuje przez cały okres ich trwania. Oprocentowanie jest obliczane na podstawie stopy referencyjnej powiększonej o marżę w wysokości 2,8% w skali roku.

W 2023 roku HDBank planuje zaoferować publicznie 3 obligacje o łącznej wartości 50 milionów obligacji.

W pierwszej fazie bank zaoferował publicznie 30 milionów obligacji, a w drugiej i trzeciej fazie zaoferowano po 10 milionów obligacji.

Oczekuje się, że trzecia emisja obligacji HDBanku nastąpi w drugim i czwartym kwartale 2024 roku. Celem emisji obligacji jest uzupełnienie kapitału podstawowego II stopnia, poprawa współczynnika adekwatności kapitałowej i zaspokojenie potrzeb kredytowych klientów HDBanku.

Według informacji Giełdy Papierów Wartościowych w Hanoi , w ciągu pierwszych 8 miesięcy 2024 r. HDBank wprowadził na rynek łącznie 11 obligacji o łącznej wartości 11 700 mld VND.

Największą wartością nominalną spośród obligacji jest partia obligacji o wartości 3 000 miliardów VND, kod HDBL2427010, wyemitowana 31 lipca 2024 r., okres obowiązywania 3 lat, przewidywany termin zapadalności w 2027 r. Oprocentowanie emisji wynosi 5,7% rocznie.

Źródło: https://www.nguoiduatin.vn/69-nha-dau-tu-mua-10-trieu-trai-phieu-hdbank-204240816212450259.htm

![[Zdjęcie] Prezydent Luong Cuong przyjmuje sekretarza wojny USA Pete’a Hegsetha](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

![[Zdjęcie] Lam Dong: Zdjęcia zniszczeń po podejrzeniu pęknięcia jeziora w Tuy Phong](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

Komentarz (0)