Настроения фондового рынка находятся под давлением из-за чистого давления иностранных продаж и низкой ликвидности.

Индекс VN приближается к важной зоне поддержки в районе 1220–1225 пунктов. Это важная психологическая тестовая зона. Если индексу не удастся удержаться в этой зоне, он рискует столкнуться с более глубокой коррекцией.

Тем временем, ликвидность Низкий уровень также свидетельствует о слабом спросе и ограниченном участии инвесторов в период вблизи Лунного Нового года.

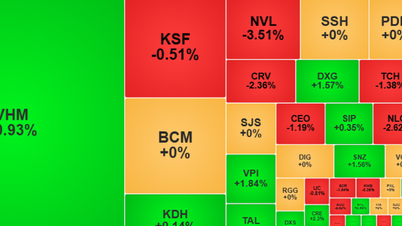

Рынок по-прежнему движется в отрицательном направлении, иностранные инвесторы не проявляют признаков улучшения, чистый объем продаж составил около 650 млрд донгов, что более чем в 8 раз превышает показатель предыдущей сессии, при этом основной объем продаж пришелся на акции «голубых фишек».

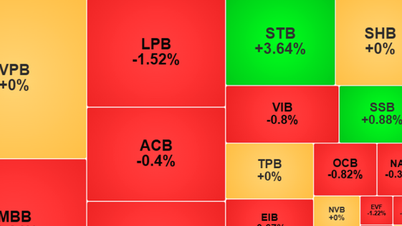

Кроме того, давление со стороны продавцов сосредоточилось на акциях компаний с большой капитализацией, таких как банковские группы VPB, TCB, STB и технологические группы, такие как FPT , что способствовало падению рынка.

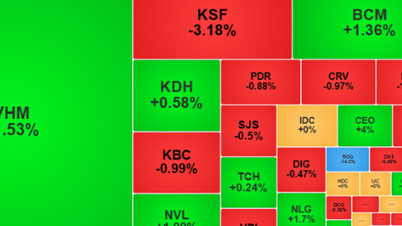

Группа компаний, занимающихся недвижимостью, продолжала торговать вяло, поскольку ликвидность оставалась низкой из-за опасений по поводу правовых проблем и жесткой кредитной политики для сектора.

Многие аналитики считают, что краткосрочный тренд индекса VN заключается в снижении ниже ближайшей зоны сопротивления 1245–1255 пунктов, максимального уровня с 2023 года, и сильной зоны поддержки 1200–1220 пунктов. Краткосрочный тренд улучшится только после пробития этого уровня сопротивления.

Между тем, VN30 находится под давлением продаж на уровне сопротивления 1300 пунктов, под давлением с целью корректировки до ценового диапазона около 1270 пунктов.

Рыночные тенденции в отношении краткосрочного спроса постепенно улучшаются благодаря VN30 и улучшению краткосрочного денежного потока по мере роста индекса VN-Index, однако многие акции продолжают находиться под давлением коррекции.

Аналитики компании VDSC Securities заявили, что рынок проявляет осторожность в диапазоне 1235–1240 пунктов и будет отступать.

Процесс зондирования спроса и предложения может продолжиться в ходе сегодняшних торгов (15 января). Однако сигнал поддержки, полученный 13 января, может оказать поддержку рынку в ближайшее время.

Инвесторам по-прежнему необходимо следить за динамикой спроса и предложения, чтобы оценить рыночную ситуацию. Временно следует поддерживать разумную долю активов в портфеле, чтобы предотвратить риски, или реструктурировать портфель для их минимизации, пока рынок не разовьётся и не создаст хорошую основу для поддержки.

Эксперты Yuanta Vietnam Securities также высказали мнение, что в ближайшие сессии индекс VN может продолжить колебания вблизи диапазона 1230–1240 пунктов. При этом индикаторы опустились до зоны перепроданности, поэтому в ближайшие сессии на рынке возможны волны восстановления. На текущем этапе инвесторам следует ограничить продажи.

Краткосрочная стратегия Юанта – это краткосрочный тренд рынок Общая тенденция по-прежнему нисходящая. Юанта рекомендует инвесторам продолжать удерживать 40–50% портфеля и наблюдать (т.е. ограничивать покупки или продажи в течение этого периода).

Компания Asean Securities Company (Aseansc) полагает, что колебания на внутреннем фондовом рынке продолжатся в ходе сессии 15 января и последующих сессий до тех пор, пока макроэкономические факторы снова не стабилизируются.

Однако, с точки зрения Aseansc, макроэкономическая неопределенность вступает в свою финальную стадию, инвесторам следует быть готовыми иметь денежные средства для формирования прочного портфельного положения в условиях истощенной ликвидности рынка и весьма привлекательных оценок, а также рассмотреть возможность продолжения вложения части инвестиций в крупные акции с положительными фундаментальными показателями и деловыми перспективами.

ASEANSC высоко оценивает фондовый рынок в среднесрочной и долгосрочной перспективе, учитывая ряд благоприятных факторов, таких как перспективы модернизации рынка и хороший потенциал роста внутренней экономики . В то же время, в долгосрочной перспективе снижение индекса DXY по-прежнему будет неизбежной тенденцией в условиях смягчения денежно-кредитной политики, а потоки капитала постепенно вернутся на развивающиеся инвестиционные рынки с высоким потенциалом роста, такие как Вьетнам.

Источник

Комментарий (0)