ในระยะหลังนี้ เกิดเหตุการณ์ต่างๆ มากมายในตลาด ประกันภัย ที่ทำให้ลูกค้าสูญเสียความไว้วางใจ เช่น พนักงานธนาคารให้คำแนะนำด้านประกันภัยไม่ชัดเจน พนักงานประกันภัยไม่ให้คำแนะนำในเงื่อนไขสัญญาอย่างชัดเจน...

อย่างไรก็ตาม ปฏิเสธไม่ได้ว่าการทำประกันชีวิตเป็นทางเลือกที่ดีในการรักษาฐานะทาง การเงิน ให้ปลอดภัยจากความเสี่ยงต่างๆ เช่น อุบัติเหตุ โรคภัยไข้เจ็บ เป็นต้น อย่างไรก็ตาม ไม่ใช่ทุกคนที่รู้ว่าควรซื้อประกันเท่าไหร่ และควรเลือกประกันอย่างไร

ด้านล่างนี้คือบทความของคุณเหงียน ธู เกียง ผู้เชี่ยวชาญของ FIDT หน่วยที่ปรึกษาการลงทุนและการจัดการสินทรัพย์ในเวียดนาม นอกจากนี้ คุณเกียงยังมีประสบการณ์หลายปีในแวดวงประกันภัย

อายุ 20, 30, 40 ปี ควรซื้อประกันแบบไหน?

อันที่จริงแล้ว การประกันภัยเป็นผลิตภัณฑ์แบบแพ็คเกจระยะยาว ซึ่งอาจใช้งานได้นานหลายสิบปี ดังนั้นจึงจำเป็นต้องวางกลยุทธ์ในการจัดสรรรายได้ให้กับผลิตภัณฑ์ประกันภัย ดังนั้น จำนวนเงินที่หักจากประกันภัยควรเท่ากันทุกปีหรือในแต่ละช่วงเวลาหรือไม่

- ประการแรก ผู้คนต้องตระหนักว่าความสามารถในการหาเงินเป็นทรัพย์สิน และเป็นทรัพย์สินที่สำคัญ

หลักการคือ ยิ่งสินทรัพย์มีความสำคัญมากเท่าไหร่ เราก็ยิ่งควรตระหนักถึงการบริหารความเสี่ยงมากขึ้นเท่านั้น เมื่อเราอายุยังน้อย สินทรัพย์ส่วนใหญ่ของเราเป็นสิ่งที่จับต้องไม่ได้ เมื่อเวลาผ่านไป สินทรัพย์เหล่านี้จะค่อยๆ สะสมเป็นสินทรัพย์ทางการเงินหรืออสังหาริมทรัพย์ แต่สำหรับคนรุ่นใหม่ นี่คือเรื่องราวของศักยภาพ เรื่องราวของอนาคต

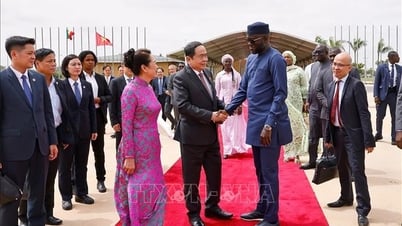

การทำประกันชีวิตถือเป็นทางเลือกที่ดีในการรักษาฐานะทางการเงินให้ปลอดภัยจากความเสี่ยงต่างๆ เช่น อุบัติเหตุ การเจ็บป่วย เป็นต้น (ภาพ: Manh Quan)

ในทางกลับกัน การบริหารความเสี่ยงมักควบคู่ไปกับภาระผูกพันทางการเงิน โดยเฉพาะอย่างยิ่งกับผู้พึ่งพา ญาติพี่น้องที่หากไม่มีรายได้จากเราอีกต่อไป จะมีความเสี่ยงทางการเงินทั้งในระยะสั้นและระยะยาว ในระยะยาวอาจเป็น 10 ปี 20 ปี หรือมากกว่านั้น หากผู้พึ่งพาเป็นเด็ก จะเป็นตั้งแต่แรกเกิดจนถึงอายุ 18 ปี หากผู้พึ่งพาเป็นผู้สูงอายุ จะเป็นตั้งแต่เกษียณอายุจนเสียชีวิต ประกันภัย ซึ่งเป็นวิธีหนึ่งที่ช่วยปกป้องรายได้ในอนาคต มีความสำคัญสำหรับคนหนุ่มสาวและวัยกลางคน แต่จะไม่มีความสำคัญสำหรับผู้สูงอายุอีกต่อไป

อย่างไรก็ตาม นอกจากการคุ้มครองรายได้แล้ว ประกันภัยยังมีบทบาทในการจำกัดค่าใช้จ่ายด้าน การรักษาพยาบาล ค่ารักษาพยาบาลจากอุบัติเหตุ และค่ารักษาพยาบาลจากโรคร้ายแรงของสมาชิกในครอบครัวด้วย ซึ่งขึ้นอยู่กับอายุและสุขภาพของผู้ที่อยู่ในความอุปการะ

หากคุณต้องการสร้างเครือข่ายการคุ้มครองที่ดีเพียงพอสำหรับสมาชิกทุกคนในครอบครัว เบี้ยประกันภัยก็จะสูงมาก ดังนั้น คุณต้องพิจารณาว่าครอบครัวให้ความสำคัญกับการเพิ่มทรัพย์สินหรือการคุ้มครองทางการเงินเป็นอันดับแรก หากค่าใช้จ่ายในการประกันภัยมีขีดจำกัด คุณต้องพิจารณาว่าควรให้ความสำคัญกับผลประโยชน์การคุ้มครองในเรื่องใดบ้าง เช่น ให้ความสำคัญกับผู้สูงอายุและเด็กอายุต่ำกว่า 3 ปี

ในความคิดเห็นของคุณ เราควรพิจารณาเพิ่มหรือลดอัตราส่วนรายได้สำหรับการทำประกัน? เราควรเลือกแพ็คเกจประกันอย่างไรให้เหมาะกับอายุ?

- ในช่วงวัย 20 ปีที่เพิ่งเรียนจบ มีรายได้ ยังไม่ได้แต่งงาน และไม่มีครอบครัว คนหนุ่มสาวส่วนใหญ่มักไม่จำเป็นต้องทำประกันชีวิต

อย่างไรก็ตาม มีบางคนที่รับผิดชอบค่าใช้จ่ายส่วนตัวของครอบครัวตั้งแต่วันแรกๆ ที่เรียนจบ โดยเฉพาะอย่างยิ่งหากพ่อแม่ไม่มีประกันสังคมหรือเงินบำนาญใดๆ คุณจำเป็นต้องเข้าใจว่าคุณมีผู้ที่ต้องพึ่งพาและมีความรับผิดชอบทางการเงิน ในวัยนี้ คุณเพียงแค่ซื้อประกันชีวิตหลักเท่านั้น ไม่จำเป็นต้องซื้อประกันชีวิตเพิ่มเติม สมมติว่าคุณมีรายได้ 10 ล้านดองต่อเดือน คุณยังสามารถหักลดหย่อนภาษีได้ 6% ของรายได้ต่อปี เพื่อซื้อประกันชีวิตที่มีเบี้ยประกัน 7.2 ล้านดอง และวงเงินประกันน้อยกว่า 1 พันล้านดอง

เมื่ออายุครบ 3 ปี เมื่อแต่งงานและมีบุตร ภาระทางการเงินในช่วงเวลานี้จะเพิ่มขึ้นอย่างมาก ในการคำนวณจำนวนเงินเอาประกันภัยสำหรับช่วงเวลานี้ คุณไม่ควรมองข้ามความจำเป็นที่สำคัญที่สุด เช่น ความจำเป็นในการชำระหนี้ ค่าใช้จ่ายที่จำเป็นสำหรับคนที่เหลืออย่างน้อย 10 ปี และค่าใช้จ่ายด้านการศึกษาของบุตรจนถึงอายุ 18 ปี...

ประการแรก จำเป็นต้องจัดลำดับความสำคัญของจำนวนเงินเอาประกันภัยให้เพียงพอต่อความต้องการดังกล่าว โดยคำนึงถึงปัจจัยที่ลดความต้องการ เช่น สินทรัพย์สภาพคล่อง รายได้ของคู่สมรส รายได้เสริม... หลังจากคำนวณระดับประกันชีวิตที่มีผลิตภัณฑ์หลักเพียงพอแล้ว จากนั้นจึงวางงบประมาณเพื่อซื้อผลิตภัณฑ์เสริมเพิ่มเติมตามความเหมาะสม

หลังจากคำนวณความคุ้มครองประกันชีวิตสำหรับผลิตภัณฑ์หลักแล้ว คุณสามารถตั้งงบประมาณเพื่อซื้อผลิตภัณฑ์เพิ่มเติมได้ตามความเหมาะสม (ภาพ: IT)

ในช่วงนี้รายได้มักจะค่อยๆ เพิ่มขึ้นและจะสูงสุดเมื่ออายุประมาณ 35 ปี ดังนั้นหากคุณซื้อประกันตั้งแต่อายุยังน้อย คุณจำเป็นต้องประเมินอัตราการเติบโตของรายได้และรายได้ที่คาดหวังเมื่ออายุ 35 ปี เพื่อจัดทำงบประมาณที่เหมาะสม หากรายได้ของคุณเมื่ออายุ 35 ปีสูงกว่าตอนอายุ 25 ปีถึง 2 เท่า คุณควรซื้อผลิตภัณฑ์เพิ่มเติมที่เทียบเท่ากับเบี้ยประกันภัยที่ซื้อเมื่ออายุ 25 ปี หากรายได้ของคุณสูงกว่าตอนอายุ 25 ปีถึง 3 เท่า คุณควรเพิ่มจำนวนเงินเอาประกันภัยไม่ว่าจะทำสัญญาใหม่หรือซื้อผลิตภัณฑ์ผลประโยชน์กรณีเสียชีวิต ตัวเลข 5-8% ของรายได้ต่อปีควรใช้เป็นข้อมูลอ้างอิงในการคำนวณงบประมาณประกันภัย

เมื่ออายุ 4 ขวบ ความต้องการในการปกป้องรายได้ในอนาคตจะเริ่มลดลง เมื่อลูกๆ เริ่มเติบโต ความรับผิดชอบทางการเงินก็ลดลงบ้าง อย่างไรก็ตาม ค่าใช้จ่ายด้านการรักษาพยาบาล ค่ารักษาอุบัติเหตุ และค่าเจ็บป่วยร้ายแรงจะเพิ่มขึ้น จึงจำเป็นต้องลดผลิตภัณฑ์หลักและเพิ่มผลิตภัณฑ์เสริม

เมื่ออายุครบ 5 ปี คนส่วนใหญ่ไม่จำเป็นต้องปกป้องรายได้ในอนาคตอีกต่อไป หากเคยชำระเบี้ยประกันตามสัญญามาแล้ว 20 ปี ก็สามารถหยุดชำระเบี้ยประกันและนำเงินที่สะสมไว้ในสัญญามารักษาผลประโยชน์ความคุ้มครอง โดยเฉพาะผลประโยชน์จากอุบัติเหตุและโรคร้ายแรง

ตัวเลข 5-8% ของรายได้ต่อปี ควรใช้เป็นข้อมูลอ้างอิงในการคำนวณงบประกัน (ภาพ : Manh Quan)

ซื้อประกันได้สูงสุด 5-10% ของรายได้

กี่เปอร์เซ็นต์ของรายได้ต่อปีจึงจะเหมาะสมที่จะใช้ทำประกันภัย?

- ตอนที่ตอบคำถามก่อนหน้านี้ ผมให้ตัวเลขไว้ที่ 5-8% ของรายได้ ในประเทศที่พัฒนาแล้ว อัตราการซื้อประกันขั้นต่ำอยู่ที่ 2-5% อย่างไรก็ตาม มี 2 ประเด็นที่ควรทราบ

ประการหนึ่งคือมาตรฐานการครองชีพของพวกเขาก็สูง เข้าใจได้ว่าหากพวกเขาย้ายมาอาศัยอยู่ในประเทศของเรา รายได้ของพวกเขาก็จัดว่าอยู่ในระดับคนรวย และรายได้ 2-5% ของคนรวยก็ถือเป็นตัวเลขที่มีนัยสำคัญเมื่อเทียบกับระดับรายได้เฉลี่ยและรายได้ต่ำ

ประการที่สอง ประกันชีวิตของพวกเขาอาจไม่มีส่วนประกอบของเงินออม ในขณะที่ในประเทศของเรา ประกันชีวิตส่วนใหญ่มีส่วนประกอบของเงินออม ดังนั้น หากเป็นเพียงการคุ้มครองเพียงอย่างเดียว อาจคิดเป็น 3-4% ของรายได้ แต่เมื่อรวมส่วนประกอบของเงินออมแล้ว จะเพิ่มขึ้นเป็น 5-8%

แม้จะอยู่ที่ระดับ 5-8% ของรายได้ เราก็ไม่ควรยึดติดกับรายได้มากเกินไป ยกตัวอย่างเช่น บุคคลหนึ่งมีรายได้ 30 ล้านดองต่อเดือนมาหลายปีแล้ว แต่เมื่อไม่นานมานี้ รายได้กลับเพิ่มขึ้นอย่างกะทันหันเป็น 80 ล้านดองต่อเดือน แต่รายได้ใหม่นี้กลับไม่มั่นคงและยั่งยืนนัก ดังนั้น การเลือกระดับรายได้เพื่อกำหนดงบประมาณการซื้อประกันภัยควรอยู่ที่ประมาณ 50 ล้านดองต่อเดือน

นอกจากนี้ ยังจำเป็นต้องพิจารณาอัตราการออมและความจำเป็นในการใช้กระแสเงินสดส่วนเกินของบุคคลและครอบครัวที่ต้องการเน้นการเพิ่มทรัพย์สินหรือปกป้องการเงิน

ตัวอย่างเช่น หากอัตราการออมอยู่ที่ 30% ของรายได้ และคุณต้องการเน้นการลงทุนเพื่อเพิ่มสินทรัพย์ ก็ให้แบ่ง 25% ไว้ลงทุน และเก็บ 5% ที่เหลือไว้ซื้อประกันภัย อย่างไรก็ตาม สำหรับบุคคลและครอบครัวที่ให้ความสำคัญกับความคุ้มครองและต้องการสิทธิประโยชน์จากประกันภัยมากมาย ก็สามารถเพิ่มงบประมาณประกันภัยเป็น 10% ได้

แหล่งที่มา

![[ภาพ] พิธีปิดการประชุมคณะกรรมการพรรคครั้งที่ 18 ฮานอย](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/17/1760704850107_ndo_br_1-jpg.webp)

![[ภาพ] หนังสือพิมพ์หนานแดนเปิดตัว “มาตุภูมิในดวงใจ: ภาพยนตร์คอนเสิร์ต”](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/16/1760622132545_thiet-ke-chua-co-ten-36-png.webp)

การแสดงความคิดเห็น (0)