ตลาดหลักทรัพย์ฮานอย (HNX) เพิ่งประกาศว่า Orient Commercial Joint Stock Bank (HoSE: OCB ) ได้ซื้อคืนพันธบัตรที่ยังคงค้างอยู่ทั้งหมดของสามรหัส ได้แก่ OCBL2124005, OCBL2124006 และ OCBL2225010 ก่อนครบกำหนดในวันที่ 29 สิงหาคม

ด้วยเหตุนี้ ธนาคารจึงได้ซื้อคืนพันธบัตรทั้งหมดจำนวน 1,000 ฉบับต่อล็อต โดยมีมูลค่าที่ตราไว้ 1 พันล้านดองต่อพันธบัตร OCB ได้ใช้เงินไปแล้ว 3,000 พันล้านดองสำหรับข้อตกลงนี้

พันธบัตรหมายเลข OCBL2124005 และ OCBL2124006 มีอายุ 3 ปี ออกเมื่อวันที่ 24 สิงหาคม 2564 อัตราดอกเบี้ยคงที่ 3.5% ต่อปี พันธบัตรหมายเลข OCBL2225010 มีอายุ 3 ปี ออกเมื่อวันที่ 24 สิงหาคม 2565 อัตราดอกเบี้ยคงที่ 5.2% ต่อปี

วัตถุประสงค์ในการออกพันธบัตรดังกล่าวคือเพื่อเพิ่มขนาดของเงินทุนหมุนเวียนเพื่อรองรับความต้องการสินเชื่อในการดำเนินธุรกิจของ OCB

OCB เพิ่งออกพันธบัตรมูลค่า 2,000 พันล้านดองสำเร็จ

ในทางกลับกัน เมื่อวันที่ 28 สิงหาคม HNX ได้ประกาศว่า OCB ได้ออกพันธบัตร OCBL2326006 สำเร็จแล้ว โดยมีมูลค่าที่ตราไว้ 1 พันล้านดองต่อพันธบัตร มูลค่าการออกพันธบัตรทั้งหมดอยู่ที่ 2,000 พันล้านดอง

พันธบัตรดังกล่าวมีอายุ 3 ปี ตั้งแต่วันที่ 18 สิงหาคม 2566 ถึงวันที่ 18 สิงหาคม 2569 โดยมีอัตราดอกเบี้ยการออกพันธบัตร 6.6% ต่อปี

นี่เป็นพันธบัตรชุดที่ 6 ที่ธนาคารออกในปีนี้ ก่อนหน้านี้ เมื่อวันที่ 22 มิถุนายน ธนาคารกลางออสเตรเลีย (OCB) ได้ประกาศมติเกี่ยวกับการเสนอขายและออกพันธบัตรรายบุคคล แบบไม่แปลงสภาพ ไม่ต้องใช้ใบสำคัญแสดงสิทธิ หรือไม่มีหลักประกัน/การค้ำประกันการชำระเงิน ในปี 2566

ด้วยเหตุนี้ OCB จึงวางแผนที่จะออกพันธบัตรจำนวนสูงสุด 26,000 ฉบับ มูลค่าที่ตราไว้ฉบับละ 1 พันล้านดอง โดยตามแผน พันธบัตรเหล่านี้จะออกเป็น 15 ชุด มูลค่าชุดละ 1,000 - 2,000 พันล้านดอง ในช่วงไตรมาสที่สองถึงสี่ของปี 2566

ระยะเวลาการเสนอขายหุ้นกู้แต่ละชุดต้องไม่เกิน 90 วัน นับจากวันที่ประกาศข้อมูลก่อนการเสนอขายหุ้นกู้ ระยะเวลารวมของหุ้นกู้หลายชุดต้องไม่เกิน 12 เดือน นับจากวันที่ออกหุ้นกู้ครั้งแรก เงินที่ได้จากการออกหุ้นกู้จะนำไปใช้เพื่อการให้กู้ยืม การลงทุน หรือวัตถุประสงค์อื่นๆ ตามระเบียบข้อบังคับ ปัจจุบัน

แหล่งที่มา

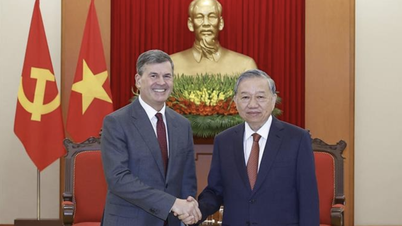

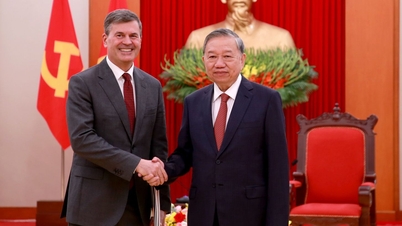

![[ภาพ] เลขาธิการโตลัมให้การต้อนรับผู้อำนวยการสถาบันการบริหารรัฐกิจและเศรษฐกิจแห่งชาติภายใต้ประธานาธิบดีแห่งสหพันธรัฐรัสเซีย](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

การแสดงความคิดเห็น (0)