عام مليء بالصعوبات والتحديات

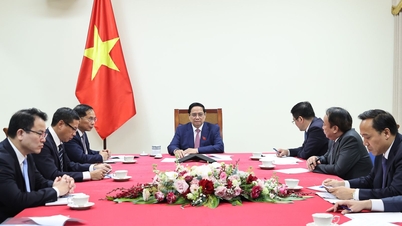

في صباح الأول من نوفمبر، وفي معرض تقديمها وشرحها لعدد من القضايا الاجتماعية والاقتصادية ، أكدت محافظ البنك المركزي نغوين ثي هونغ أن إدارة السياسة النقدية في عام 2023 ستظل عاماً مليئاً بالصعوبات والتحديات.

يحدث هذا عندما يستمر الاقتصاد العالمي في التطور بطريقة معقدة وغير متوقعة، مع تحديات أكثر من المتوقع، وصعوبة تلو الأخرى. أما على الصعيد المحلي، فلا يمكن حل الصعوبات الداخلية للاقتصاد في وقت قصير.

إضافةً إلى ذلك، يجب أن تؤدي السياسة النقدية مهاماً عديدة، منها: السيطرة على التضخم، ودعم النمو الاقتصادي، وخفض أسعار الفائدة، وتحقيق استقرار أسواق النقد والصرف الأجنبي، فضلاً عن ضمان سلامة عمل النظام المصرفي في جميع الظروف.

وقال المحافظ: "في مواجهة الصعوبات المذكورة أعلاه، قام البنك المركزي بتطبيق حلول متزامنة وأدوات السياسة النقدية في الوقت المناسب وبالجرعات المناسبة للمساهمة في النجاح الشامل للاقتصاد. أي السيطرة على التضخم، ودعم النمو الاقتصادي، وضمان التوازنات الرئيسية للاقتصاد".

محافظ بنك الدولة الفيتنامي، نغوين ثي هونغ (صورة: Quochoi.vn).

وبناءً على ذلك، عندما يضع البنك المركزي سياسات إدارة النقد، سيتعين عليه الاستجابة للتطورات العاجلة في المستقبل القريب، بالإضافة إلى تنفيذ المهام والحلول الأساسية على المديين المتوسط والطويل. عندها فقط يمكنه السعي لضمان توازن اقتصادي كلي مستدام.

البنك الدولي يحذر

فيما يتعلق بإدارة الائتمان وتسهيل الحصول عليه، أكدت المحافظة نغوين ثي هونغ أن هذه المسألة تُعدّ من أهمّ القضايا التي تشغل بال المندوبين. ونظرًا لطبيعة الاقتصاد الداخلي، يعتمد الطلب على الاستثمار بشكل كبير على رأس المال الائتماني المصرفي. ويُذكر أن نسبة الدين إلى الناتج المحلي الإجمالي في فيتنام تُعدّ حاليًا من بين الأعلى في العالم، وقد حذّر البنك الدولي من ذلك.

بحسب الإحصاءات، بلغت نسبة الائتمان القائم إلى الناتج المحلي الإجمالي لفيتنام 89.7% في عام 2015، و97.6% في عام 2016، و103.5% في عام 2017، و102.9% في عام 2018، و110.2% في عام 2019، و114.3% في عام 2020، و113.2% في عام 2021، وأكثر من 125% في عام 2022.

وقال المحافظ إنه في عام 2023، عمل البنك المركزي بمرونة كبيرة فيما يتعلق بالائتمان عند تنفيذ حلول لتعزيز كل من جانب العرض الائتماني وحلول لتعزيز جانب الطلب الائتماني.

فيما يتعلق بسياسة جانب العرض، حدد البنك المركزي في بداية العام هدفاً لنمو الائتمان بنسبة 14% للعام بأكمله. وبحلول منتصف العام، كان قد خصص وأعلن لجميع المؤسسات الائتمانية في النظام بأكمله هدفاً بنسبة 14% تقريباً.

وفي الوقت نفسه، عمل البنك المركزي بمرونة لدعم سيولة النظام لتسهيل عمل المؤسسات الائتمانية وتعزيز زيادة المعروض الائتماني للاقتصاد.

ووفقاً لحاكمة فيتنام نغوين ثي هونغ، فإن نسبة رصيد الائتمان إلى الناتج المحلي الإجمالي في فيتنام تعد من بين الأعلى في العالم.

فيما يتعلق بسياسات جانب الطلب، وعلى الرغم من ارتفاع أسعار الفائدة العالمية، اتخذ البنك المركزي موقفاً جريئاً بتعديل سعر الفائدة التشغيلية أربع مرات لخفض مستوى الفائدة على القروض الجديدة بنحو 2% مقارنة بنهاية العام الماضي. وإذا ما أُخذ في الاعتبار الرصيد القائم للقروض القديمة والجديدة، سينخفض بنحو 1%. وبالمقارنة بنهاية العام الماضي وما قبل جائحة كوفيد-19، عاد سعر الفائدة إلى مستواه السابق، بل وانخفض بنحو 0.3%.

أصدر البنك المركزي أيضًا تعميمًا بشأن إعادة هيكلة شروط سداد الديون والحفاظ على مجموعات الديون. وقد اقترح بشكل استباقي حزمًا ائتمانية، منها: 120 مليار دونغ فيتنامي لقروض الإسكان لذوي الدخل المحدود والعمال؛ وحزمة ائتمانية للاستزراع المائي بقيمة 15 مليار دونغ فيتنامي... وقد ساهمت كل هذه الحلول في تعزيز الطلب على الائتمان.

كما قام البنك المركزي بالتنسيق مع السلطات المحلية لتنظيم العديد من المؤتمرات التي تربط البنوك والشركات لإزالة الصعوبات والمشاكل المتعلقة بالائتمان في المناطق المحلية.

ومع ذلك، ووفقًا للمحافظ، لا يزال الائتمان ينمو ببطء، واعتبارًا من 27 أكتوبر 2023، زاد الائتمان بنسبة 7.1٪ مقارنة بنهاية العام الماضي.

وقال المحافظ إن الحكومة والبنك المركزي قد نظما أيضاً العديد من المؤتمرات الموضوعية لتحليل أسباب انخفاض نمو الائتمان.

حالياً، وبتوجيهٍ قوي من الحكومة، يقوم رئيس الوزراء والوزارات والفروع والبنك المركزي بتنفيذ حلولٍ متزامنة بالتوازي مع حلول البنك. وتتمثل هذه الحلول في تشجيع التجارة لزيادة طلبات التصدير وتعزيز استغلال الطلب المحلي، بما يُمكّن الشركات ذات الإنتاج والمشاريع القابلة للتنفيذ من الحصول على التمويل.

لقد أنشأ رئيس الوزراء فريق عمل لمعالجة الصعوبات في قطاع العقارات، وقد حدد فريق العمل هذا، إلى جانب جمعية هو تشي منه العقارية، ما يقرب من 70٪ من أسباب هذه الصعوبات على أنها ذات طبيعة قانونية.

وقالت السيدة هونغ: "عندما يتم حل العوامل القانونية، سيزداد الائتمان بالتأكيد مع هذه العملية".

فيما يتعلق بخصائص الشركات الصغيرة والمتوسطة في فيتنام، والتي تشكل 95% من إجمالي عدد الشركات في البلاد، أوضحت السيدة هونغ أن هذه الشركات تواجه صعوبات في كل من المنافسة والقدرات المالية. ولذلك، أوصى البنك المركزي مرارًا وتكرارًا بتعزيز الحلول، مثل ضمانات القروض، للشركات الصغيرة والمتوسطة.

وفي الوقت نفسه، وجه البنك المركزي أيضاً المؤسسات الائتمانية إلى مراجعة وتقليل الإجراءات الإدارية ووثائق القروض أثناء عملية مراجعة الائتمان .

مصدر

![[صورة] حفل اختتام الدورة العاشرة للجمعية الوطنية الخامسة عشرة](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[رسمي] مجموعة ميسا تعلن عن مكانتها الرائدة في مجال بناء الذكاء الاصطناعي الوكيل للشركات والأسر والحكومة](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

تعليق (0)