في الآونة الأخيرة، كانت هناك العديد من الحالات في سوق التأمين التي تسببت في فقدان ثقة العملاء، مثل غموض موظفي البنوك عند تقديم المشورة التأمينية، وعدم تقديم موظفي التأمين المشورة بشكل واضح بشأن شروط العقد...

ومع ذلك، لا يمكن إنكار أن المشاركة في التأمين على الحياة هو حل جيد للحفاظ على الموارد المالية ضد مخاطر الحوادث والأمراض وما إلى ذلك. ومع ذلك، لا يعرف الجميع مقدار التأمين الذي يجب شراؤه وكيفية اختيار التأمين.

فيما يلي مشاركة السيدة نجوين ثو جيانج، خبيرة في وحدة استشارات الاستثمار وإدارة الأصول في FIDT في فيتنام. تتمتع السيدة جيانج أيضًا بخبرة طويلة في مجال التأمين.

20 سنة، 30 سنة، 40 سنة، ما نوع التأمين الذي يجب أن أشتريه؟

في الواقع، يُعدّ التأمين حزمة منتجات طويلة الأجل، قد تدوم لعقود، لذا من الضروري وضع استراتيجية لتخصيص الدخل لمنتجات التأمين. فهل ينبغي أن يكون مبلغ التأمين المُخصوم ثابتًا كل عام أم على مراحل مختلفة؟

- أولاً، يجب على الناس أن يدركوا أن قدرتهم على كسب المال هي أحد الأصول، وهي أصول مهمة.

المبدأ هو أنه كلما زادت أهمية الأصول، زاد وعينا بإدارة مخاطرها. في شبابنا، تكون معظم أصولنا غير ملموسة. ومع مرور الوقت، تتراكم هذه الأصول تدريجيًا لتتحول إلى أصول مالية أو عقارية. أما بالنسبة للشباب، فهي قصة إمكانيات، قصة مستقبل.

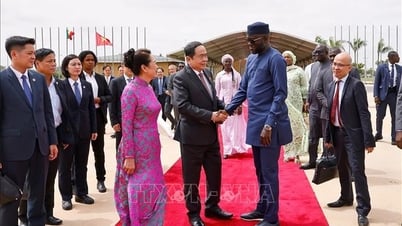

يعد الاشتراك في التأمين على الحياة حلاً جيدًا للحفاظ على الموارد المالية ضد مخاطر الحوادث والأمراض وما إلى ذلك. (الصورة: مانه كوان)

من ناحية أخرى، ترتبط إدارة المخاطر دائمًا بالالتزامات المالية، خاصةً بالنسبة للمعالين، أي الأقارب الذين، في حال فقدانهم مصدر دخل منّا، سيُصبحون عُرضة للمخاطر المالية على المديين القصير والطويل. قد تمتد هذه المدة إلى 10 سنوات أو 20 عامًا أو أكثر. إذا كان المُعال طفلًا، فالفترة من الولادة إلى سن الثامنة عشرة. أما إذا كان مُعالًا مُسنًا، فالفترة من التقاعد إلى الوفاة. يُعدّ التأمين، كوسيلة لحماية الدخل المُستقبلي، مهمًا للشباب ومتوسطي العمر، ولم يعد مُهمًا لكبار السن.

بالإضافة إلى حماية الدخل، يلعب التأمين دورًا في الحد من تكاليف الرعاية الطبية ، وعلاج الحوادث، والأمراض الخطيرة لأفراد الأسرة. ويعتمد ذلك في هذه المرحلة على عمر وصحة المعالين.

إذا كنت تريد إنشاء شبكة حماية جيدة بما يكفي لجميع أفراد الأسرة، فمن المؤكد أن قسط التأمين سيكون مرتفعًا جدًا، لذا هنا تحتاج إلى التفكير فيما إذا كانت الأسرة تعطي الأولوية لزيادة الأصول أو الحماية المالية؛ إذا كان هناك حد لتكاليف التأمين، فأنت بحاجة إلى التفكير في الموضوعات التي يجب إعطاء الأولوية لفوائد الحماية لها، على سبيل المثال، إعطاء الأولوية لكبار السن والأطفال دون سن 3 سنوات.

برأيك، هل ينبغي علينا زيادة أو خفض نسبة الدخل للتأمين؟ وكيف نختار باقات التأمين حسب العمر؟

- في العشرينات من العمر، عندما يكونون قد تخرجوا للتو من المدرسة ولديهم دخل، وليسوا متزوجين وليس لديهم عائلة، فإن معظم الشباب لا يحتاجون إلى تجهيز أنفسهم بالتأمين على الحياة.

ومع ذلك، هناك منكم من يتحمل، منذ الأيام الأولى لتخرجه، مسؤولية جزء من نفقات معيشة الأسرة؛ كونه سندًا وعونًا للوالدين والأقارب ذوي الدخل المحدود، خاصةً إذا لم يكن لدى والديه تأمين اجتماعي أو معاش تقاعدي آخر، فعليكم أن تدركوا أن لديكم معالين وأنكم مسؤولون ماليًا. في هذا العمر، يكفيكم شراء منتج التأمين على الحياة الرئيسي فقط، دون الحاجة إلى شراء منتجات تكميلية إضافية؛ وبافتراض دخل شهري قدره 10 ملايين دونج، لا يزال بإمكانكم خصم 6% من دخلكم السنوي لشراء باقة تأمين بقسط قدره 7.2 مليون دونج، وبمبلغ تأمين أقل من مليار دونج.

عند بلوغ سن الثالثة، أي عند الزواج وإنجاب الأطفال، تكون المسؤولية المالية قد ازدادت بشكل ملحوظ. لحساب مبلغ التأمين لهذه الفترة، يجب مراعاة أهم الاحتياجات، مثل سداد الديون، والنفقات الأساسية لمن تبقى من العائلة لمدة عشر سنوات على الأقل، وتكاليف تعليم الأطفال حتى سن الثامنة عشرة.

أولاً، من الضروري تحديد أولوية مبلغ التأمين بما يكفي لتلبية الاحتياجات المذكورة أعلاه، مع الأخذ في الاعتبار العوامل التي تقلل الطلب مثل الأصول السائلة، ودخل الزوج/الزوجة، والدخل السلبي... بعد حساب مستوى التأمين على الحياة بالمنتج الرئيسي بما يكفي، ثم بناءً على الميزانية لشراء منتجات تكميلية إضافية وفقًا لذلك.

بعد حساب تغطية التأمين على الحياة للمنتج الرئيسي، يمكنك بعد ذلك الاعتماد على ميزانيتك لشراء منتجات إضافية وفقًا لذلك (الصورة: IT).

خلال هذه الفترة، عادةً ما يزداد الدخل تدريجيًا ويبلغ ذروته عند بلوغ سن 35 عامًا، لذا إذا اشتريت تأمينًا مبكرًا، فعليك تقدير معدل نمو الدخل والدخل المتوقع في سن 35 لوضع ميزانية مناسبة. إذا كان دخلك في سن 35 ضعف دخلك في سن 25، فعليك شراء منتج إضافي يعادل قسط التأمين الذي اشتريته في سن 25. إذا كان دخلك ثلاثة أضعاف دخلك في سن 25، فعليك زيادة مبلغ التأمين إما بعقد جديد أو ببرنامج تعويضات الوفاة. يُنصح باستخدام نسبة 5-8% من الدخل السنوي كمرجع عند حساب ميزانية التأمين.

في سن الرابعة، تبدأ الحاجة إلى تأمين دخل مستقبلي بالتناقص مع نمو الأطفال، وتنخفض المسؤولية المالية إلى حد ما. ومع ذلك، سترتفع تكاليف الرعاية الطبية، وعلاج الحوادث، والأمراض الخطيرة، لذا فهذه هي المرحلة المناسبة لتخفيض المنتج الرئيسي وزيادة المنتج التكميلي.

في سن الخامسة، لم يعد لدى معظم الأشخاص حاجة كبيرة لحماية دخلهم المستقبلي؛ إذا كانوا قد دفعوا سابقًا قسط العقد لمدة 20 عامًا، فيمكنهم التوقف عن دفع القسط واستخدام الأموال المتراكمة في العقد للحفاظ على مزايا الحماية، وخاصةً مزايا الحوادث والأمراض الحرجة.

ينبغي استخدام الرقم 5-8% من الدخل السنوي كمرجع عند حساب ميزانية التأمين (الصورة: مانه كوان).

شراء التأمين حتى 5-10٪ من الدخل

ما هي النسبة المئوية من الدخل السنوي التي من المعقول إنفاقها على التأمين؟

عند الإجابة على السؤال السابق، ذكرتُ نسبة ٥-٨٪ من الدخل. في الدول المتقدمة، يتراوح الحد الأدنى لسعر شراء التأمين بين ٢-٥٪. مع ذلك، هناك نقطتان جديرتان بالملاحظة.

أحد هذه الأسباب هو أن مستوى معيشتهم مرتفع، ويمكن فهم ذلك من خلال أنه إذا انتقلوا للعيش في بلدنا، فإن دخلهم يمكن تصنيفه ضمن دخل الأغنياء، و2-5% من دخل الأغنياء رقم كبير مقارنة بمستويات الدخل المتوسطة والمنخفضة.

ثانياً، قد لا يتضمن تأمين الحياة عنصر الادخار، بينما في بلدنا، فإن غالبية تأمينات الحياة تتضمن عنصر الادخار، لذلك إذا كان الأمر يتعلق فقط بالحماية، فقد يشكل 3-4% من الدخل، ولكن عند إضافة عنصر الادخار، فإنه سيرتفع إلى 5-8%.

حتى عند هذا المستوى الذي يتراوح بين 5% و8% من الدخل، لا ينبغي أن نتشدد في تقدير الدخل. على سبيل المثال، كان دخل شخص ما 30 مليون دونج شهريًا لسنوات عديدة. مؤخرًا، ارتفع الدخل فجأةً إلى 80 مليون دونج شهريًا، لكن هذا الدخل الجديد ليس مستدامًا ولا مستقرًا، لذا حدد مستوى الدخل لتحديد ميزانية شراء التأمين، والتي قد تصل إلى حوالي 50 مليون دونج شهريًا.

وبالإضافة إلى ذلك، من الضروري الأخذ بعين الاعتبار معدل الادخار والحاجة إلى استخدام هذا التدفق النقدي الفائض للأفراد والأسر الذين يريدون إعطاء الأولوية لزيادة الأصول أو حماية الأموال.

على سبيل المثال، إذا كان معدل الادخار 30% من الدخل وترغب في التركيز على الاستثمار لزيادة الأصول، فأنفق 25% على الاستثمار، وادخر الـ 5% المتبقية لشراء التأمين. أما بالنسبة للأفراد والأسر الذين يقدرون احتياجات الحماية ويرغبون في مزايا تأمينية متعددة، فيمكنهم زيادة ميزانية التأمين إلى 10%، على سبيل المثال.

[إعلان 2]

مصدر

![[صورة] حفل اختتام المؤتمر الثامن عشر للجنة الحزب في هانوي](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/17/1760704850107_ndo_br_1-jpg.webp)

![[صورة] صحيفة نهان دان تطلق فيلم "الوطن في القلب: فيلم الحفل"](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/16/1760622132545_thiet-ke-chua-co-ten-36-png.webp)

تعليق (0)