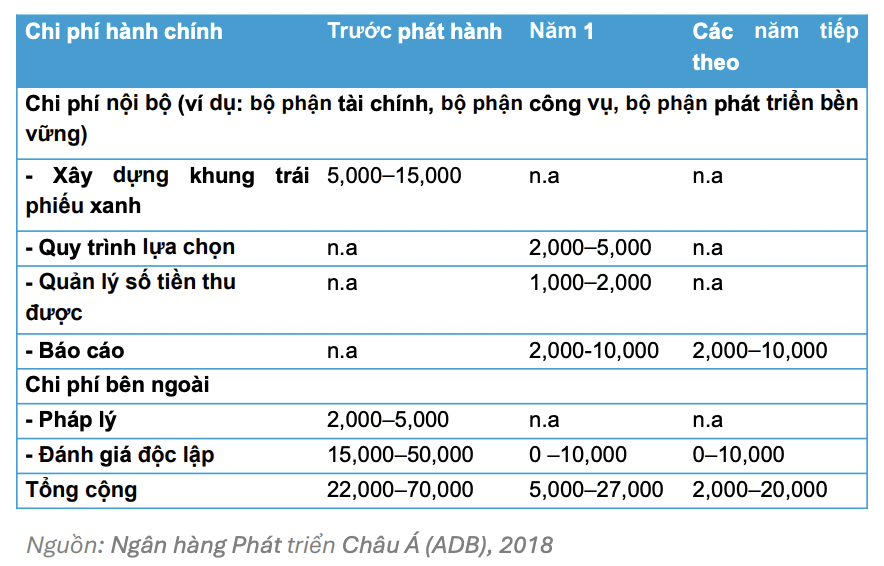

Nedávná analýza společnosti FiinRatings uvádí, že na základě zkušeností ze zahraničních trhů a mezinárodního výzkumu, konkrétně na základě modelu simulace nákladů Světového ekonomického fóra, celkové náklady na emisi zelených dluhopisů zahrnují přímé náklady (jednorázové a pravidelné) a nepřímé náklady vyplývající z dodržování standardů zveřejňování informací a cílů udržitelného rozvoje.

Teoreticky jsou tyto náklady úměrné přínosům. V praxi však může být rozdíl značný, zejména pro emitenty, kteří vydávají dluhopisy poprvé, nebo pro malé emitenty, což vytváří velkou nákladovou bariéru při přístupu ke kapitálovému kanálu zelených dluhopisů.

|

| Náklady vynaložené na emisi zelených dluhopisů (jednotka: USD) |

Náklady na přípravu na předemisní fázi obvykle tvoří většinu nákladů. Proto se podniky musí pečlivě připravit již od předemisní fáze, včetně: výběru projektů, které splňují zelená kritéria, budování transparentního systému řízení kapitálu a zavedení procesu pro sledování kapitálové efektivity.

Pro snížení těchto překážek je zapotřebí podpora zúčastněných stran, zejména veřejného sektoru, s cílem zvýšit přínosy a snížit náklady, a podpořit tak rozvoj zelených finančních trhů.

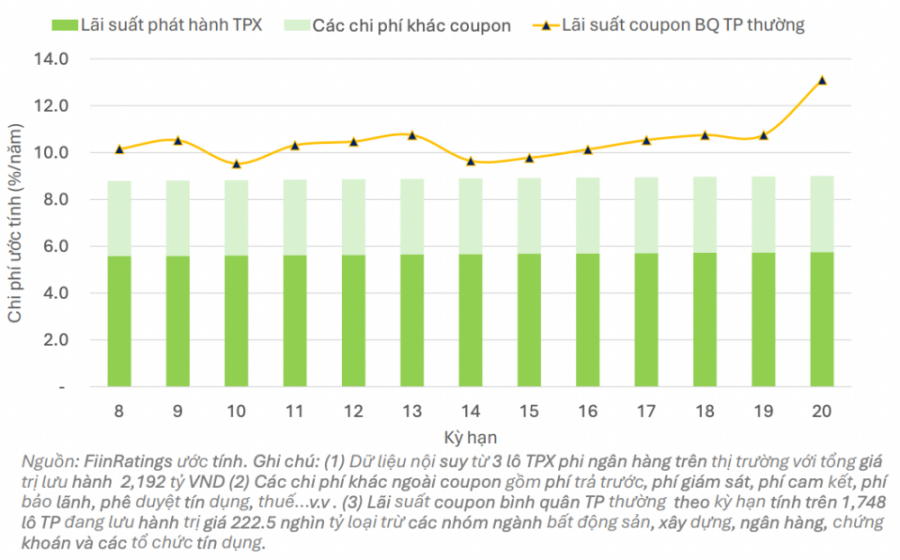

FiinRatings odhaduje, že nedávné emise zelených dluhopisů na vietnamském trhu mají úrokovou sazbu z emise kolem 6 %. Související náklady, jako jsou poplatky za záruku, se pohybují v rozmezí 1,5–2,5 % v závislosti na posouzení garantující organizace, poplatky za předčasné splacení kolem 1–2 %, poplatky za závazek kolem méně než 1 % a další poplatky.

Obecně jsou celkové odhadované náklady na emisi zelených dluhopisů podniky stále o 1–2 % nižší než průměrná úroková sazba u běžných dluhopisů vydaných podniky ve stejné odvětvové skupině.

|

| Odhady kupónových sazeb a dalších nákladů v průběhu času u některých nedávných emisí zelených dluhopisů nefinančními podniky |

Emise zelených dluhopisů na vietnamském trhu jsou stále poměrně skromné. Očekává se však, že se tento trh v nadcházejícím období bude silněji rozvíjet díky řadě důležitých faktorů.

Zaprvé, právní rámec je stále komplexnější a synchronnější, s vládními politikami, národními kritérii pro klasifikaci zelených dluhopisů, jakož i daňovými pobídkami a službami cenných papírů, které podporují emisi a investice do zelených dluhopisů. To vytváří solidní, transparentní a příznivý právní koridor pro účast podniků a investorů na trhu.

Za druhé, poptávka investorů roste díky trendu investování podle kritérií ESG (environmentální, sociální a správní). Investoři nehledají jen zisky, ale zajímají se také o projekty, které mají pozitivní dopad na životní prostředí a udržitelný rozvoj. To vede k nárůstu poptávky po zelených dluhopisech jakožto finančním nástroji, který je efektivní i společensky smysluplný.

A konečně, FiinRatings vyhodnotila, že podniky jsou stále proaktivnější v budování zelených finančních rámců a provádění nezávislých hodnocení podle mezinárodních standardů, jako jsou standardy Iniciativy pro klimatické dluhopisy (CBI) a Mezinárodní asociace kapitálových trhů (ICMA). Tato standardizace pomáhá zlepšit reputaci a transparentnost zelených dluhopisů a vytváří důvěru domácích i zahraničních investorů.

Zdroj: https://baodautu.vn/phat-hanh-trai-phieu-xanh-chi-phi-co-la-rao-can-d303224.html

![[Fotografie] Generální tajemník To Lam přijal ředitele Akademie veřejné správy a národního hospodářství při prezidentovi Ruské federace](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

Komentář (0)