Näher am Upgrade-Ziel

Nach vielen Jahren der Bemühungen steht der vietnamesische Aktienmarkt vor einer wichtigen Schwelle: Er könnte bei der bevorstehenden Überprüfung im September 2025 durch FTSE und anschließend durch MSCI von einem Grenzmarkt zu einem Schwellenmarkt hochgestuft werden.

Der Weg in die Schwellenmärkte rückt näher. Diese Chance ist nicht nur ein symbolischer Meilenstein für vietnamesische Aktien, sondern wird auch Milliarden von Dollar an Kapital von ausländischen Investoren einbringen, was Chancen für führende Aktien eröffnet und Raum für ausländische Investoren lässt.

Daten aus Benchmark-Märkten wie den Vereinigten Arabischen Emiraten, Katar und China zeigen, dass ausländische Investoren bereits zwei bis vier Monate vor der FTSE-Ankündigung zur Heraufstufung und dem Beginn des Umstellungsprozesses Nettokäufe tätigten. Bei MSCI handelten ausländische Investoren vier bis fünf Monate früher, was auf die Größe der im Index erfassten Fonds und den Einfluss von MSCI im Vergleich zu FTSE Russell zurückzuführen ist.

Die oben genannten Anzeichen scheinen sich am vietnamesischen Aktienmarkt abzuzeichnen. An der HoSE waren ausländische Investoren acht aufeinanderfolgende Börsensitzungen lang Nettokäufer mit einem Nettokaufwert von über 1.000 Milliarden VND pro Sitzung, wobei der Schwerpunkt auf führenden Aktien lag. Seit Anfang Juli 2025 haben ausländische Investoren an der HoSE netto mehr als 11.500 Milliarden VND gekauft, was eine starke Rückkehr ausländischen Kapitals bedeutet.

JPMorgan (die größte Bank der USA) hat kürzlich die Bewertung vietnamesischer Aktien in ihrem Anlageportfolio auf „Übergewichten“ (Kaufen/Anteil erhöhen) angehoben. JPMorgan erhöhte zudem seine Prognose für den VN-Index in diesem Jahr auf 1.500 bis 1.600 Punkte und erklärte, dass die Einführung der Nicht-Vorfinanzierung im November 2024 und die Modernisierung des Handelssystems die Wahrscheinlichkeit erhöhen, dass Vietnam vom FTSE in der Überprüfung im September 2025 zu einem Schwellenmarkt hochgestuft wird.

Neben hohen Cashflows dürften sich den Prognosen zufolge auch eine positive Stimmung und eine hohe Liquidität auf dem Markt für Wertpapierfirmen, die direkt von der Aufwertung profitieren, große Chancen eröffnen.

Viele neue Möglichkeiten

Die positive Marktstimmung führte zu einem Anstieg des Handelsvolumens, was wiederum zu höheren Gewinnen aus Eigenhandel und Margin-Lending-Aktivitäten der Wertpapierfirmen führte. Ende des ersten Quartals 2025 wurden 52 % der Finanzanlagen der Wertpapierfirmen für Eigenhandelsaktivitäten und 48 % für Margin-Lending-Zwecke genutzt. Der Eigenhandel trägt nach wie vor den größten Teil zum Bruttogewinn der meisten Wertpapierfirmen bei.

SHS prognostiziert, dass der vietnamesische Markt im FTSE EM Index ein Gewicht von 0,3 % erhalten könnte. Die gesamten Nettozuflüsse aus ETFs und passiven Fonds schwanken laut FTSE EM zwischen 0,5 und 1 Milliarde US-Dollar. Die Zuflüsse aus aktiven Fonds könnten fünfmal höher sein als die aus passiven Fonds. Aufgrund der Abhängigkeit von den Anlageentscheidungen der Fonds ist es jedoch schwierig, die genaue Zahl zu schätzen.

Daher werden Wertpapierfirmen, die sich auf das institutionelle Kundensegment konzentrieren, wie etwa SSI Securities Corporation (SSI), Vietcap Securities Corporation (VCI) und Ho Chi Minh City Securities Corporation (HCM), von der Einführung margenfreier Dienstleistungen und dem erwarteten Kapitalfluss in den vietnamesischen Markt profitieren.

Neben den Vorteilen, die große Wertpapierfirmen haben, eröffnet die Marktdynamik auch Chancen für die gesamte Branche. Insbesondere mit Privatbanken verbundene Unternehmen dürften im Jahr 2025 erheblich zum Gewinnwachstum der Branche beitragen, indem sie ihre Netzwerke und das Kapital von Banken nutzen, um ihre Margin-Lending-Aktivitäten auszuweiten, Anleihen zu emittieren und von günstigen Marktbedingungen zu profitieren.

„Nicht alle Finanzinstitute haben im Modernisierungsprozess die gleichen Chancen, aber nur diejenigen Organisationen, die hinsichtlich Geschäftsstrategie, Ressourcen (Personal und Kapital) und Technologieinfrastruktur gut vorbereitet sind, können diese Modernisierungswelle nachhaltig für sich nutzen“, sagte Herr Nguyen Duc Quan Tung, Mitglied des Vorstands und Generaldirektor der OCBS Securities Joint Stock Company.

Die OCBS-Führungskräfte fügten hinzu, dass sich das Unternehmen als professionelles Investmentbanking- und Vermögensverwaltungsmodell mit drei strategischen Schwerpunkten neu positioniert: Investmentbanking, Kapitalhandel und Wealth-Tech-orientierte Wertpapierdienstleistungen. Darüber hinaus wird die umfassende strategische Zusammenarbeit mitder OCB Bank OCBS dabei helfen, seine Wettbewerbsfähigkeit zu steigern und herausragende Vorteile in Bezug auf Kapital, Technologiekapazität und Produktökosystem zu erzielen.

Neben den Bemühungen, die Chancen der neuen Periode zu nutzen, spiegeln die positiven Entwicklungen der führenden Wertpapiere am Markt auch die hohen Erwartungen der Anleger wider. Ausländische Investoren kauften seit Mitte Juni 2025 in 20 aufeinanderfolgenden Sitzungen (Stand: Handelsschluss am 11. Juli) netto SSI-Aktien. HCM-Aktien wurden in 12 aufeinanderfolgenden Sitzungen netto von ausländischen Investoren gekauft. VCI-Aktien erreichten am 11. Juli ihren Höchstpreis und zogen in sieben aufeinanderfolgenden Sitzungen netto ausländisches Kapital an.

Derzeit steigen die P/B- und P/E-Verhältnisse von Wertpapieren wieder an, nachdem sie auf den 10-Jahres-Durchschnitt gefallen waren. Zum 17. Juni 2025 liegt die P/B-Bewertung der Wertpapierbranche zwar über dem 10-Jahres-Durchschnitt, aber immer noch deutlich unter dem höchsten jemals verzeichneten Stand, was zeigt, dass die Branchenbewertung nach wie vor attraktiv ist.

Quelle: https://baodautu.vn/cong-ty-chung-khoan-don-co-hoi-truoc-nguong-cua-quan-trong-d328934.html

![[Foto] Der Generalsekretär empfängt die Leiter der Delegationen politischer Parteien aus Ländern, die am 80. Jahrestag des Nationalfeiertags unseres Landes teilnehmen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/ad0cb56026294afcae85480562c2e790)

![[Foto] Der Vorsitzende der Nationalversammlung, Tran Thanh Man, empfängt den kambodschanischen Senatspräsidenten Hun Sen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/7a90c9b1c1484321bbb0fadceef6559b)

![[Foto] Chu Dau Ceramics – Stolz auf die vietnamesische Identität auf der Ausstellung A80](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/c62ab2fc69664657b3f03bea2c59c90e)

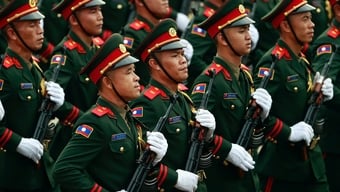

![[Foto] Die Menschen warten die ganze Nacht gespannt auf die Parade am Morgen des 2. September](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/0cf8423e8a4e454094f0bace35c9a392)

![[Foto] Feier zum 65. Jahrestag der Aufnahme diplomatischer Beziehungen zwischen Vietnam und Kuba](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/0ed159f3f19344e497ab652956b15cca)

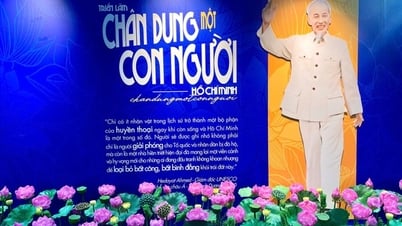

![[Foto] Feierlicher Empfang zum 80. Jahrestag des Nationalfeiertags der Sozialistischen Republik Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/e86d78396477453cbfab255db1e2bdb1)

Kommentar (0)