Die ausstehenden Kredite von Wertpapierfirmen bei Banken sind im Vergleich zum Gesamtmarkt groß - Foto: BK

Die ausstehenden Margin-Schulden des Aktienmarktes belaufen sich derzeit auf rund 300.000 Milliarden VND.

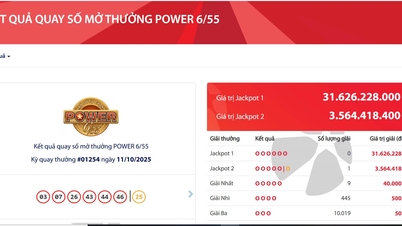

Margin-Zinswettbewerb

Shinhan Securities (SSV) bietet ein zinsloses Programm mit 0 % für zwei Monate bis zu einem Limit von 500 Millionen VND und einen Zinssatz von 6,8 % für die nächsten vier Monate bis zu einem Limit von 10 Milliarden VND. SSI Securities bietet Großkunden einen Zinssatz von 9 % und T+7 zinsfreie Kredite. VPBankS bietet einen Margin-Zinssatz von nur 6,6 % pro Jahr.

Generell werden zinslose T+-Programme für Scalping zu einer wettbewerbsfähigen „Waffe“. Niedrigzinspakete sind oft mit strengen Bedingungen verbunden: Kreditaufnahme in einem bestimmten Aktienportfolio, Anwendung auf Neukunden oder Begrenzung der ausstehenden Salden.

Laut Herrn Nguyen The Minh, Forschungs- und Entwicklungsdirektor für Einzelkunden von Yuanta Securities Vietnam, schwankt der tatsächliche Margin-Zinssatz zwischen 11 und 12 % pro Jahr.

„Es bleibt nicht mehr viel Spielraum, um durch Zinssenkungen wettbewerbsfähig zu bleiben, denn Wertpapierfirmen tun sich schwer, höhere Gewinne zugunsten niedrigerer Zinsen zu opfern“, sagte Herr Minh. Herr Minh glaubt sogar, dass die Margenzinsen angesichts der ständigen Markterwärmung und der Tatsache, dass viele Wertpapierfirmen ihre Kreditlimits erreichen, in naher Zukunft steigen könnten.

Die meisten großen Banken besitzen Wertpapierfirmen, wie etwa Vietcombank, Vietinbank, BIDV , Techcombank, VPBank ...

Der Grund dafür, so der Generaldirektor eines Wertpapierhauses, liegt darin, dass Wertpapierhäuser im Vergleich zu Banken eine höhere Nettozinsspanne (NIM) aufweisen. Durch die Möglichkeit, Kredite auf das Doppelte des Eigenkapitals zu vergeben, können Wertpapierhäuser tatsächlich eine NIM von 6–7 % erzielen. Banken hingegen liegen bei 3–4 %, obwohl sie Kredite auf das 7- bis 10-Fache des Eigenkapitals vergeben können.

Er erklärte: Die NIM für Margin-Kredite bei Wertpapierfirmen ist höher, weil die Kosten der Kapitalbeschaffung durch Bankkredite oder Anleiheemissionen nur etwa 5-7 % pro Jahr betragen, der Kreditzinssatz für Kunden jedoch üblicherweise bei 11-14 % pro Jahr liegt, was zu einer höheren Gewinnspanne führt. Der Generaldirektor räumte ein, dass sie einem großen Wettbewerbsdruck durch Wertpapierfirmen mit „gedeckten“ Banken ausgesetzt seien, die in den letzten Jahren stark aufgetaucht seien.

Der „köstliche Kuchen“ aus dem Margin-Lending-Segment ist der Grund, warum Banken ihre Beteiligungen an Wertpapierfirmen immer weiter ausbauen. Herr Phan Duy Hung, CFA, MBA, Direktor – leitender Analyst bei VIS Rating – sagte, dass in den letzten sechs Monaten eine Reihe von Privatbanken Pläne angekündigt hätten, Aktien zu kaufen (wie Sacombank, SeABank, MSB) oder strategische Kooperationen mit Wertpapierfirmen einzugehen (wieOCB , VIB).

Vorsicht vor allgemeinen Risiken

Im Wettlauf um Marktanteile im Brokerage- und Margin-Lending-Bereich haben banknahe Wertpapierfirmen gegenüber unabhängigen Unternehmen deutliche Vorteile. Dank ihrer großen Eigenkapitalbasis und der günstigen Kapitalmobilisierungsfähigkeit durch die Unterstützung der Mutterbanken verfügt diese Unternehmensgruppe über die Voraussetzungen, den Umfang des Margin-Lendings zu wettbewerbsfähigen Zinssätzen auszuweiten und so zur Neugestaltung der Marktlandschaft beizutragen.

Laut Herrn Phan Duy Hung sind die mit Privatbanken verbundenen Wertpapierfirmen in den letzten drei Jahren dank großer Kapitalerhöhungen deutlich in die Top 30 hinsichtlich der Vermögensgröße aufgestiegen. Auch der Marktanteil dieser Unternehmen im Bereich der Margin-Kredite ist von 19 % im Jahr 2022 auf 30 % im Jahr 2024 gestiegen.

„Banknahe Unternehmen nutzen oft das Kapital und das Kundennetzwerk ihrer Mutterbanken, um ihren Marktanteil im Brokerage- und Anleihevertriebsgeschäft zu vergrößern – ein Vorteil, mit dem unabhängige Wertpapierfirmen nur schwer konkurrieren können. Daher werden sie auch in den nächsten 12 bis 18 Monaten das Gewinnwachstum der Branche anführen“, sagte Herr Hung. Im Gegensatz dazu wird das Gewinnwachstum von Wertpapierfirmen mit ausländischer Beteiligung und kleinen inländischen Wertpapierfirmen langsamer ausfallen.

Laut dem Direktor und leitenden Analysten von VIS Rating arbeiten Banken und verbundene Wertpapierfirmen häufig eng zusammen, um großen Unternehmen – hauptsächlich in den Bereichen Immobilien und erneuerbare Energien – Kredite über Kundenkredite, Anleiheinvestitionen und/oder Lombardkredite zu gewähren.

Einige Unternehmen waren in jüngster Zeit in Rechtsstreitigkeiten im Zusammenhang mit Projekten und/oder verspäteten Zahlungen von Unternehmensanleihen verwickelt. Herr Hung warnte, dass die Konzentration hoher Kredite auf Großunternehmen durch Banken und Wertpapierfirmen die operativen Risiken erhöhe und die Unternehmen anfälliger für Kreditrisiken im Zusammenhang mit jedem Großkunden seien, was zu Massenabhebungen von Kunden führen könne.

Herr Nguyen The Minh teilte diese Ansicht und sagte, dass das traditionelle Modell der Wertpapierfirmen den Banken deutlich unterlegen sei, da es im Investmentbanking keine Regulierungen wie in den Industrieländern gebe.

Herr Phan Duy Hung sagte, dass die traditionellen Kreditvergabeaktivitäten der Banken einem starken Wettbewerbsdruck, geringeren Gewinnmargen und Kreditwachstumsgrenzen ausgesetzt seien. In den ersten drei Monaten des Jahres 2025 sanken die Nettozinsmargen der Banken (NIM) im Vergleich zum Vorjahreszeitraum um 35 Basispunkte auf 2,9 %.

Aus diesem Grund erweitern immer mehr Banken ihre Wertpapierhandels- und Kapitalmarktdienstleistungen – Bereiche mit höheren Gewinnmargen –, um das Finanzökosystem zu stärken und weiterzuentwickeln.

Banken glauben nach wie vor, dass eine Expansion in diesen Sektor die Rentabilität generell verbessert. Im Jahr 2024 trugen einige mit Banken verbundene Wertpapierfirmen wie TCBS erheblich – fast 20 % – zum Gewinn der Mutterbank bei. „Investitionen in Tochtergesellschaften im Wertpapiersektor könnten jedoch die Eigenkapitalquoten kurzfristig senken“, warnte Herr Hung.

„Eine Bank im Rücken zu haben, hat oft den Vorteil von billigem Kapital“

Herr Nguyen Duc Thong – Generaldirektor von SSI Securities – räumte ein, dass es allein im Hinblick auf die Margin-Kreditvergabe zutrifft, dass Wertpapierfirmen mit Banken im Rücken oft den Vorteil billigen Kapitals haben.

„Doch auch traditionelle Unternehmen wie SSI haben ihre eigenen Stärken. Diese helfen den Unternehmen, das notwendige Kapital zu angemessenen Kosten zu mobilisieren, die Kapitalnutzungseffizienz zu optimieren und ein hohes Margenwachstum aufrechtzuerhalten“, betonte Herr Thong.

Vorsicht vor den Risiken von „Untergrundbanken“

Wertpapierfirmen fördern nun Programme mit Vorzugszinsen, um Investoren anzulocken – Foto: QUANG DINH

Die Margenaktivitäten von Wertpapierfirmen werden in der internationalen Terminologie oft als „Schattenbanken“ bezeichnet, was hinsichtlich des Risikoniveaus etwas irreführend ist. Tatsächlich handelt es sich beim „Schattenbanken“ um eine Parallelbank, die über Wertpapierfirmen und Investmentfonds schnelles Kapital bereitstellt.

Herr Nguyen The Minh betonte: „Schattenbanken sind nicht so schlimm, wie sie genannt werden. Wenn die Kreditvergabe durch Banken aufgrund von Zins- und Schuldenregulierungen eingeschränkt wird, können Wertpapierfirmen, die über einen eigenen Bestand verfügen, schneller Kredite vergeben, Sicherheiten einfacher handhaben und vor allem hohe Zinssätze erzielen. Die Auszahlung von Sicherheitsleistungen erfolgt schneller als Kreditanträge, und Wertpapierfirmen können Sicherheitsleistungen sofort handhaben, wenn der Wert der Sicherheiten die Anforderungen nicht erfüllt.

Die Liquidationen von DIG- und PDR-Hypotheken während des jüngsten Zollschocks sind ein Beweis für die Risikomanagementfähigkeiten von Wertpapierfirmen.

Es ist jedoch wichtig zu beachten, dass das Risiko einer Margenverdichtung in Finanztiteln (Banken, Wertpapiere) den Markt schädigen wird. Stattdessen sollten die Margen auf mehr Branchengruppen verteilt werden.

Herr Minh kommentierte: „Die Entwicklung digitaler Vermögenswerte, wie etwa die Tokenisierung von Vermögenswerten (RWA), wird neuen Entwicklungsspielraum für Investmentbanking-Aktivitäten bei Wertpapierfirmen eröffnen, die nach dem traditionellen Modell arbeiten, und so verhindern, dass sie von Banken benachteiligt werden.“ Gleichzeitig wird das „Fieber der Eröffnung von Handelsräumen“ die Banken dazu drängen, in der kommenden Zeit, nachdem fünf Handelsräume lizenziert wurden, schnell Wertpapierfirmen zu besitzen und in sie zu investieren.

Quelle: https://tuoitre.vn/dua-ha-lai-margin-va-song-ngan-hang-ngam-20250824233933676.htm

![[Foto] Der Generalsekretär nimmt an der Parade zur Feier des 80. Jahrestages der Gründung der Koreanischen Arbeiterpartei teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760150039564_vna-potal-tong-bi-thu-du-le-duyet-binh-ky-niem-80-nam-thanh-lap-dang-lao-dong-trieu-tien-8331994-jpg.webp)

![[Foto] Entdecken Sie einzigartige Erlebnisse beim ersten Weltkulturfestival](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760198064937_le-hoi-van-hoa-4199-3623-jpg.webp)

![[Foto] Eröffnung des Weltkulturfestivals in Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760113426728_ndo_br_lehoi-khaimac-jpg.webp)

![[Foto] Ho-Chi-Minh-Stadt erstrahlt am Vorabend des 1. Parteitags (2025–2030) in Fahnen und Blumen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760102923219_ndo_br_thiet-ke-chua-co-ten-43-png.webp)

Kommentar (0)