Vorschlag an die Regierung, die Höhe des Abzugs für medizinische und Bildungsausgaben zu regulieren

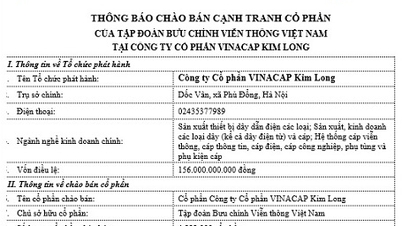

Im Entwurf des (Ersatz-)Gesetzes, der derzeit zur Konsultation steht, schlägt das Finanzministerium die Hinzufügung einer Reihe von Sonderabzügen für Einkommen vor.

Dementsprechend schlägt das Ministerium vor, dass Steuerzahler die Ausgaben für Gesundheitsversorgung , Ausbildung und Weiterbildung des Steuerzahlers sowie seiner Eltern, seines Ehepartners und seiner Kinder, sofern diese von ihm abhängig sind, von ihrem Einkommen abziehen dürfen, bevor die Steuer berechnet wird.

Umfang und Höhe der Abzugsmöglichkeiten für diese Ausgaben müssen sorgfältig geprüft werden, um sicherzustellen, dass das Ziel der Unterstützung der Steuerzahler erreicht wird und gleichzeitig die regulierende und einkommensumverteilende Rolle der Einkommensteuerpolitik erhalten bleibt.

Daher schlug die zuständige Behörde vor, dass die Regierung detaillierte Regelungen vorlegt, um Flexibilität und Eignung für die sozioökonomische Situation zu gewährleisten.

Der Vorschlag des Finanzministeriums basiert auf der weit verbreiteten Meinung, dass es notwendig sei, Steuerzahlern die Möglichkeit zu geben, bestimmte Ausgaben, wie beispielsweise medizinische und Ausbildungskosten, vor der Steuerberechnung abzusetzen. Dies soll die finanzielle Belastung verringern und den Zugang der Bevölkerung zu grundlegenden Dienstleistungen verbessern.

Darüber hinaus hat das Finanzministerium anhand der Erfahrungen anderer Länder festgestellt, dass die meisten Einkommensteuergesetze Bestimmungen zu Familienabzügen in unterschiedlicher Form und Weise enthalten. Die Länder, die solche Abzüge anwenden, lassen sich in drei Gruppen einteilen: Allgemeine Abzüge für Einzelpersonen, Abzüge für Angehörige und spezielle Abzüge.

Insbesondere handelt es sich bei Sonderabzügen um Abzüge, die Steuerzahler unter bestimmten Voraussetzungen geltend machen können. Dazu gehören Ausgaben für vom Staat geförderte Bereiche wie Gesundheitsversorgung, Bildung usw.

Die Bandbreite dieser Abzüge ist ebenfalls sehr groß. Einige Länder erlauben Abzüge für Sozialversicherungs- und Krankenversicherungsbeiträge, um die Teilnahme zu fördern. Andere Länder ermöglichen Abzüge für Ausbildungskosten der Kinder oder für Hypothekenzinsen, um den Hauskauf oder wohltätige Spenden zu unterstützen.

Das aktuelle Einkommensteuergesetz sieht persönliche Abzüge für Steuerzahler und Familienabzüge für unterhaltsberechtigte Personen vor, die von den Steuerzahlern zu unterhalten sind.

Gleichzeitig legt das Gesetz aber auch fest, dass Beiträge zur Sozialversicherung, Krankenversicherung, Arbeitslosenversicherung, Berufshaftpflichtversicherung für bestimmte Branchen und Berufe, die einer obligatorischen Versicherung unterliegen, Sonderzuschüsse und -beihilfen, wohltätige und humanitäre Spenden usw. nicht zum steuerpflichtigen persönlichen Einkommen hinzugerechnet werden.

Die Obergrenze für Steuerabzüge muss reguliert werden

Im Gespräch mit einem Reporter von VietNamNet erklärte Herr Nguyen Van Duoc, Leiter der Abteilung für politische Angelegenheiten des Verbandes der Steuerberater und -agenten von Ho-Chi-Minh-Stadt und Generaldirektor der Trong Tin Accounting and Tax Consulting Company Limited, dass es positiv sei, dass das Finanzministerium bei der Einbeziehung weiterer spezifischer Ausgaben im Zusammenhang mit Bildung und Gesundheitsversorgung für Steuerzahler und Angehörige Meinungen berücksichtigt und internationale Erfahrungen konsultiert habe.

Dies belegt die Offenheit der zuständigen Behörde für neue Ideen und entspricht internationalen Gepflogenheiten sowie den aktuellen praktischen Gegebenheiten. Insbesondere bat die Behörde die Regierung um detaillierte Regelungen, um Flexibilität und Anpassungsfähigkeit an die sozioökonomische Situation zu gewährleisten.

Herr Duoc erklärte jedoch, die Regierung müsse die Ausgaben für Gesundheitsversorgung und Bildung für Steuerzahler und deren Kinder klar definieren. Für Väter, Mütter und andere Angehörige sollten lediglich die Gesundheitskosten reguliert werden; Bildungskosten sollten nicht abgesetzt werden, da dies unangemessen sei.

Laut dem Experten ist es notwendig, eine Obergrenze für abzugsfähige medizinische und Ausbildungskosten festzulegen, um sicherzustellen, dass diese einen bestimmten Prozentsatz des Einkommens des Steuerzahlers nicht überschreiten. Alternativ könnte man die Kosten für öffentliche Krankenhäuser und Schulen an einem angemessenen Abzugsniveau orientieren.

„Es ist möglich, die Kosten für medizinische Untersuchungen und Behandlungen sowie Studiengebühren im öffentlichen System vollständig abzusetzen, dies aber dennoch auf einen angemessenen Prozentsatz des Gesamteinkommens zu begrenzen. Dadurch wird sichergestellt, dass die Steuerzahler ihren Beitrag zum Haushalt leisten und gleichzeitig die Gleichbehandlung aller Zielgruppen gewahrt bleibt.“

Gleichzeitig muss die Höhe des Abzugs angemessen gestaltet werden, um zu vermeiden, dass er zu hoch ausfällt, zu Budgetverlusten führt und die Wirksamkeit der Regulierung und die Ausrichtung der Steuerpolitik beeinträchtigt“, schlug Herr Duoc vor.

Quelle: https://vietnamnet.vn/chi-phi-y-te-giao-duc-duoc-tru-thue-thu-nhap-ca-nhan-can-quy-dinh-nguong-tran-2425619.html

![[Foto] Premierminister Pham Minh Chinh nimmt an einer Konferenz zur Überprüfung des einjährigen Einsatzes von Streitkräften zur Gewährleistung von Sicherheit und Ordnung auf lokaler Ebene teil.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762957553775_dsc-2379-jpg.webp)

![[Foto] Autobahnen, die durch Dong Nai führen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762940149627_ndo_br_1-resize-5756-jpg.webp)

![Dong Nai OCOP-Übergang: [Artikel 3] Verknüpfung von Tourismus und OCOP-Produktkonsum](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Kommentar (0)