En su intervención en la conferencia sobre la implementación de las tareas del sector bancario en 2024, celebrada la mañana del 8 de enero, el primer ministro Pham Minh Chinh afirmó que, ante la compleja e impredecible evolución de la situación mundial , en particular la alta presión inflacionaria y la apreciación de las principales monedas, el Banco Estatal de Vietnam ha aplicado la política monetaria de forma proactiva, flexible, oportuna y armoniosa, coordinada con la política fiscal y otras políticas macroeconómicas, contribuyendo así a asesorar sobre la adopción oportuna de medidas de política, desde una política restrictiva hasta una política flexible y laxa.

Sin embargo, además de los resultados alcanzados, la gestión de la política monetaria y las operaciones bancarias aún presentan limitaciones y deficiencias y continúan enfrentándose a muchas dificultades y desafíos.

El Primer Ministro dijo que la industria bancaria necesita hacer más esfuerzos para seguir de cerca y comprender la situación, responder a las políticas con prontitud y en el momento adecuado; las actividades bancarias aceptan riesgos, pero necesitan prestar más atención a las herramientas de control de riesgos...

"No permitan que el Gobierno se muestre pasivo o sorprendido por la política monetaria, no permitan que se bloquee la circulación del dinero, no permitan que las personas y las empresas carezcan de capital cuando necesitan el apoyo del sistema bancario, no permitan la negatividad, la corrupción o las lagunas en la gestión del sistema bancario", enfatizó el Primer Ministro.

En cuanto a las tareas específicas, el Primer Ministro solicitó al Banco Estatal que siguiera de cerca la evolución de la situación económica nacional e internacional para ofrecer respuestas políticas oportunas. Se centraría en una gestión proactiva, flexible, oportuna y eficaz de la política monetaria, coordinada estrecha y armoniosamente con una política fiscal expansiva, razonable, centrada y clave, y otras políticas macroeconómicas basadas en una sólida base macroeconómica.

El Primer Ministro saludó los nuevos mecanismos del SBV para la gestión del crédito en 2024, cuando asignó inmediatamente un límite de crédito del 15% a todas las instituciones de crédito a partir del 1 de enero; al mismo tiempo, destacó la gestión del crédito flexible, oportuna y adecuada, y monitoreó, fortaleció la inspección y supervisión del crecimiento del crédito.

El Primer Ministro solicitó continuar implementando con determinación y eficacia soluciones crediticias para eliminar dificultades, promover el desarrollo productivo y empresarial, y ayudar a las personas y empresas a acceder al crédito de forma más eficaz, precisa y precisa, concentrándose en las áreas prioritarias. Promover la implementación efectiva de programas y políticas de crédito preferencial.

Una de las tareas importantes del sector bancario en 2024 es continuar implementando vigorosamente el Proyecto "Reestructuración del sistema de instituciones de crédito asociadas a la liquidación de morosidad en el período 2021-2025", esforzándose por cumplir de la mejor manera posible los objetivos establecidos;...

Continuar impulsando la transformación digital, la innovación en las actividades bancarias, los pagos sin efectivo y ampliar el ecosistema digital para satisfacer oportunamente las necesidades de la economía.

Centrarse en la revisión y perfeccionamiento del marco legal para promover el desarrollo seguro, saludable, fluido y sostenible de las actividades monetarias y bancarias, satisfaciendo los requisitos prácticos y manteniéndose al día con las tendencias, estándares y prácticas internacionales.

Promover la simplificación, reducir los procedimientos administrativos, descentralizar y delegar poder al máximo para que los subordinados puedan manejar con prontitud los rápidos cambios en las actividades bancarias.

El Primer Ministro espera que los bancos sigan apoyando a las empresas y a las personas para que puedan acceder al crédito de forma más cómoda, garantizando al mismo tiempo la seguridad del sistema.

Además, el Primer Ministro también pidió evitar la situación en la que la gente vaya al banco a depositar dinero y el personal del banco introduzca canales de inversión con mayores tasas de interés y ganancias pero con más riesgos.

En su informe durante la Conferencia, la gobernadora del SBV, Nguyen Thi Hong, afirmó que, para finales de 2023, el nivel de las tasas de interés disminuirá, volviendo a los niveles previos a la COVID-19. El SBV ha ajustado continuamente las tasas de interés operativas a la baja en cuatro ocasiones, con una reducción del 0,5-2,0 % anual, en un contexto de tasas de interés mundiales que siguen aumentando y se mantienen en niveles elevados, creando las condiciones para reducir las tasas de interés de los préstamos de mercado. Hasta ahora, los tipos de interés de los depósitos y de los préstamos de las nuevas operaciones de los bancos comerciales han disminuido más de un 2,5% anual en comparación con el cierre de 2022. Al 31 de diciembre de 2023, el crédito aumentó un 13,71% en comparación con el cierre de 2022. El VND es una de las monedas más estables de la región y del mundo. En 2023, el VND se depreció aproximadamente un 2,9%. La inflación estable y el aumento de las reservas de divisas son factores que contribuyen a la mejora de la calificación crediticia nacional de Vietnam por parte de Fitch. |

Fuente

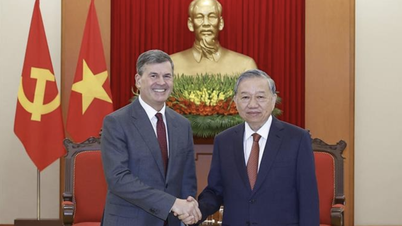

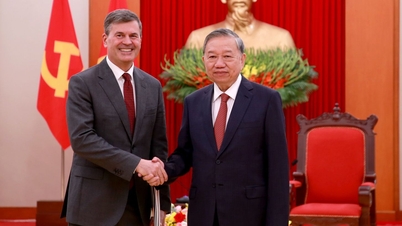

![[Foto] El Secretario General To Lam recibe al Director de la Academia de Administración Pública y Economía Nacional bajo la presidencia de la Federación Rusa.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

![[Infografía] Tipos de cambio cruzados para determinar el valor imponible del 4 al 10 de diciembre](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764832340841_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-4-1012-20251204120447.jpeg)

Kommentar (0)