|

Les marges de risque de nombreuses banques ont fortement diminué.

Le rapport financier du deuxième trimestre 2025 montre que 85 % des banques cotées en bourse ont enregistré une croissance positive de leurs bénéfices, et plus de la moitié d'entre elles ont enregistré une croissance à deux chiffres. De nombreuses banques, commeSHB , PGBank, Sacombank, VietinBank et SeABank, ont enregistré une hausse de leurs bénéfices de 30 à 80 %.

Toutefois, les rapports financiers montrent également que pour maintenir une forte croissance des bénéfices au cours du premier semestre de cette année, de nombreuses banques ont dû accepter de réduire leurs marges de risque.

Le groupe des banques commerciales publiques (les « Big 4 ») est en tête en termes de taux de couverture des créances douteuses, mais parmi elles, seule Agribank a augmenté son taux de couverture des créances douteuses au premier semestre de cette année. Le rapport financier semestriel séparé indique qu'à fin juin 2025, le taux de couverture des créances douteuses d'Agribank s'élevait à 148,6 %, soit une augmentation de 16,8 % par rapport au début de l'année.

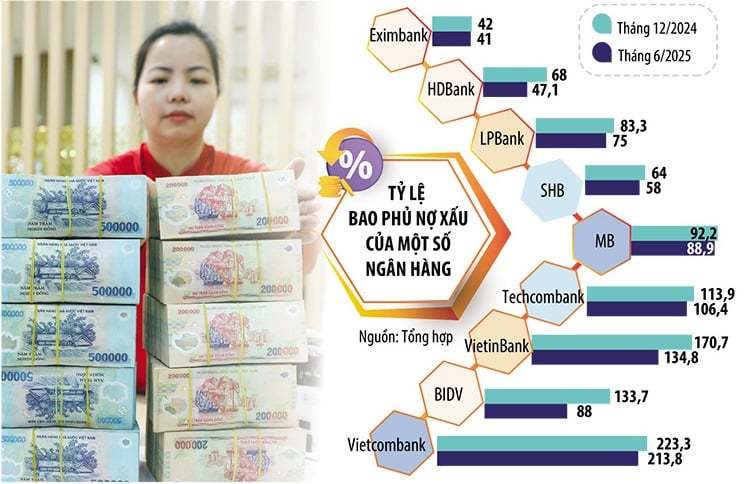

Pendant ce temps, la couverture des créances douteuses de BIDV (selon le rapport financier consolidé) n'est que de 88 %, soit une forte baisse par rapport aux 133,7 % de fin 2024 et aux 96,8 % de fin du premier trimestre 2025. Le total des créances douteuses de BIDV a augmenté de 49 % au cours des 6 premiers mois de 2025, pour atteindre 43 140 milliards de VND, tandis que la provision n'a augmenté que de 9,5 %, ce qui a entraîné une forte baisse de la couverture des créances douteuses.

Bien que Vietcombank demeure le champion en termes de couverture des créances douteuses à l'échelle du système (213,8 %), elle a également enregistré une baisse par rapport à la fin de l'année dernière (223,3 %). Chez VietcomBank, la couverture des créances douteuses n'est que de 134,8 %, contre 170,7 % à la fin de l'année dernière.

La plupart des banques commerciales privées par actions connaissent également une diminution progressive de leurs marges de risque ; actuellement, seules quelques banques ont un ratio de couverture des créances douteuses supérieur à 100 %.

Plus précisément, chez MB, le taux de couverture des créances douteuses n'était que de 88,9 % à fin juin 2025, contre 92,3 % fin 2024. Chez HDBank, ce taux n'était que de 47,1 %, un niveau bien inférieur aux près de 68 % de fin 2020. Chez SHB, le taux de couverture est actuellement de 58 %, contre près de 64 % fin 2020. De même, LPBank a également réduit son taux de couverture des créances douteuses, passant de 83,3 % fin 2020 à 75 % fin 2025. Parmi les banques affichant de faibles taux de couverture des créances douteuses, on peut citer VIB (37,16 %), NamABank (39 %), EximBank (41 %) et MSB (55,5 %).

De 2022 à aujourd'hui, le taux de couverture des créances douteuses de l'ensemble du système bancaire a fortement diminué. Si au troisième trimestre 2022, il était de 143,2 %, il est passé sous la barre des 100 % au troisième trimestre 2023 et n'était plus que d'environ 80 % à la fin du premier trimestre 2025.

Il faut encore améliorer la capacité de sauvegarde

Il est compréhensible que les banques commerciales acceptent de réduire leurs provisions pour privilégier la croissance, alors que la pression des actionnaires sur la croissance des bénéfices est très forte. De plus, le contexte économique actuel présente de nombreuses différences par rapport à la période précédente, ce qui explique la tendance à la réduction du ratio de provisionnement ces dernières années.

La circulaire prévoit pour la première fois des réglementations sur les réserves de fonds propres, notamment la réserve de conservation des fonds propres (RCF), la réserve de fonds propres contracyclique (RFC) et la réserve de fonds propres pour les banques commerciales d'importance systémique. Il s'agit d'un élément important de la feuille de route visant à supprimer le mécanisme d'allocation de la limite de crédit de la Banque d'État et, parallèlement, à progresser vers la mise en œuvre de Bâle III.

Selon les experts, entre 2020 et 2022, les créances douteuses ont explosé en raison de la Covid-19. De nombreuses banques ont dû restructurer leurs dettes, prolonger et reporter le paiement de leurs clients. Durant cette période, les banques ont également augmenté leurs provisions pour risques. Cependant, les créances ainsi prolongées et reportées ont été traitées, de sorte que les banques, notamment celles du groupe des « Big 4 », n'ont pas besoin de maintenir un ratio de couverture des créances douteuses trop élevé.

Ces dernières années, après l'expiration de la résolution n° 42/2017/QH14 relative au pilotage du règlement des créances douteuses des établissements de crédit, certaines banques s'inquiétaient des difficultés de recouvrement et de gestion des garanties face à la lenteur et au manque de coopération des débiteurs. Elles ont donc intensifié leurs mesures. Cependant, l'adoption récente de la loi sur les établissements de crédit (modifiée) a légalisé le droit de saisir les garanties des établissements de crédit, ce qui a apaisé les inquiétudes des banques. Par conséquent, bien que la couverture des créances douteuses ait diminué, elle ne représente pas un risque trop élevé pour les banques.

En fait, il ne s’agit pas seulement d’un « coussin de sécurité », les réserves de risque sont également des « économies » pour les banques et, à de nombreuses reprises, ce montant contribue grandement à la croissance des bénéfices des banques.

Français Au premier semestre de cette année, de nombreuses banques ont enregistré d'importants bénéfices grâce à une forte augmentation du recouvrement de créances et de la gestion des risques (à partir des réserves). Plus précisément, au cours des six premiers mois de l'année, le bénéfice net d'Agribank provenant des autres activités a atteint près de 6 000 milliards de VND (deuxième rang après le segment du crédit) et a augmenté de plus de 91 %. Chez Techcombank, alors que la plupart des activités commerciales ont diminué par rapport à la même période en 2024, le bénéfice net des autres activités à lui seul a été multiplié par 3,1 par rapport à la même période (plus de 66 % du bénéfice de ce segment provenait de dettes qui avaient été gérées avec des risques). De même, chez ACB, LPBank..., le bénéfice net des autres activités a également été multiplié par 2 à 3 (principalement grâce au recouvrement de créances douteuses traitées avec des provisions pour risques).

Par conséquent, les analystes recommandent aux banques d'améliorer leur capacité de réserve, de protéger leurs actifs et de renforcer la confiance des marchés. Dans un contexte de sous-capitalisation persistante du système bancaire vietnamien (le ratio de fonds propres est faible dans la région), de croissance rapide du crédit et de réduction de la marge de manœuvre de certaines banques par la Banque d'État, le renforcement des réserves obligatoires est d'autant plus nécessaire.

Source : https://baodautu.vn/ngan-hang-khong-con-uu-tien-cua-de-danh-d347562.html

![[Photo] Le Premier ministre Pham Minh Chinh préside la première réunion du Comité central de pilotage sur la politique du logement et le marché immobilier](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/22/c0f42b88c6284975b4bcfcf5b17656e7)

![[Photo] Le secrétaire général To Lam remet la médaille du travail de première classe au groupe national de l'énergie et de l'industrie du Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/21/0ad2d50e1c274a55a3736500c5f262e5)

Comment (0)