חיסכון באינטרנט הוא אפשרות נוחה ובטוחה. אבל אם לא תיזהרו, אתם עלולים להפסיד כסף עקב טעויות מיותרות.

חיסכון מקוון הוא צורת הפקדה בטוחה אם הלקוחות בוחרים בנק בעל מוניטין ומקיימים את הוראות האבטחה של הבנק.

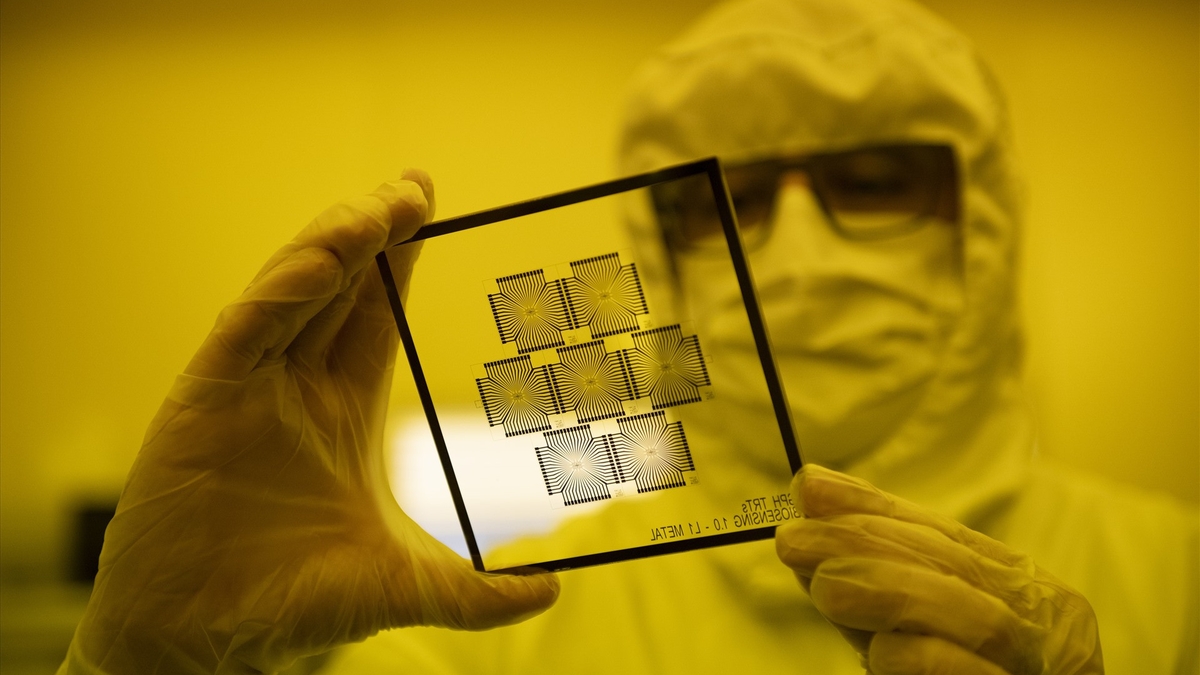

כדי להבטיח את אבטחת המשתמשים, בנקים יישמו טכנולוגיות חדשות רבות בהתאם לתקנים בינלאומיים כגון: אימות רב-גורמי, סיסמאות ביומטריות של טביעת אצבע/Face ID, הצפנת נתונים... לכן, שיעור הסיכון בעת הפקדת חסכונות הוא נדיר מאוד, אם בכלל, זה נובע מהרגל של המשתמש להשתמש בשירותים שאינם באמת בטוחים.

סיכונים עקב הרגלי משתמש

כדי לבטל לחלוטין סיכונים בעת שמירה באינטרנט, על המשתמשים להיות מודעים לסיכונים הבאים:

הפקדה לבנק מזויף

יותר ויותר בנקים מציעים שירותי חיסכון מקוונים, אך ישנם גם יותר ויותר אתרים מזויפים המופיעים. אם תלחצו בטעות על קישור שנשלח באמצעות הודעת טקסט, אפליקציה שהורדה ממקור לא רשמי, או ממשק שנראה בדיוק כמו בנק אמיתי, הכסף שלכם עלול להיעלם.

אם העברת כסף לחשבון בנק מזויף, הסיכוי לקבל אותו בחזרה קשה מאוד. נוכלים יכולים למשוך את כל הכסף תוך דקות ספורות מבלי להשאיר עקבות. לכן, אם לא תבדוק בקפידה את כתובת האתר, קישור ההתחברות או את מקור האפליקציה, הסיכון לאבד כסף תמיד אורב.

הפסד כסף עקב שכחת תנאי הריבית

היתרון של חיסכון מקוון הוא שהריבית גבוהה יותר מאשר בקופה, בדרך כלל בין 0.1% ל-0.5% לשנה. עם זאת, אם הלקוחות לא יקראו את התנאים בעיון, הם עלולים לאבד ריבית או לקבל ריבית נמוכה מהצפוי.

לדוגמה, לקוח מפקיד פיקדון לטווח קצר ל-6 חודשים אך סוגר אותו מוקדם. לכן, הלקוח לא יקבל את ריבית הפיקדון לטווח קצר (כ-3-6% לשנה) אלא רק את ריבית הפיקדון שאינו לטווח קצר (כ-0.5% לשנה).

על הלקוחות לקרוא בעיון את תנאי שירות החיסכון המקוון לפני אישור פתיחת חשבון, כולל אופן חישוב ריביות, סכום הפקדה מינימלי, תנאים לפירעון מוקדם, תקופת הגשת מועמדות לקידום... אם יש מידע כלשהו שאינו ברור או לא מובן, יש לפנות מיד לבנק לקבלת הבהרה.

רשלנות באבטחת חשבון

שמירה מקוונת מהירה יותר אך גם כרוך בסיכוני אבטחה. שיתוף קודי OTP, חשיפת פרטי התחברות, שימוש בסיסמאות פשוטות מדי... עלולים לגרום לחטיפת חשבונך.

אנשים רבים נוקטים רשלנות בכניסה לחשבונות הבנק שלהם במכשירים ציבוריים או ברשתות Wi-Fi לא בטוחות. בשלב זה, פושעים יכולים לגנוב מידע ולבצע עסקאות מבלי שבעל החשבון ידע.

הערות בעת שמירה מקוונת

לדברי מומחים, לפני הפקדת כסף, יש לבדוק היטב את מצב הבנק, לשמור על אבטחת החשבון ולקרוא היטב את תנאי הריבית. קצת רשלנות יכולה לגרום לכסף שנצבר במשך שנים רבות להיעלם כהרף עין.

כדי להיות בטוחים ב-100%, במקום להפקיד כסף באינטרנט, משתמשים יכולים להפקיד חסכונות בדלפק ולשמור את הספר הפיזי. כי ברגע שיש להם את ספר החיסכון המודפס ביד, אם הם מאבדים בטעות את חסכונותיהם, האשמה היא כולה של הבנק, כך שלקוחות יכולים לבקש מהבנק החזר כספי.

אם אתם מפקידים חסכונות באינטרנט, תוכלו לבקש מהבנק לאשר שאתם לא מאפשרים סליקה מקוונת. בקשו מהבנק להקפיא את החשבון ולפתוח אותו רק כאשר בעל החשבון יגיע ישירות למשרד העסקאות כדי לבקש זאת.

בנוסף, ניתן להפקיד חסכונות בבעלות משותפת בדלפק. כאשר יש צורך לסגור או למשוך חלק מהחסכונות, נדרשת חתימה של שני האנשים ששמם רשום בפנקס החיסכון.

אם אתם רוצים להיות בטוחים יותר עם הכסף בחשבון התשלום שלכם, עליכם להירשם לאימות ביומטרי. אתם יכולים אפילו לבקש מהבנק שלכם לאשר שהחשבון שלכם מורשה להעביר רק סכום מקסימלי מסוים, שיכול להיות מתחת ל-10 מיליון דונג וייטנאמי.

דברים שכדאי לעשות מיד כשאתם מפסידים כסף

בנקים ממליצים שכאשר לקוחות מפסידים חסכונות בחשבונות חיסכון מקוונים, עליהם ליצור קשר במהירות עם הבנק לקבלת התמיכה המהירה ביותר, ולספק ראיות המוכיחות כי הם הונו על ידי:

שמור את המקור והדפס עותק של כל התקשורת עם הנוכל כגון הודעות SMS, הודעות ברשתות חברתיות, מיילים, מכתבים, הקלטות שיחות (אם יש); כתוב הצהרה/דו"ח בכתב על האירוע, תוך פירוט ציר הזמן המלא, תוכן האירוע וכל המידע שיש לך על הנוכל.

אם ישנן קבלות או מסמכי עסקה, על הלקוחות לשמור גם את המקור ולהדפיס עותק ולשלוח לבנק.

בנוסף, לקוחות יכולים לבקש להדפיס דוחות עסקאות כדי להוכיח אובדן נכסים.

עליך ליצור קשר עם הבנק באמצעות הקו החם או מרכז שירות הלקוחות בהקדם האפשרי מרגע הגילוי, תוך 30 יום ממועד האירוע.

לאחר קבלת המידע, הבנק ימשיך לבדוק ולאחזר מידע אודות העסקה ההונאה. בשלב זה, על הלקוח לספק ראיות ומסמכים נוספים שהבנק דורש לצורך החקירה, כגון עותק של דו"ח משטרתי, דו"ח מקרה וכו'.

לאחר 30 יום, אם עדיין אין תוצאה, על הלקוחות ליצור קשר עם קו החם של הבנק או עם מרכז שירות הלקוחות כדי לברר לגבי תהליך הטיפול בתלונות. בדרך כלל, בנקים ינסו לפתור את הבעיה תוך 60 יום, עד 90 יום, כפי שנקבע בסעיף 512 לחוק סדר הדין האזרחי משנת 2015.

כדי להבטיח שתהליך הטיפול בתלונה יעבור בצורה חלקה ומהירה, לקוחות יכולים להזמין עורך דין יועץ שיעקוב אחר התיק, ייעוץ לגבי פתרונות אופטימליים, סיוע ללקוחות באחסון מסמכים/רשומות וכן לתקשר עם הבנק בשמכם.

בנוסף לבנק, לקוחות צריכים גם לדווח על האירוע למשטרה כדי שהרשויות יוכלו להכין במהירות תיק ולטפל בו.

[מודעה_2]

מקור: https://vietnamnet.vn/nhung-rui-ro-khi-gui-tiet-kiem-online-can-biet-de-tranh-2381022.html

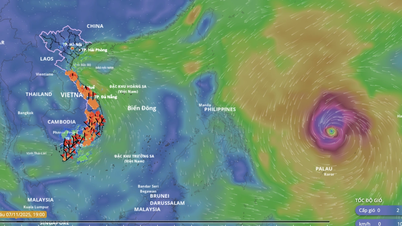

![[תמונה] דא נאנג: מאות אנשים משתפים פעולה כדי לנקות נתיב תיירותי חיוני לאחר סופה מספר 13](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

תגובה (0)