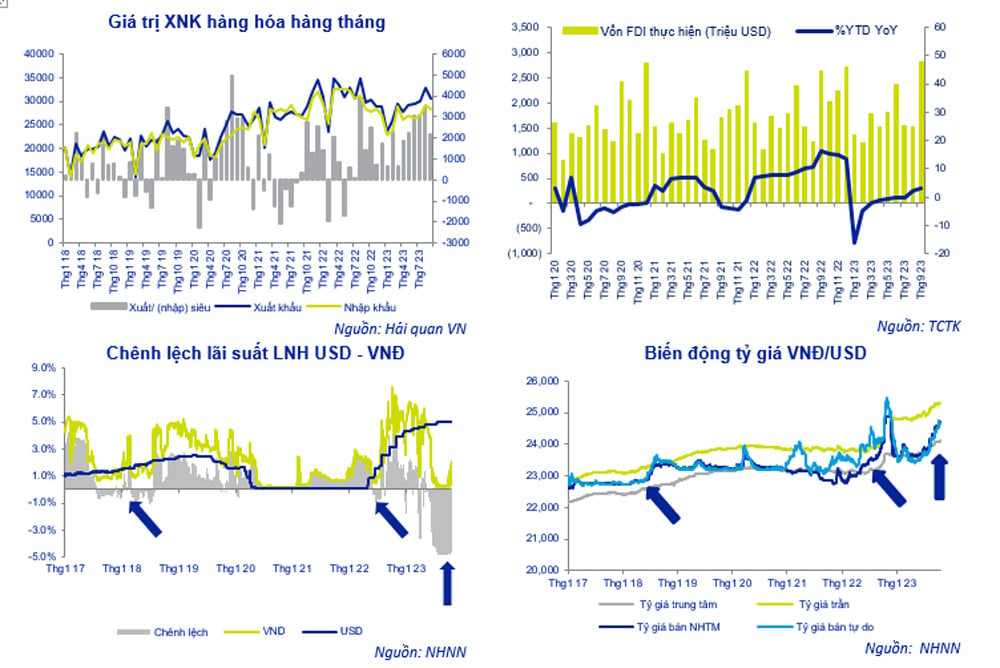

विनिमय दर पर लगातार ऊपर की ओर दबाव बना हुआ है।

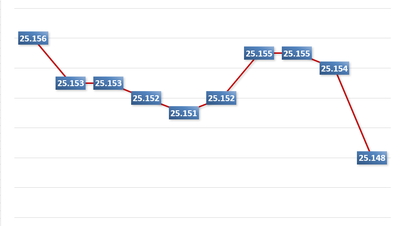

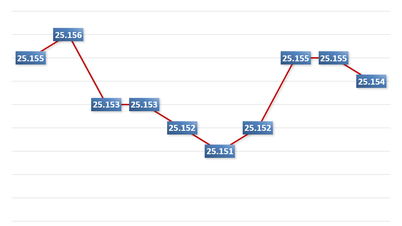

हाल के कारोबारी सत्रों में, USD/VND विनिमय दर पर ऊपर की ओर दबाव बना हुआ है, हालांकि अस्थिरता में कमी आई है।

20 अक्टूबर को 24,110 VND/USD के ऐतिहासिक शिखर पर पहुंचने के बाद, वियतनाम स्टेट बैंक (SBV) ने 25 अक्टूबर के ट्रेडिंग सत्र में केंद्रीय विनिमय दर को घटाकर 24,087 VND/USD कर दिया। वर्तमान में लागू +/- 5% मार्जिन के साथ, बैंकों द्वारा व्यापार करने की अनुमत अधिकतम विनिमय दर 25,291 VND/USD है।

अधिकांश बैंक वर्तमान में अमेरिकी डॉलर का विक्रय मूल्य 24,730-24,760 वीएनडी/यूएसडी बता रहे हैं, जो उच्चतम स्तर से कम है और 25 अक्टूबर, 2022 को दर्ज किए गए ऐतिहासिक उच्चतम स्तर 24,888 वीएनडी/यूएसडी से भी कम है। फिर भी, यह इस वर्ष की शुरुआत से अब तक का उच्चतम स्तर है। वैश्विक अस्थिरता के बीच अंतरराष्ट्रीय बाजार में अमेरिकी डॉलर की मजबूती के कारण वीएनडी पर दबाव बना हुआ है।

25 अक्टूबर को, वियतकोमबैंक ने विनिमय दर 24,300 - 24,730 वीएनडी/यूएसडी (खरीद-बिक्री) दर्ज की। पिछले सप्ताह के दौरान, बैंक में यूएसडी की कीमत में खरीद और बिक्री दोनों दरों में 85 वीएनडी की वृद्धि हुई।

सितंबर के अंत की तुलना में, वियतकोमबैंक में USD/VND विनिमय दर में 1.1% की वृद्धि हुई है, जिससे मौद्रिक नीति के साथ-साथ मुद्रास्फीति से निपटने के लिए स्टेट बैंक ऑफ वियतनाम के प्रयासों और तीव्र आर्थिक विकास को प्रोत्साहित करने के लिए सरकार के समाधानों पर दबाव पड़ रहा है।

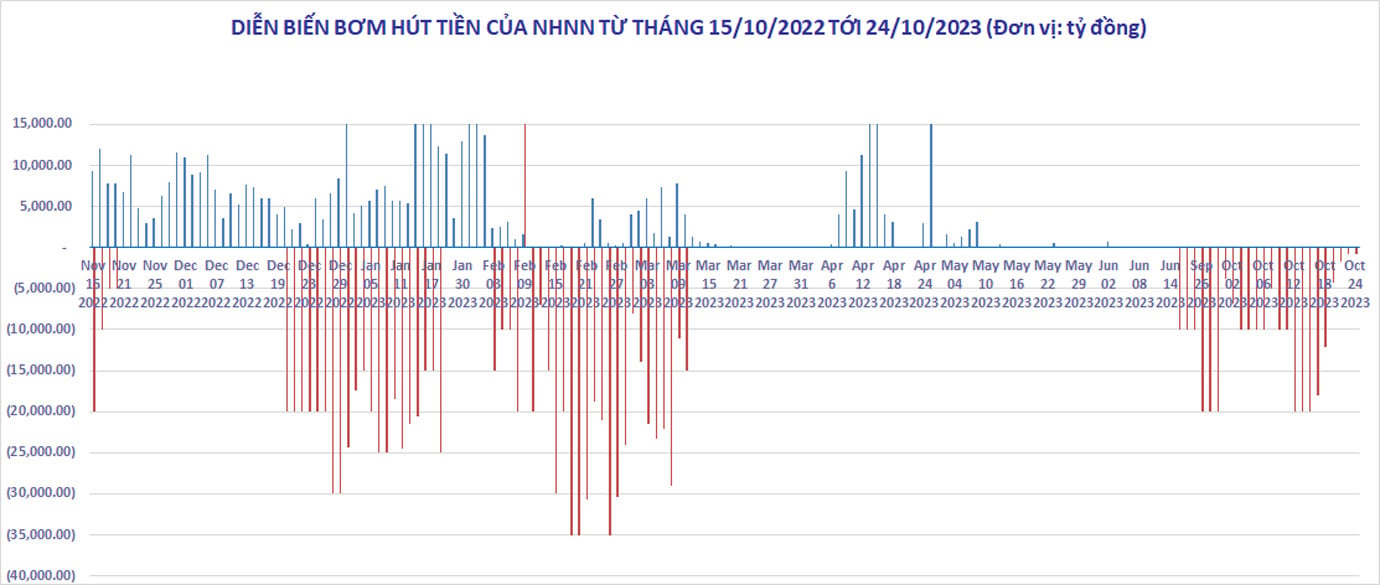

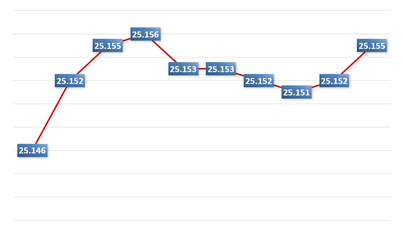

पिछले एक महीने में वियतनाम के स्टेट बैंक द्वारा 28-दिवसीय ट्रेजरी बिल जारी करके अंतरबैंक बाजार की तरलता में हस्तक्षेप करने के बावजूद, USD/VND विनिमय दर में वृद्धि जारी है।

कुल मिलाकर, 21 सितंबर से 24 अक्टूबर तक, वियतनाम स्टेट बैंक (एसबीवी) ने 263,000 बिलियन वीएनडी से अधिक की निकासी की, जबकि लगभग 30,000 बिलियन वीएनडी मूल्य के ट्रेजरी बिल परिपक्व हो गए। कुल शुद्ध निकासी 233,000 बिलियन वीएनडी रही।

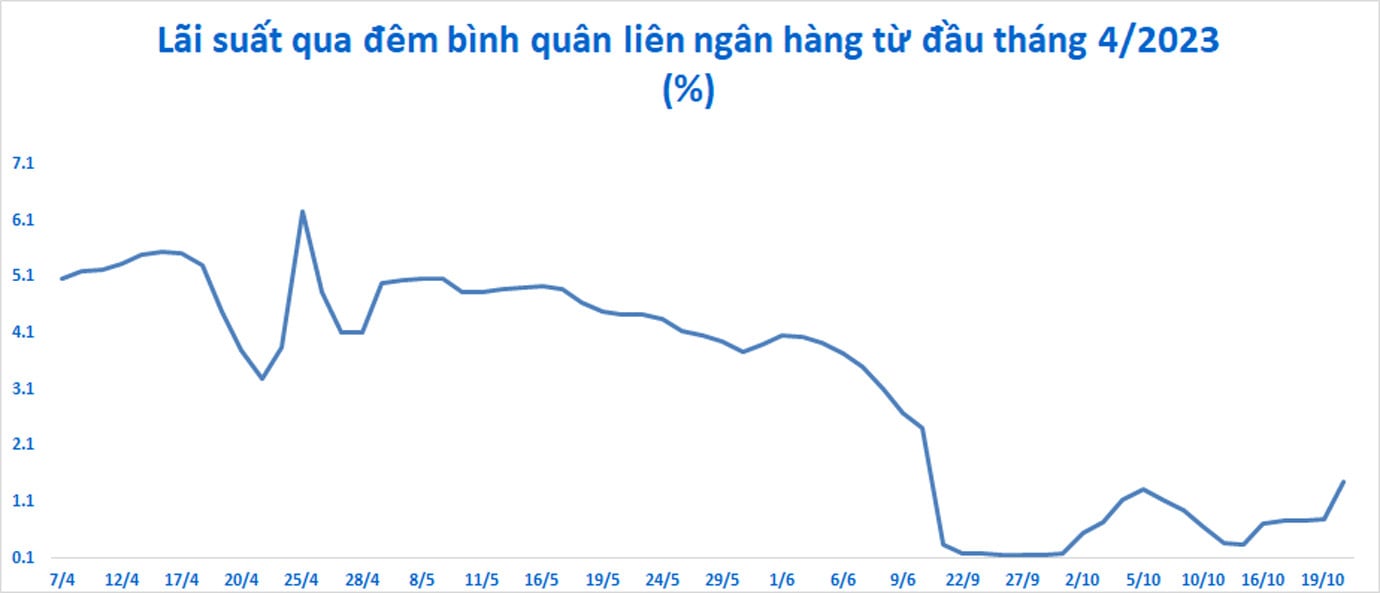

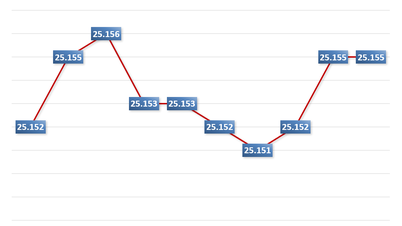

हालांकि बैंकिंग प्रणाली में USD/VND विनिमय दर में वृद्धि जारी है, लेकिन VND पर दबाव कम हुआ है। अंतरबैंक बाजार में ब्याज दरें एक बार फिर बढ़ी हैं, जो 13 अक्टूबर को रिकॉर्ड निचले स्तर 0.35%/वर्ष से बढ़कर 20 अक्टूबर को 1.47%/वर्ष हो गई हैं।

तीन महीने की ब्याज दर भी बढ़कर 3.5% प्रति वर्ष हो गई, जो प्राथमिक बाजार में जमा पर लगने वाली बाजार दर के करीब पहुंच रही है। इसके परिणामस्वरूप, वियतनाम डॉलर और अमेरिकी डॉलर में जमा पर ब्याज दर का अंतर काफी कम हो गया।

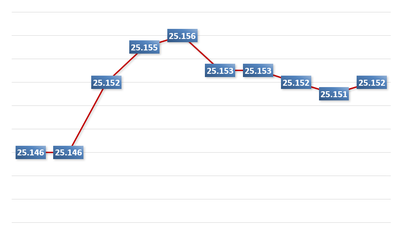

एसीबी सिक्योरिटीज के अनुसार, अमेरिकी डॉलर की विनिमय दर में हालिया वृद्धि मुख्य रूप से मई 2023 से अमेरिकी डॉलर और वीएनडी के बीच लंबे समय तक चले ब्याज दर के अंतर और डीएक्सवाई सूचकांक की मजबूती के कारण है - जो 6 प्रमुख विश्व मुद्राओं की एक टोकरी के मुकाबले अमेरिकी डॉलर के उतार-चढ़ाव को मापता है।

धीमी ऋण वृद्धि और अंतरबैंक बाजार में प्रचुर तरलता के बीच, इस बाजार में VND जमा पर ब्याज दरें रिकॉर्ड निचले स्तर पर पहुंच गई हैं। अंतरबैंक बाजार में USD और VND जमा के बीच ब्याज दर का अंतर लंबे समय से 3.0-3.5% पर बना हुआ है, जो USD के पक्ष में है। परिणामस्वरूप, संपूर्ण बैंकिंग प्रणाली USD की शुद्ध खरीद की स्थिति बनाए रखने के लिए प्रेरित हुई है, जिससे USD/VND विनिमय दर में वृद्धि हुई है।

इसी बीच, डीएक्सवाई सूचकांक में भी तेजी से वृद्धि हुई है, जो जुलाई के मध्य में 99 अंकों से बढ़कर वर्तमान में 106.35 अंकों के स्तर पर पहुंच गया है।

10 वर्षीय अमेरिकी ट्रेजरी बॉन्ड पर यील्ड में भारी उछाल आया और 23 अक्टूबर को यह 16 वर्षों के उच्चतम स्तर पर पहुंच गया, जो प्रति वर्ष 5% से अधिक था। यह घटनाक्रम बाजार की इस उम्मीद को दर्शाता है कि फेडरल रिजर्व उच्च ब्याज दरों को बनाए रखेगा और सरकार बढ़ते घाटे से निपटने के लिए बॉन्ड बेचना जारी रखेगी।

एक नया संतुलन बिंदु स्थापित करें।

जैसा कि देखा जा सकता है, वियतनाम के स्टेट बैंक द्वारा प्रचलन से मुद्रा वापस लेने के सक्रिय कदम के बाद, विदेशी मुद्रा बाजार अपेक्षाकृत स्थिर हो गया है। हालांकि USD/VND विनिमय दर में मामूली वृद्धि जारी है, लेकिन घरेलू मुद्रा पर दबाव अब उतना महत्वपूर्ण नहीं है।

अंतरबैंक बाजार में अतिरिक्त वीएनडी तरलता को अवशोषित करने के लिए एक महीने से अधिक समय तक 28-दिवसीय ट्रेजरी बिल जारी करने के बाद, वीएनडी ब्याज दरें प्राथमिक बाजार में 1-3 महीने की जमा ब्याज दरों के करीब पहुंचने लगी हैं।

हालांकि, अगर यह ब्याज दर और बढ़ती है और कुछ समय तक इसी स्तर पर बनी रहती है, तो इससे बैंकों को जमा ब्याज दरों में फिर से वृद्धि करने का प्रोत्साहन मिल सकता है, जिससे प्रणाली पर एक चेन रिएक्शन शुरू हो सकता है। इस बीच, विनिमय दर में हाल ही में तेजी से वृद्धि हुई है (+1.12%) और यह 2022 के अपने उच्चतम स्तर 24,888 से ज्यादा दूर नहीं है।

एसीबी सिक्योरिटीज (एसीबीएस) के अनुसार, आने वाले दिनों में ब्याज दरों या विनिमय दरों में किसी भी प्रकार का उतार-चढ़ाव वियतनाम के स्टेट बैंक को स्थिरता और संतुलन प्राप्त करने के लिए अतिरिक्त नीतियां लागू करने के लिए प्रेरित कर सकता है।

फिर भी, यह प्रतिभूति फर्म मानती है कि वियतनाम के स्टेट बैंक के पास विनिमय दर और ब्याज दरों की स्थिरता बनाए रखने के लिए पर्याप्त साधन मौजूद हैं। इनमें आयात और निर्यात गतिविधियों, प्रत्यक्ष विदेशी निवेश (एफडीआई), अप्रत्यक्ष विदेशी निवेश (एफआईआई) और प्रेषण से प्राप्त विदेशी मुद्रा की अपेक्षाकृत प्रचुर आपूर्ति शामिल है। साथ ही, विदेशी ऋण चुकाने का दबाव भी नाटकीय रूप से नहीं बढ़ा है।

विशेष रूप से, सामान्य सांख्यिकी कार्यालय की रिपोर्ट के अनुसार, 2023 के पहले नौ महीनों में, आयात और निर्यात गतिविधियों में 21.6 बिलियन डॉलर का अधिशेष रहा; सेवाओं में 6.7 बिलियन डॉलर का घाटा रहा; वितरित प्रत्यक्ष विदेशी निवेश (एफडीआई) पूंजी 15.9 बिलियन डॉलर थी; और प्रेषण 9-10 बिलियन डॉलर रहा।

ACBS के अनुसार, बाजार एक नए संतुलन बिंदु पर है, हालांकि यह अभी भी काफी नाजुक बना हुआ है।

एग्रीसेको सिक्योरिटीज का मानना है कि आने वाले समय में विनिमय दर पर ऊपर की ओर दबाव पड़ेगा क्योंकि फेड ने नवंबर में ब्याज दरों में वृद्धि का अनुमान लगाया है जबकि वियतनाम कम ब्याज दरों को बनाए रखता है।

वीसीबीएस सिक्योरिटीज का अनुमान है कि अमेरिकी डॉलर की मजबूती कम से कम नवंबर तक उच्च बनी रहेगी और विनिमय दर पर दबाव जारी रहेगा।

एग्रीसेको के अनुसार, वियतनाम के स्टेट बैंक को विनिमय दर को विनियमित करने के लिए अतिरिक्त उपायों का उपयोग करना पड़ सकता है।

अल्पावधि में, एसीबीएस का मानना है कि वियतनाम स्टेट बैंक (एसबीवी) दो समाधान लागू कर सकता है। इनमें से एक है ट्रेजरी बिलों को परिपक्व होने देना और अंतरबैंक बाजार में धन का प्रवाह बढ़ाना, जिससे तरलता और ब्याज दरें कम हो सकें। हालांकि, अंतिम लक्ष्य अंतरबैंक ब्याज दरों को उच्च बनाए रखना है, जो प्राथमिक बाजार में 1-3 महीने की परिपक्वता अवधि के लिए जमा दरों के करीब हों, और प्राथमिक बाजार में ब्याज दरों में वृद्धि की होड़ को रोकना है।

यदि ट्रेजरी बिलों के माध्यम से तरलता प्रबंधन उपकरण अप्रभावी साबित होते हैं, विनिमय दर में तेजी से वृद्धि जारी रहती है, और ब्याज दरें उच्च बनी रहती हैं, तो वियतनाम का स्टेट बैंक 3-6 महीने की परिपक्वता अवधि वाले यूएसडी फॉरवर्ड अनुबंधों को बेचने और बैंकों को इच्छानुसार उन्हें रद्द करने की अनुमति देने के विकल्प पर विचार कर सकता है।

उपरोक्त समाधानों को लचीले ढंग से संयोजित किया जा सकता है और यह प्रणाली की ऋण वृद्धि दर के साथ-साथ चौथी तिमाही में अमेरिकी डॉलर की आपूर्ति और मांग पर काफी हद तक निर्भर करेगा। यदि वर्ष की अंतिम तिमाही में ऋण वृद्धि में तेजी आती है, तो ACBS का मानना है कि वियतनाम का स्टेट बैंक खुले बाजार चैनल के माध्यम से तरलता बढ़ाने पर भी विचार कर सकता है।

[विज्ञापन_2]

स्रोत

![[फोटो] प्रधानमंत्री फाम मिन्ह चिन्ह रूस की रोसाटॉम कॉर्पोरेशन के सीईओ से फोन पर बात कर रहे हैं।](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

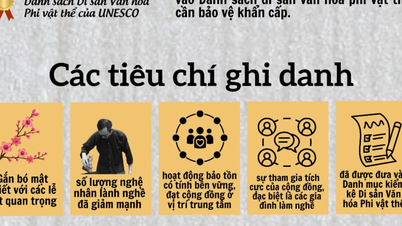

![[इन्फोग्राफिक] 11-17 दिसंबर तक कर योग्य मूल्य निर्धारित करने के लिए विनिमय दरें](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765413245543_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-11-1712-20251211021920.jpeg)

टिप्पणी (0)