|

| Menurut banyak ahli, saat ini cukup menguntungkan untuk menerbitkan obligasi USD. |

Sulit untuk menyasar pasar domestik.

Pada pertemuan Komite Pengarah untuk merestrukturisasi lembaga kredit dan menangani kredit macet, yang diadakan pada awal Agustus, Wakil Perdana Menteri Ho Duc Phoc mengarahkan Bank Negara untuk meneliti dan memberi saran tentang solusi penerbitan obligasi dalam USD.

Bapak Tran Ngoc Bau, CEO WiGroup (perusahaan penyedia data ekonomi dan keuangan), mengatakan bahwa kebijakan di atas merupakan upaya untuk menemukan solusi guna memobilisasi USD dari masyarakat sekaligus membatasi dampak negatif terhadap nilai tukar. Jika berhasil memobilisasi obligasi valuta asing dari masyarakat, jika USD dibutuhkan untuk membayar utang luar negeri, sumber ini tidak akan terlalu membebani sistem perbankan maupun pasar valuta asing.

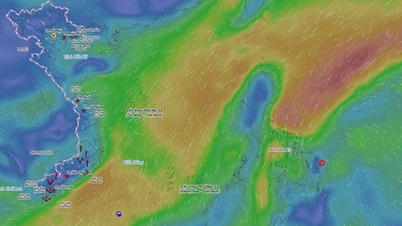

Pada paruh pertama tahun ini, Kas Negara menerima 11 penawaran pembelian valuta asing dari bank-bank komersial, dengan total nilai sekitar 1,9 miliar dolar AS. Hal ini menjadi salah satu penyebab tekanan pada nilai tukar, yang menyebabkan VND terus terdepresiasi terhadap dolar AS, meskipun Indeks Dolar AS di pasar dunia mengalami penurunan tajam.

Sejauh ini, Bank Negara belum memiliki informasi lebih lanjut tentang penerbitan obligasi USD, tetapi para ahli memiliki pendapat yang sangat berbeda tentang masalah ini.

Berbicara kepada wartawan dari Surat Kabar Dau Tu, seorang pakar ekonomi mengatakan bahwa menerbitkan obligasi dalam USD, jika ditujukan untuk pasar domestik, akan sangat sulit, karena alasan berikut:

Pertama, jumlah mata uang asing di masyarakat mungkin tidak banyak, karena akhir-akhir ini, akibat kebijakan bunga deposito USD 0%, banyak orang yang menukarkan USD ke VND.

Kedua, berdasarkan ketentuan yang berlaku, perorangan tidak diperbolehkan membeli Surat Utang Negara (SUN) secara tunai, sedangkan lembaga perkreditan yang menjadi pembeli utama SUN saat ini, juga sulit ikut serta membeli SUN dalam mata uang USD, karena perbankan sendiri juga sedang kekurangan devisa asing, belum lagi jangka waktu penerbitan SUN yang seringkali sangat panjang.

Ketiga, terkait suku bunga, jika obligasi domestik USD diterbitkan dengan suku bunga rendah, maka tidak akan berhasil, tetapi jika diterbitkan dengan suku bunga tinggi, maka akan menyebabkan dolarisasi meningkat lagi, sehingga memberi tekanan pada nilai tukar.

Menurut pakar ini, penerbitan obligasi dalam USD akan lebih layak jika diterapkan kepada investor internasional. Namun, suku bunga untuk memobilisasi obligasi USD di dunia saat ini tidaklah murah.

Menggunakan modal yang dapat dialamatkan untuk mengoptimalkan opsi penggalangan modal internasional

Para pakar ekonomi mengemukakan, permintaan Vietnam terhadap modal investasi infrastruktur pada periode mendatang sangat besar. Oleh karena itu, menerbitkan obligasi konstruksi dalam mata uang VND atau mata uang asing merupakan hal yang wajar, membantu Negara memiliki lebih banyak sumber daya untuk mengimbangi defisit anggaran, tanpa memengaruhi suku bunga di pasar, dan menargetkan investor internasional akan lebih layak daripada investor domestik.

Di masa lalu, Vietnam memiliki 3 putaran penerbitan obligasi USD (putaran 1 pada tahun 2005-2006; putaran 2 pada tahun 2010 dan putaran 3 pada tahun 2014).

Bapak Tran Ngoc Bau, CEO WiGroup, mengatakan bahwa riset penerbitan obligasi dalam USD dapat diterapkan baik kepada investor domestik maupun internasional. Kedua bentuk tersebut membantu mengurangi tekanan nilai tukar selama periode ketika Vietnam membutuhkan USD dalam jangka pendek.

Bapak Tran Ngoc Bau, CEO WiGroup, mengatakan bahwa riset penerbitan obligasi dalam USD dapat diterapkan baik kepada investor domestik maupun internasional. Kedua bentuk tersebut membantu mengurangi tekanan nilai tukar selama periode ketika Vietnam membutuhkan USD dalam jangka pendek.

Menurut Bapak Nguyen Minh Tuan, Direktur Jenderal AFA Capital, saat ini merupakan waktu yang cukup menguntungkan untuk menerbitkan obligasi USD. Hal ini dikarenakan rasio utang luar negeri Pemerintah yang cukup rendah dan terkendali, sehingga Vietnam masih memiliki ruang yang luas untuk meminjam utang luar negeri. Selain itu, peringkat kredit nasional Vietnam telah membaik secara signifikan (lembaga-lembaga terkemuka dunia seperti Fitch Ratings, S&P, dan Moody's telah meningkatkan peringkat kreditnya), sehingga Vietnam memiliki peluang untuk memobilisasi modal internasional dengan biaya yang lebih rendah. Selain itu, suku bunga USD di pasar internasional cenderung menurun (The Fed kemungkinan akan terus menurunkan suku bunga pada September mendatang).

Dari analisis di atas, Bapak Nguyen Minh Tuan berkomentar bahwa penerbitan obligasi USD tidak hanya menambah modal bagi perekonomian, mengurangi tekanan pada suku bunga, tetapi juga membantu meningkatkan cadangan devisa nasional.

Namun, para ahli juga memperingatkan banyak tantangan dalam penerbitan obligasi USD. Dalam konteks tekanan nilai tukar saat ini, meminjam lebih banyak dalam USD akan memberikan tekanan lebih besar pada nilai tukar. Meskipun peringkat kredit nasional Vietnam telah membaik, peringkat tersebut masih berada dalam kelompok yang direkomendasikan untuk spekulasi daripada investasi, sehingga Vietnam masih harus membayar suku bunga yang cukup tinggi ketika memobilisasi obligasi USD. Menurut perkiraan para ahli, mengacu pada suku bunga obligasi USD 10 tahun AS saat ini ditambah margin risiko Vietnam, Vietnam kemungkinan harus memobilisasi obligasi USD dengan suku bunga 6-7% per tahun (tidak memperhitungkan depresiasi VND).

Oleh karena itu, meskipun mendukung opsi penerbitan obligasi USD untuk menambah sumber daya bagi perekonomian dalam konteks kebutuhan investasi yang besar, para ahli menyarankan agar Pemerintah perlu mendefinisikan dengan jelas tujuan pemanggilan modal agar dapat memiliki rencana pemanggilan modal yang efektif.

Bapak Phan Le Thanh Long, Ketua pendiri AFA Capital, mengatakan bahwa jika modal dimobilisasi untuk proyek pembangunan berkelanjutan dan proyek hijau, adalah mungkin untuk mencapai suku bunga yang lebih baik dan jangka waktu yang lebih panjang.

Selain itu, para ahli juga merekomendasikan agar Pemerintah memperkuat komunikasi untuk membantu dunia melihat Vietnam dengan pertumbuhan yang stabil, dengan perangkat untuk menstabilkan nilai tukar, suku bunga, utang publik, dan risiko nasional pada tingkat menengah hingga rendah. Pada saat yang sama, perhatian juga perlu diberikan untuk meningkatkan peringkat kredit nasional, karena faktor ini berkaitan langsung dengan suku bunga pinjaman Pemerintah.

Sumber: https://baodautu.vn/phat-hanh-trai-phieu-bang-usd-huy-dong-ngoai-te-trong-dan-hay-nham-vao-nha-dau-tu-ngoai-d364162.html

Komentar (0)