銀行システムは不良債権の急増により資産の質に関する困難に直面しており、債務再編に関する通達第2号は12月31日に失効する。

資産の質は低下しています。

2024年第3四半期末現在、信用機関全体の不良債権は252兆ドン(前年同期比20.7%増、年初比30.3%増)となった。

不良債権が減少の兆しを見せないのは、 経済と不動産市場が回復過程において依然として多くの困難に直面しているためです。融資は短期間で実行され、特に不動産事業部門は本質的に高い不良債権リスクを抱えています。

一方、小規模の民間銀行は顧客選択において優位性があまりないため、他のグループに比べて財務力が弱く、回収率も遅い顧客層で構成されることが多い。

銀行の第3四半期報告書によると、カテゴリー2と4の融資は前四半期に比べて減少したが、カテゴリー3と5はともに8兆ドン増加した(前四半期に比べて6.4%増)。

年初と比較すると、カテゴリー2から4の負債はすべて増加しており、特にカテゴリー5の負債はそれぞれ0.8%、41.7%、6.9%、40.4%増加した。

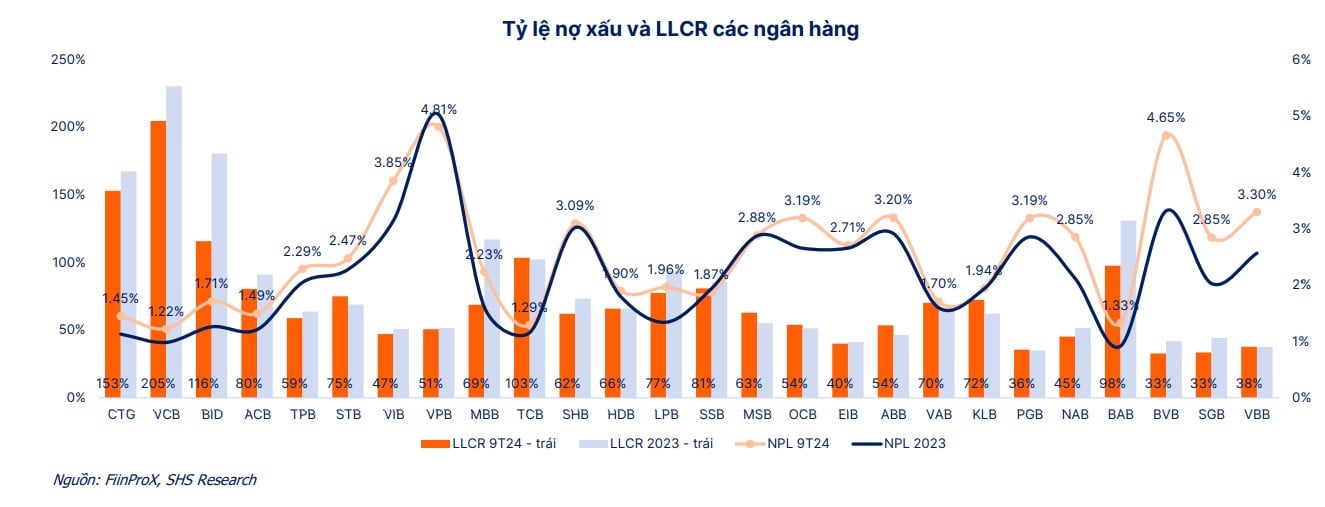

サイゴン・ハノイ証券会社(SHS)によると、不良債権比率の増加と貸倒引当金比率(LLCR)の減少は、システム全体の資産の質の低下を示している。

不良債権カバー率は2024年第3四半期に83%となり、2022年第3四半期のピーク(143.2%)からは大きく離れました。

SHSは、銀行が通常、引当金を活用して不良債権を帳消しにすることに注力するため、不良債権比率とLLCRは年末に向けてさらにプラスに転じると予測している。

ベトコムバンク証券会社(VCBS)の最近の報告書によると、今年上半期の銀行セクター全体のバッファーの縮小により、特に高リスクの顧客基盤を持ち、債務再編率と総未払いローンの比率が高い銀行では、将来の不良債権処理能力が制限されているという。

多様化した顧客基盤、強力な準備金バッファー、総信用ポートフォリオにおける不動産ローンと社債ローンの割合が適度である銀行は、信用コストをよりうまく管理できるだろう。

VCBSは「信用リスク引当金費用/融資残高は2022年初頭から平均レベルにとどまっているが、引当バッファーが薄いため、特に資産の質が低い銀行では、その後の四半期に引当金を組む圧力が高まっている」と分析した。

さらに、不良債権比率の高さは民間銀行部門、特に一部の個人向け融資銀行に集中しています。

国有銀行の中で、BIDVは年初と比べて不良債権比率が急上昇した(1.26%から1.71%)。

VPB、SHB、MSB、BVB、ABB、PGB などの銀行では、9 か月後に不良債権比率が 3% を超えています。

不良債権カバー率に関しては、非国有銀行の中ではテクコムバンクのみが100%を超える引当金を積み立てており、中小銀行の不良債権カバー率は40~70%と低い引当金バッファーとなっている。

通達02の失効が債務再編に与える影響

一方、債務再編に関する通達02号は2024年12月31日に失効します。現在、ベトナム国家銀行(SBV)からは、通達02号の適用が予定通り延長または中止されるかどうかに関する情報はありません。

2024年第2四半期末現在、通達02号に基づく条件変更融資は230兆ドンに達し、年初比25.6%増加しました。規定により、銀行は通達02号に基づく条件変更融資に対し、融資の分類に応じて引当金を積み立てなければなりません。現行の融資分類との差額は毎年50%ずつ積み立てられ、2024年末までに100%に達します。

SHSによると、ベトナム国家銀行が通達02を延長しない決定をしたことで不良債権の規模は拡大し、不良債権カバー率が低下する可能性があるが、銀行の引当金には影響しないという。

通達02の失効は各銀行に異なる影響を与えるでしょう。BIDV、Vietcombank、VietinBank、Techcombank、ACBなど、資産の質が良好な銀行は、十分な準備金と良好な財務状況を有しているため、影響は比較的小さいでしょう。

不良債権(NPL)の割合が高く、NPLカバー率が低い銀行は、より深刻な影響を受けると予測されます。

しかしながら、VCBSは、景気回復に伴い不良債権も沈静化しつつあること、台風八木号の影響で発生した不良債権は現時点ではそれほど大きくないが、評価にはさらに時間が必要であることなどを考慮すれば、2024年後半の不良債権圧力はそれほど大きくならないだろうと考えている。

ベトナム国家銀行の9月20日時点の暫定統計によると、影響を受けた省・市における未払い融資残高は推定116兆ドンに上ると推定されています。ベトナム国家銀行は商業銀行に対し、返済の一時停止、延期・延長、支払期限が迫っている、または迫っている融資の金利引き下げなど、柔軟な債権回収に関する指示を出しており、影響を受けた融資総額に占める不良債権の割合は低い水準にとどまり、翌年に反映される見込みです。

不良債権の状況も銀行によって異なります。資産の質が良い銀行は、不良債権と条件変更債権の残高が中程度となるでしょう。一方、法人向け融資(社債を含む)の割合が高く、不良債権比率が低い銀行は、2024年から2025年にかけて不良債権リスクが高まり、引当金計上の圧力が高まる可能性があります。

[広告2]

出典: https://vietnamnet.vn/nhieu-ngan-hang-chiu-ap-luc-no-xau-tang-nhanh-2352250.html

コメント (0)