ທະນາຄານກໍາລັງວຸ້ນວາຍກັບເງິນກູ້ອະສັງຫາລິມະສັບ

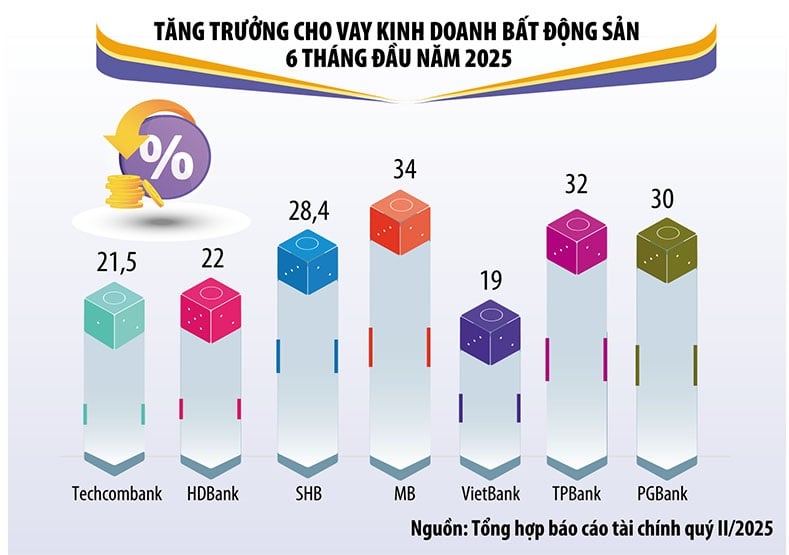

ອັດຕາການປ່ອຍກູ້ອະສັງຫາລິມະຊັບຂອງທະນາຄານຈໍານວນຫຼາຍໃນເຄິ່ງທໍາອິດຂອງປີນີ້ໄດ້ເພີ່ມຂຶ້ນຢ່າງວ່ອງໄວ. ໂດຍສະເພາະ, ອັດຕາການເຕີບໂຕສິນເຊື່ອຂອງທະນາຄານຈໍານວນຫຼາຍແມ່ນສູງເຖິງ 20-30%, 3 ເທົ່າຂອງອັດຕາການເຕີບໂຕຂອງສິນເຊື່ອທົ່ວໄປຂອງລະບົບທັງຫມົດ.

ບົດລາຍງານທາງດ້ານການເງິນສໍາລັບໄຕມາດທີ່ສອງຂອງປີ 2025 ສະແດງໃຫ້ເຫັນວ່າໃນເຄິ່ງທໍາອິດຂອງປີນີ້, ອະສັງຫາລິມະສັບໄດ້ປະກອບສ່ວນສໍາຄັນຕໍ່ການເຕີບໂຕຂອງສິນເຊື່ອຂອງທະນາຄານຈໍານວນຫຼາຍ.

|

ຕົວຢ່າງ, ຢູ່ Techcombank , ໃນ 6 ເດືອນທໍາອິດຂອງປີນີ້, ສິນເຊື່ອທຸລະກິດອະສັງຫາລິມະສັບ (ລວມທັງສິນເຊື່ອແລະພັນທະບັດ) ກວມເອົາ 59% ຂອງສິນເຊື່ອທີ່ຍັງຄ້າງຄາທັງຫມົດ. ລວມທັງລູກຄ້າສ່ວນບຸກຄົນ, ອັດຕາສ່ວນຂອງເງິນກູ້ອະສັງຫາລິມະສັບທີ່ Techcombank ບັນລຸຫຼາຍກ່ວາ 64% ຂອງຍອດເງິນກູ້ທີ່ຍັງຄ້າງຄາຂອງທະນາຄານທັງຫມົດ. ການເຕີບໂຕທາງດ້ານສິນເຊື່ອທຸລະກິດອະສັງຫາລິມະສັບລວມຂອງ Techcombank (ສິນເຊື່ອເທົ່ານັ້ນ) ບັນລຸ 21.5% ເມື່ອທຽບກັບທ້າຍປີ 2024 (ເກືອບສອງເທົ່າຂອງການເຕີບໂຕຂອງສິນເຊື່ອຂອງທະນາຄານແມ່ນ 11.6%).

ໃນຫຼາຍທະນາຄານການຄ້າອື່ນໆ, ເງິນກູ້ຢືມທຸລະກິດອະສັງຫາລິມະສັບໃນເຄິ່ງທໍາອິດຂອງປີຍັງບັນທຶກການເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ. ສະເພາະຢູ່ HDBank, ຍອດສິນເຊື່ອທຸລະກິດອະສັງຫາລິມະຊັບບັນລຸໄດ້ 83.125 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 22% ເມື່ອທຽບໃສ່ຕົ້ນປີ ແລະ ກວມເອົາ 16,4%. ທີ່SHB , ເງິນກູ້ອະສັງຫາລິມະຊັບທີ່ຍັງຄ້າງຄາບັນລຸໄດ້ 163.754 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນເກືອບ 28,4% ເມື່ອທຽບໃສ່ຕົ້ນປີ, ກວມເອົາ 27,5%, ແທນທີ່ 24,5% ໃນທ້າຍປີ 2024. ຢູ່ MB, ສິນເຊື່ອທຸລະກິດອະສັງຫາລິມະຊັບບັນລຸ 85,834 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນເກືອບ 34% ເມື່ອທຽບໃສ່ຕົ້ນປີ ແລະ 2%. 8,26% ໃນທ້າຍປີທີ່ຜ່ານມາ).

ຍອດສິນເຊື່ອທຸລະກິດອະສັງຫາລິມະຊັບ ມາຮອດທ້າຍເດືອນມິຖຸນາ 2025 ທີ່ TPBank ເພີ່ມຂຶ້ນ 32%, PGBank ເພີ່ມຂຶ້ນ 30%, ຢູ່ VietBank ເພີ່ມຂຶ້ນ 19%, ຢູ່ TPBank ເພີ່ມຂຶ້ນ 15%...

ມາຮອດວັນທີ 30 ມິຖຸນາ 2025, ສິນເຊື່ອອະສັງຫາລິມະຊັບທີ່ຍັງຄ້າງຄາຢູ່ປະມານ 3,18 ລ້ານດົ່ງ, ເພີ່ມຂຶ້ນ 2,4 ເທົ່າເມື່ອທຽບໃສ່ທ້າຍປີ 2024 ແລະ ກວມເອົາ 18,5% ຂອງຍອດໜີ້ສິນທັງໝົດຂອງລະບົບທັງໝົດ.

ມັນບໍ່ຍາກທີ່ຈະອະທິບາຍວ່າເປັນຫຍັງທະນາຄານຈຶ່ງຮີບຮ້ອນໃຫ້ກູ້ຢືມກັບອະສັງຫາລິມະສັບ. ນັກວິເຄາະຂອງ SSI Research ເຊື່ອວ່າ, ໃນສະພາບການຂອງຕະຫຼາດໂລກຍັງມີຄວາມບໍ່ແນ່ນອນກ່ຽວກັບນະໂຍບາຍພາສີ, ແຮງຂັບເຄື່ອນສໍາລັບການເຕີບໂຕຂອງສິນເຊື່ອສ່ວນໃຫຍ່ແມ່ນມາຈາກອະສັງຫາລິມະສັບແລະໂຄງສ້າງພື້ນຖານ. ນີ້ກໍ່ແມ່ນສອງຂົງເຂດທີ່ພວມໄດ້ຮັບຄວາມເອົາໃຈໃສ່ດ້ານນະໂຍບາຍເພີ່ມຂຶ້ນ, ສອດຄ່ອງກັບຄວາມມານະພະຍາຍາມຂອງລັດຖະບານເພື່ອຊຸກຍູ້ຄວາມຕ້ອງການພາຍໃນປະເທດ ແລະ ຮັກສາຈັງຫວະການເຕີບໂຕເສດຖະກິດ.

ແນວໃດກໍ່ຕາມ, ທ່ານ Tran Ngoc Bau, ຜູ້ອໍານວຍການທົ່ວໄປຂອງ WiGroup (ບໍລິສັດທີ່ຊ່ຽວຊານໃນການສະຫນອງຂໍ້ມູນເສດຖະກິດທາງດ້ານການເງິນ) ໄດ້ເຕືອນວ່າການເພີ່ມຂຶ້ນຂອງສິນເຊື່ອອະສັງຫາລິມະສັບໃນສະພາບການຜະລິດແລະການບໍລິໂພກທີ່ອ່ອນແອເຮັດໃຫ້ເກີດຄວາມສ່ຽງຕໍ່ການໄຫຼວຽນຂອງສິນເຊື່ອ "ອອກຈາກ sync".

ອະທິບາຍຈຸດສຸມໃນການປ່ອຍເງິນກູ້ອະສັງຫາລິມະຊັບ, ທ່ານ ຫງວຽນແອງຕ໋ວນ, ຜູ້ອຳນວຍການຝ່າຍທະນາຄານລາຍຍ່ອຍ Techcombank ໃຫ້ຮູ້ວ່າ: ຄວາມຕ້ອງການຂອງປະຊາຊົນໃນການເປັນເຈົ້າຂອງເຮືອນແມ່ນຫຼາຍ. ນີ້ແມ່ນຄວາມຕ້ອງການໃນໄລຍະຍາວແລະຕະຫຼອດໄປ. ຜູ້ນໍາຂອງ Techcombank ຍັງຢືນຢັນວ່າຫນີ້ສິນບໍ່ດີ (NPL) ໃນພາກສ່ວນເງິນກູ້ບ້ານຂອງ Techcombank ໄດ້ຖືກຄວບຄຸມຢ່າງແຫນ້ນຫນາ, ຮັກສາໄວ້ປະມານ 2%. ອັດຕານີ້ຖືກຄວບຄຸມຢ່າງແຫນ້ນຫນາຍ້ອນຍຸດທະສາດການເລືອກຫຼັກຊັບຄໍ້າປະກັນໃນຕອນເລີ່ມຕົ້ນ, ເຊັ່ນດຽວກັນກັບຄວາມສາມາດໃນການຄຸ້ມຄອງຫຼັກຊັບຢ່າງມີປະສິດທິຜົນ. ເງິນກູ້ຢືມມີຫຼັກຊັບຄໍ້າປະກັນ, ສະນັ້ນອັດຕາການສູນເສຍຕົວຈິງແມ່ນຕໍ່າຫຼາຍ.

ເຖິງແມ່ນວ່າທະນາຄານອ້າງວ່າຄວາມສ່ຽງແມ່ນຕໍ່າ, ແຕ່ຜູ້ຊ່ຽວຊານຍັງເຕືອນມັນ. ປະຈຸບັນ, ບ້ວງເງິນກູ້ຢືມເພື່ອສັງຄົມ (145.000 ຕື້ດົ່ງ) ໄດ້ເບີກຈ່າຍຊ້າຫຼາຍຍ້ອນຂາດເຂີນສະໜອງ. ສິນເຊື່ອອະສັງຫາລິມະສັບໄດ້ເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍເນື່ອງຈາກທະນາຄານໄດ້ຮຸກຮານໃນການໃຫ້ກູ້ຢືມແກ່ໂຄງການອະສັງຫາລິມະສັບຊັ້ນສູງ. ຖ້າສະຖານະການນີ້ຍັງສືບຕໍ່, ຄວາມບໍ່ສະຖຽນລະພາບຈະເກີດຂື້ນທັງໃນຕະຫຼາດອະສັງຫາລິມະສັບແລະທະນາຄານ.

ປີນີ້, ລັດຖະບານໄດ້ວາງຄາດໝາຍເຕີບໂຕ GDP ແຕ່ 8,3 – 8,5%. ເພື່ອບັນລຸເປົ້າໝາຍດັ່ງກ່າວ, ນັກຊ່ຽວຊານດ້ານເສດຖະກິດເຊື່ອໝັ້ນວ່າ, ວົງເງິນສິນເຊື່ອໃນຕະຫຼອດປີສາມາດເພີ່ມຂຶ້ນເຖິງ 18%, ແທນທີ່ຈະແມ່ນຄາດໝາຍ 16% ໂດຍທະນາຄານແຫ່ງລັດ ຫວຽດນາມ (SBV) ວາງອອກໃນຕົ້ນປີ.

ຫວ່າງມໍ່ໆມານີ້ (31 ກໍລະກົດ), ທະນາຄານແຫ່ງລັດ ຫວຽດນາມ ໄດ້ປະກາດເພີ່ມທະວີການເຕີບໂຕດ້ານສິນເຊື່ອຂອງບັນດາອົງການສິນເຊື່ອ. ຄຽງຂ້າງນັ້ນ, ທະນາຄານແຫ່ງລັດ ຫວຽດນາມ ຮຽກຮ້ອງບັນດາສະຖາບັນສິນເຊື່ອຊີ້ນຳການເຄື່ອນໄຫວທຶນຮອນໃຫ້ແກ່ການຜະລິດ, ດຳເນີນທຸລະກິດ, ບັນດາຂະແໜງການບຸລິມະສິດ ແລະ ການຊຸກຍູ້ການເຕີບໂຕ; ຄວບຄຸມສິນເຊື່ອໃຫ້ຂະແໜງການທີ່ມີຄວາມສ່ຽງຢ່າງເຂັ້ມງວດ, ຮັບປະກັນຄວາມປອດໄພ ແລະ ປະສິດທິຜົນ.

ຕາມບັນດານັກຊ່ຽວຊານດ້ານເສດຖະກິດແລ້ວ, ໃນປີນີ້, ການເຕີບໂຕສິນເຊື່ອ 18-20% ແມ່ນສອດຄ່ອງກັບລະດັບເຕີບໂຕ GDP ແລະ ລະດັບເງິນເຟີ້, ຍັງບໍ່ທັນ “ຮ້ອນແຮງ”. ຢ່າງໃດກໍ່ຕາມ, ອັດຕາການເຕີບໂຕຂອງສິນເຊື່ອນີ້ພຽງແຕ່ມີຄວາມປອດໄພພາຍໃຕ້ເງື່ອນໄຂທີ່ເງິນທຶນໄຫຼເຂົ້າໄປໃນຂະແຫນງການບູລິມະສິດ. ໃນທາງກົງກັນຂ້າມ, ຖ້າສິນເຊື່ອໄຫຼເຂົ້າໄປໃນຂະແຫນງການຄາດເດົາເຊັ່ນ: ຫຼັກຊັບ, ອະສັງຫາລິມະສັບ, ແລະອື່ນໆ, ຟອງຊັບສິນອາດຈະສ້າງ, ຄວາມກົດດັນຕໍ່ອັດຕາດອກເບ້ຍ, ອັດຕາເງິນເຟີ້, ເຮັດໃຫ້ເກີດຄວາມສ່ຽງຕໍ່ໜີ້ສິນທີ່ບໍ່ດີແລະຄວາມບໍ່ສະຖຽນລະພາບຂອງເສດຖະກິດມະຫາພາກ.

“ຖ້າທຶນໝູນວຽນເຂົ້າສູ່ບັນດາຂະແໜງການບຸລິມະສິດ, ສິນເຊື່ອປີນີ້ຕ້ອງເພີ່ມຂຶ້ນພຽງແຕ່ 17-18% ເພື່ອຕອບສະໜອງຄວາມຕ້ອງການຂອງ GDP ເພີ່ມຂຶ້ນ 8,3-8,5%.”, ເຖິງຢ່າງໃດກໍ່ຕາມ, ຖ້າຫາກໄຫຼເຂົ້າບັນດາຂະແໜງການຄາດຄະເນເຊັ່ນ: ຫຼັກຊັບ, ອະສັງຫາລິມະສັບ ແລະ ອື່ນໆ, ສິນເຊື່ອຕ້ອງເພີ່ມຂຶ້ນກວ່າ 20% ເພື່ອບັນລຸເປົ້າໝາຍການເຕີບໂຕ GDP 8,3 – 8,5%,”, ທ່ານ ສາດສະດາຈານ ໂຮ່ຈີ໋ມິນ ກ່າວ. ເສດຖະສາດ).

ໃນແງ່ຂອງການເຕີບໂຕຂອງສິນເຊື່ອທີ່ເຂັ້ມແຂງ, ໃນເດືອນທີ່ຜ່ານມາ, ບາງທະນາຄານການຄ້າໄດ້ເລີ່ມເພີ່ມອັດຕາດອກເບ້ຍເງິນຝາກເລັກນ້ອຍສໍາລັບຫຼາຍເງື່ອນໄຂ, ນໍາໃຊ້ກັບເງິນຝາກຂະຫນາດໃຫຍ່.

ຕໍ່ໜ້າສະພາບການດັ່ງກ່າວ, ວັນທີ 4 ສິງຫາ, ທະນາຄານແຫ່ງລັດໄດ້ດຳເນີນການພົບປະກັບບັນດາທະນາຄານການຄ້າ, ຮຽກຮ້ອງໃຫ້ຮັກສາອັດຕາດອກເບ້ຍເງິນຝາກ; ສືບຕໍ່ຫຼຸດຜ່ອນຄ່າໃຊ້ຈ່າຍໃນການດໍາເນີນງານ, ສົ່ງເສີມການຫັນເປັນດິຈິຕອນ, ແລະເຕັມໃຈທີ່ຈະແບ່ງປັນສ່ວນຫນຶ່ງຂອງກໍາໄລຂອງພວກເຂົາເພື່ອຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້. ທ່ານ ຟ້າມຈີ໋ກວາງ, ຫົວໜ້າກົມນະໂຍບາຍເງິນຕາ (SBV), ໃຫ້ຮູ້ວ່າ: ອັດຕາດອກເບ້ຍເງິນຝາກໃໝ່ສະເລ່ຍພຽງແຕ່ 4,18%/ປີ, ໂດຍພື້ນຖານແລ້ວແມ່ນມີຄວາມໝັ້ນຄົງເມື່ອທຽບໃສ່ປີ 2024. ອັດຕາດອກເບ້ຍເງິນກູ້ສະເລ່ຍຫຼຸດລົງເຖິງ 6,53%/ປີ, ຫຼຸດລົງ 0,4% ເມື່ອທຽບໃສ່ທ້າຍປີ 2024.

ທະນາຄານແຫ່ງລັດຫວຽດນາມ ຮຽກຮ້ອງບັນດາສະຖາບັນສິນເຊື່ອ, ນອກຈາກຮັກສາອັດຕາດອກເບ້ຍທີ່ໝັ້ນຄົງ, ສູ້ຊົນຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍ, ພ້ອມກັນນັ້ນ, ຊີ້ນຳສິນເຊື່ອໃຫ້ແກ່ການຜະລິດ, ດຳເນີນທຸລະກິດ, ຂະແໜງບຸລິມະສິດ ແລະ ຍູ້ແຮງການເຕີບໂຕ; ຄວບຄຸມສິນເຊື່ອໃຫ້ຂະແໜງການທີ່ມີຄວາມສ່ຽງຢ່າງເຂັ້ມງວດ, ຮັບປະກັນຄວາມປອດໄພ ແລະ ປະສິດທິຜົນ.

|

ຕາມນັ້ນແລ້ວ, ທ່ານນາຍົກລັດຖະມົນຕີ ຮຽກຮ້ອງ ທະນາຄານແຫ່ງລັດ ຫວຽດນາມ ( SBV) ເລັ່ງລັດຜັນຂະຫຍາຍທິດທາງ ແລະ ທົດລອງການຍົກອອກໂຄຕາການເຕີບໂຕສິນເຊື່ອ ເພື່ອປະຕິບັດແຕ່ປີ 2026; ໃນນັ້ນ, ຕ້ອງສ້າງມາດຕະຖານ ແລະ ມາດຖານໃຫ້ບັນດາສະຖາບັນສິນເຊື່ອດຳເນີນທຸລະກິດຢ່າງມີປະສິດຕິພາບ, ມີສຸຂະພາບດີ, ມີການຄຸ້ມຄອງບໍລິຫານທີ່ດີ, ປະຕິບັດຕາມອັດຕາສ່ວນຄວາມປອດໄພໃນການເຄື່ອນໄຫວທະນາຄານ ແລະ ດັດຊະນີຄຸນນະພາບສິນເຊື່ອຄວາມປອດໄພສູງ..., ຮັບປະກັນການໂຄສະນາເຜີຍແຜ່ ແລະ ໂປ່ງໃສ.

ທະນາຄານແຫ່ງລັດມີໜ້າທີ່ກວດກາ, ກວດກາ, ຕິດຕາມ ແລະ ກວດກາຫຼັງການກວດກາ, ປ້ອງກັນຄວາມສ່ຽງທາງດ້ານລະບົບ, ຮັບປະກັນຄວາມປອດໄພ ແລະ ຄວາມປອດໄພຂອງລະບົບສະຖາບັນສິນເຊື່ອ ແລະ ຄວບຄຸມອັດຕາເງິນເຟີ້ຕາມເປົ້າໝາຍທີ່ວາງໄວ້.

ສູ້ຊົນບັນລຸເປົ້າໝາຍ, ວຽກງານ ແລະ ວິທີແກ້ໄຂສູງສຸດທີ່ວາງອອກໃນໂຄງການ “ປັບໂຄງສ້າງສະຖາບັນສິນເຊື່ອຕິດພັນກັບການຊຳລະໜີ້ເສຍ ໄລຍະ 2021 – 2025” ຕາມການອະນຸມັດຂອງນາຍົກລັດຖະມົນຕີ ໃນຂໍ້ຕົກລົງເລກທີ 689/QD-TTg ລົງວັນທີ 8 ມິຖຸນາ 2022, ສຸມໃສ່ຊຸກຍູ້ການຊໍາລະໜີ້ເສຍ, ຄຸ້ມຄອງຄຸນນະພາບສິນເຊື່ອຢ່າງເຂັ້ມງວດ. ຫຼຸດຜ່ອນໜີ້ເສຍໃໝ່, ຮັບປະກັນການເຕີບໂຕດ້ານສິນເຊື່ອທີ່ປອດໄພ ແລະ ມີສຸຂະພາບດີພ້ອມກັບການຄວບຄຸມໜີ້ເສຍຢ່າງເຂັ້ມງວດ.

ພ້ອມກັນນັ້ນ, ເພີ່ມທະວີການຕິດຕາມ, ກວດກາ, ກວດກາ ແລະ ກວດກາຢ່າງໃກ້ຊິດ, ຮອບດ້ານໃນການເຄື່ອນໄຫວຂອງອົງການສິນເຊື່ອ; ໃຊ້ມາດຕະການປ້ອງກັນ, ກວດກາ, ກວດກາ ແລະ ແກ້ໄຂຢ່າງເຂັ້ມງວດຕາມກົດໝາຍວ່າດ້ວຍການຫມູນໃຊ້, ການເປັນເຈົ້າຂອງຂ້າມຜ່ານ, ການໃຫ້ສິນເຊື່ອໃຫ້ບັນດາວິສາຫະກິດ ແລະ ວິສາຫະກິດໃນລະບົບນິເວດບໍ່ດີ...

ທ່ານນາຍົກລັດຖະມົນຕີ ປາດຖະໜາວ່າ ທະນາຄານແຫ່ງລັດ ສືບຕໍ່ຊີ້ນຳບັນດາສະຖາບັນສິນເຊື່ອເພື່ອຫຼຸດຜ່ອນຕົ້ນທຶນ, ຄຸ້ມຄອງບໍລິຫານງ່າຍ, ຍູ້ແຮງການຫັນເປັນດິຈິຕອລ… ສ້າງຫ້ອງຫຼາຍເພື່ອຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້, ໜູນຊ່ວຍການຜະລິດ, ດຳເນີນທຸລະກິດຂອງວິສາຫະກິດ ແລະປະຊາຊົນ ບົນຈິດໃຈ “ຜົນປະໂຫຍດສາມັກຄີ, ແບ່ງປັນຄວາມສ່ຽງ”; ທຶນສິນເຊື່ອໂດຍກົງໃຫ້ແກ່ບັນດາຂົງເຂດບຸລິມະສິດ, ການຊຸກຍູ້ການເຕີບໂຕແບບດັ້ງເດີມຂອງພື້ນຖານເສດຖະກິດ (ການລົງທຶນ, ການສົ່ງອອກ, ການບໍລິໂພກ) ແລະ ແຮງຊຸກຍູ້ການເຕີບໂຕໃໝ່ (ວິທະຍາສາດ ແລະ ເຕັກໂນໂລຢີ, ນະວັດຕະກຳ, ເສດຖະກິດດີຈີຕອນ, ເສດຖະກິດຂຽວ, ເສດຖະກິດວົງຈອນ…) ຕາມນະໂຍບາຍຂອງລັດຖະບານ, ຮັບປະກັນການເຕີບໂຕດ້ານສິນເຊື່ອທີ່ປອດໄພ ແລະ ມີປະສິດທິຜົນ.

ພ້ອມກັນນັ້ນ, ກວດກາ, ກໍ່ສ້າງ ແລະ ເພີ່ມທະວີບັນດາກົນໄກ, ນະໂຍບາຍບຸລິມະສິດໃຫ້ມີປະສິດທິຜົນກວ່າອີກ ແລະ ຜັນຂະຫຍາຍໂຄງການສິນເຊື່ອໃຫ້ໄວໜຸ່ມອາຍຸຕ່ຳກວ່າ 35 ປີ ເພື່ອຊື້, ໃຫ້ເຊົ່າ ຫລື ເຊົ່າເຮືອນຢູ່ສັງຄົມ, ໂຄງການສິນເຊື່ອ 500.000 ຕື້ດົ່ງໃຫ້ບັນດາວິສາຫະກິດລົງທຶນພື້ນຖານໂຄງລ່າງ, ວິທະຍາສາດ, ເຕັກໂນໂລຢີ, ນະວັດຕະກຳ, ການຫັນເປັນດິຈິຕອນ ແລະ ອື່ນໆ, ປະຕິບັດນະໂຍບາຍຕ້ອງທັນການ ແລະ ມີປະສິດທິຜົນ; ບໍ່ເປັນທາງການ, ແລະແນ່ນອນວ່າບໍ່ໃຫ້ເງິນທີ່ຈະຈ່າຍເງິນ.

ທະນາຄານແຫ່ງລັດຕ້ອງເລັ່ງລັດຜັນຂະຫຍາຍແຜນການຄຸ້ມຄອງນະໂຍບາຍການເງິນໄລຍະທ້າຍປີ 2025 ແລະ 2026 ໂດຍໄວ, ແລະລາຍງານຕໍ່ຄະນະປະຈຳລັດຖະບານກ່ອນວັນທີ 30 ສິງຫາ 2025.

ສະມາຄົມຍັງໄດ້ຮຽກຮ້ອງໃຫ້ສະມາຊິກພິຈາລະນາຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້ແລະປະຕິບັດໂຄງການສິນເຊື່ອທີ່ເຫມາະສົມຕາມຄວາມສາມາດທາງດ້ານການເງິນເພື່ອອໍານວຍຄວາມສະດວກໃຫ້ປະຊາຊົນແລະທຸລະກິດເຂົ້າເຖິງທຶນສິນເຊື່ອໃນອັດຕາດອກເບ້ຍທີ່ສົມເຫດສົມຜົນ.

|

ວັນທີ 7 ສິງຫາ 2025, ສະມາຄົມທະນາຄານຫວຽດນາມ ໄດ້ອອກຖະແຫຼງການສະບັບເລກທີ 423/HHNH-PLNV ຮຽກຮ້ອງໃຫ້ບັນດາສະຖາບັນສິນເຊື່ອສະມາຊິກ (CIs) ສົມທົບກັນປະຕິບັດແນວທາງຂອງທະນາຄານແຫ່ງລັດຫວຽດນາມ (SBV) ກ່ຽວກັບການນຳໃຊ້ອັດຕາດອກເບ້ຍ ແລະສິນເຊື່ອ, ສຸມໃສ່ຮັກສາອັດຕາດອກເບ້ຍ, ຫຼຸດຜ່ອນອັດຕາເງິນກູ້ເພື່ອໜູນຊ່ວຍປະຊາຊົນ ແລະວິສາຫະກິດ.

ພິເສດ, ສະມາຄົມສະເໜີໃຫ້ບັນດາສະຖາບັນສິນເຊື່ອສົມທົບກັນຢ່າງແໜ້ນແຟ້ນບົນຈິດໃຈຮ່ວມມືຮັກສາສະຖຽນລະພາບອັດຕາດອກເບ້ຍເງິນຝາກໃນທຸກເງື່ອນໄຂ, ສືບຕໍ່ຊຸກຍູ້ການຫັນເປັນດິຈິຕອນ, ຫຼຸດຜ່ອນຕົ້ນທຶນທີ່ສົມເຫດສົມຜົນ, ສ້າງຫ້ອງຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້. ບົນພື້ນຖານນັ້ນ, ຂຶ້ນກັບຄວາມສາມາດດ້ານການເງິນຂອງເຂົາເຈົ້າ, ພິຈາລະນາຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້ ແລະ ປະຕິບັດໂຄງການສິນເຊື່ອທີ່ເຫມາະສົມເພື່ອອໍານວຍຄວາມສະດວກໃຫ້ປະຊາຊົນ ແລະ ທຸລະກິດເຂົ້າເຖິງທຶນສິນເຊື່ອໃນອັດຕາດອກເບ້ຍທີ່ສົມເຫດສົມຜົນ.

ປະກາດຢ່າງເປີດເຜີຍ ແລະຄົບຖ້ວນກ່ຽວກັບອັດຕາດອກເບ້ຍເງິນກູ້ສະເລ່ຍ, ເຊັ່ນດຽວກັນກັບບັນດາໂຄງການສິນເຊື່ອບຸລິມະສິດຢູ່ໃນເວັບໄຊທ໌ຂອງສະຖາບັນສິນເຊື່ອເພື່ອຮັບປະກັນຄວາມໂປ່ງໃສ ແລະຊ່ວຍໃຫ້ລູກຄ້າເຂົ້າເຖິງສິນເຊື່ອໄດ້ງ່າຍ.

ບຸລິມະສິດການຈັດສັນທຶນສິນເຊື່ອໃຫ້ແກ່ຂະແໜງການຜະລິດ ແລະ ທຸລະກິດ, ຂະແໜງການບຸລິມະສິດ ແລະ ແຮງຂັບເຄື່ອນການເຕີບໂຕຂອງເສດຖະກິດ, ພ້ອມກັນນັ້ນກໍ່ມີການຄວບຄຸມສິນເຊື່ອໃຫ້ແກ່ຂະແໜງການທີ່ມີຄວາມສ່ຽງຢ່າງເຂັ້ມງວດ, ເພື່ອຮັບປະກັນໃຫ້ເປົ້າໝາຍການເຕີບໂຕສິນເຊື່ອໄປຄຽງຄູ່ກັບຄວາມປອດໄພໃນການດໍາເນີນງານ.

ສົມທົບກັນຢ່າງແໜ້ນແຟ້ນກັບສະມາຄົມທະນາຄານ ເພື່ອຊຸກຍູ້ວຽກງານສື່ສານໃຫ້ປະຊາຊົນ ແລະ ວິສາຫະກິດສາມາດຢຶດໝັ້ນນະໂຍບາຍ ແລະ ຜະລິດຕະພັນ ແລະ ການບໍລິການຂອງສະຖາບັນສິນເຊື່ອ ເພື່ອຕອບສະໜອງຄວາມຕ້ອງການທຶນຮອນເຂົ້າໃນການຜະລິດ ແລະ ດຳເນີນທຸລະກິດ ແລະ ນຳໃຊ້ຜະລິດຕະພັນ ແລະ ການບໍລິການຂອງສະຖາບັນສິນເຊື່ອຢ່າງມີປະສິດທິຜົນ.

ທີ່ກອງປະຊຸມລັດຖະບານທາງອິນເຕີແນັດປະຈຳເດືອນກໍລະກົດກັບບັນດາແຂວງ ແລະ ນະຄອນສູນກາງຈັດຂຶ້ນໃນວັນທີ 7 ສິງຫານີ້, ທ່ານນາງນາຍົກລັດຖະມົນຕີ ຟ້າມມິງຈິງຜິງ ຊີ້ແຈ້ງວ່າ: ມາຮອດປະຈຸບັນ, ອັດຕາດອກເບ້ຍເງິນກູ້ໄດ້ສືບຕໍ່ຫຼຸດລົງປະມານ 0,4%/ປີ ເມື່ອທຽບໃສ່ທ້າຍປີ 2024, ໄດ້ສະແດງໃຫ້ເຫັນຄວາມມານະພະຍາຍາມຄຸ້ມຄອງທີ່ຄ່ອງຕົວ, ໜູນຊ່ວຍດ້ານການເງິນ.

ຢ່າງໃດກໍ່ຕາມ, ອັດຕາແລກປ່ຽນແມ່ນຢູ່ພາຍໃຕ້ຄວາມກົດດັນຢ່າງຫຼວງຫຼາຍເນື່ອງຈາກຜົນກະທົບສອງດ້ານຂອງປັດໃຈເສດຖະກິດແລະຈິດໃຈຕະຫຼາດ. ມາຮອດປະຈຸບັນ, ອັດຕາແລກປ່ຽນເງິນຢວນ/ USD ໄດ້ເພີ່ມຂຶ້ນ 2,9% ເມື່ອທຽບໃສ່ຮອດທ້າຍປີ 2024. ໃນສະພາບການນັ້ນ, ທ່ານເຈົ້າຄອງນະຄອນກ່າວວ່າ, ຖ້າຫາກຄວາມກົດດັນສືບຕໍ່ເພີ່ມຂຶ້ນຢ່າງວ່ອງໄວ, ທະນາຄານແຫ່ງລັດຈະພິຈາລະນາບໍ່ຫຼຸດອັດຕາດອກເບ້ຍຕື່ມອີກ ເພື່ອບໍ່ໃຫ້ກະທົບເຖິງສະຖຽນລະພາບຂອງອັດຕາແລກປ່ຽນ.

“ພວກເຮົາຈະຕິດຕາມການພັດທະນາຢ່າງໃກ້ຊິດ ແລະ ກຳນົດບັນດາບຸລິມະສິດທີ່ເໝາະສົມຂອງແຕ່ລະໄລຍະ, ມຸ່ງໄປເຖິງຈຸດໝາຍຮ່ວມຂອງຄວາມໝັ້ນຄົງເສດຖະກິດມະຫາພາກ ແລະ ໜູນຊ່ວຍການເຕີບໂຕເສດຖະກິດແບບຍືນຍົງ”.

ກ່ຽວກັບສິນເຊື່ອ, ທະນາຄານແຫ່ງລັດໃຫ້ຮູ້ວ່າ: ສິນເຊື່ອທົ່ວລະບົບໃນ 7 ເດືອນຕົ້ນປີເພີ່ມຂຶ້ນປະມານ 10% ເມື່ອທຽບໃສ່ທ້າຍປີ 2024 - ເພີ່ມຂຶ້ນຫຼາຍພໍສົມຄວນເມື່ອທຽບໃສ່ໄລຍະດຽວກັນຂອງປີກາຍ 6%.

ດ້ວຍຄວາມເປັນຫ່ວງວ່າສິນເຊື່ອພວມໄຫຼເຂົ້າສູ່ອະສັງຫາລິມະຊັບ ແລະ ຫລັກຊັບຢ່າງແຮງ, ທ່ານເຈົ້າຄອງນະຄອນ ຫງວຽນທິຮົ່ງ ໃຫ້ຮູ້ວ່າ: ອັດຕາການເຕີບໂຕສິນເຊື່ອຂອງ 2 ຂະແໜງການນີ້ແມ່ນສູງກວ່າລະດັບສະເລ່ຍ, ແຕ່ນັ້ນແມ່ນສອດຄ່ອງກັບທິດທາງແກ້ໄຂຄວາມຫຍຸ້ງຍາກໃຫ້ແກ່ຕະຫຼາດອະສັງຫາລິມະຊັບ. ເມື່ອໂຄງການຖືກແກ້ໄຂອຸປະສັກທາງກົດໝາຍ, ຄວາມຕ້ອງການທຶນຮອນໃນການປະຕິບັດແມ່ນຫຼີກລ່ຽງບໍ່ໄດ້.

ກ່ຽວກັບຂະແໜງຫຼັກຊັບ, ເຖິງວ່າອັດຕາການເຕີບໂຕສູງກໍ່ຕາມ, ແຕ່ອັດຕາສ່ວນພຽງແຕ່ກວມ 1,5% ຂອງໜີ້ສິນທັງໝົດ, ບໍ່ໄດ້ສ້າງຄວາມສ່ຽງຕໍ່ລະບົບ. ທະນາຄານແຫ່ງລັດຢືນຢັນວ່າຈະຕິດຕາມຕົວຊີ້ວັດຄວາມປອດໄພຢ່າງໃກ້ຊິດ. ອັດຕາສ່ວນທຶນໄລຍະສັ້ນທີ່ໃຊ້ໃຫ້ແກ່ເງິນກູ້ໄລຍະກາງ ແລະ ໄລຍະຍາວຍັງຕ່ຳກວ່າເກນ 30%. ພ້ອມກັນນັ້ນ, ຍັງຊີ້ນຳບັນດາອົງການສິນເຊື່ອຢ່າງບໍ່ຢຸດຢັ້ງເພື່ອດຸ່ນດ່ຽງທຶນໃນໄລຍະ, ຮັບປະກັນຄວາມປອດໄພຂອງລະບົບ.

ການລົງທຶນຢ່າງຫຼວງຫຼາຍໃນຄວາມຄາດຫວັງຂອງລະດູການສູງສຸດ

ສິນເຊື່ອໄດ້ເລັ່ງໃນເຄິ່ງທໍາອິດຂອງປີແລະຄາດວ່າຈະສືບຕໍ່ແນວໂນ້ມໃນທາງບວກໃນເຄິ່ງທີ່ສອງ. ທະນາຄານແມ່ນຄ່ອຍໆເພີ່ມທະວີການປ່ອຍເງິນກູ້, ອັດຕາດອກເບ້ຍຍັງຄົງທີ່.

ທ່ານ Pham Toan Vuong, ຜູ້ອໍານວຍການໃຫຍ່ Agribank ໃຫ້ຮູ້ວ່າ: ມາເຖິງທ້າຍເດືອນ ມິຖຸນາ 2025, ຍອດສິນເຊື່ອຂອງ Agribank ບັນລຸກວ່າ 1,85 ລ້ານຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 7,6% ເມື່ອທຽບໃສ່ຕົ້ນປີ. Agribank ໄດ້ຜັນຂະຫຍາຍ 13 ໂຄງການສິນເຊື່ອ / ຜະລິດຕະພັນ ດ້ວຍວົງເງິນ 400.000 ຕື້ດົງ ເພື່ອຊຸກຍູ້ການເຕີບໂຕສິນເຊື່ອນັບແຕ່ຕົ້ນປີ; ເພີ່ມທະວີ ແລະ ຂະຫຍາຍຂອບເຂດໂຄງການສິນເຊື່ອໃຫ້ແກ່ຂະແໜງກະສິກຳ - ປ່າໄມ້ - ການປະມົງ ໃຫ້ໄດ້ 20.000 ຕື້ດົ່ງ. ພິເສດ, Agribank ໄດ້ເຄື່ອນໄຫວລົບລ້າງຄວາມຫຍຸ້ງຍາກ, ຫຼຸດຕົ້ນທຶນ, ຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້ເພື່ອໜູນຊ່ວຍລູກຄ້າ.

ສ່ວນ ACB, ປະຕິບັດມະຕິເລກທີ 68-NQ/TW ຂອງກົມການເມືອງວ່າດ້ວຍການພັດທະນາເສດຖະກິດເອກະຊົນ, ທະນາຄານແຫ່ງນີ້ໄດ້ສ້າງບັນດາກຸ່ມແກ້ໄຂຍຸດທະສາດ, ເຊັ່ນ: ຜັນຂະຫຍາຍບັນດາຊຸດສິນເຊື່ອ 20.000 ຕື້ດົ່ງ ສະເພາະວິສາຫະກິດຂະໜາດນ້ອຍ ແລະ ກາງ ດ້ວຍອັດຕາດອກເບ້ຍຕໍ່າກວ່າປົກກະຕິ 2%, ຫັນໄປສູ່ການກູ້ຢືມໂດຍບໍ່ຈໍາເປັນຕ້ອງມີຫຼັກຊັບຄໍ້າປະກັນ...

ໃນທ້າຍ 6 ເດືອນຕົ້ນປີ, ຍອດສິນເຊື່ອຄົງຄ້າງຂອງ ACB ບັນລຸ 634.000 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 9,1% ທຽບໃສ່ຕົ້ນປີ, ດ້ວຍໂຄງສ້າງທີ່ສົມດູນລະຫວ່າງບຸກຄົນ ແລະ ວິສາຫະກິດ; ກໍາໄລກ່ອນພາສີບັນລຸ 10.700 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 2% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນຂອງປີ 2024.

ມາຮອດຈຸດນີ້, ທະນາຄານທັງຫມົດໄດ້ປະກາດຜົນທຸລະກິດຂອງເຂົາເຈົ້າສໍາລັບ 6 ເດືອນທໍາອິດຂອງປີ. “ສະໂມສອນ” ທີ່ມີຜົນກຳໄລກວ່າ 10.000 ຕື້ດົ່ງລວມມີ MB, BIDV, Techcombank, VPBank, ACB… ການເຕີບໂຕສິນເຊື່ອທີ່ດີໄດ້ສົ່ງຜົນກະທົບທາງບວກຕໍ່ຜົນກຳໄລຂອງທະນາຄານເຫຼົ່ານີ້.

ຕົວຢ່າງ, ໃນ 6 ເດືອນຕົ້ນປີ, ກໍາໄລກ່ອນອາກອນລວມຂອງ MB ບັນລຸເກືອບ 15.900 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 18,3% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນ. ຊັບສິນລວມຂອງ MB ບັນລຸເກືອບ 1,3 ລ້ານດົ່ງ, ເພີ່ມຂຶ້ນ 14,2% ເມື່ອທຽບໃສ່ທ້າຍປີ 2024. ເງິນກູ້ຂອງລູກຄ້າບັນລຸເກືອບ 880,000 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 13,3% ເມື່ອທຽບໃສ່ຕົ້ນປີນີ້. ສະນັ້ນ, ລາຍຮັບດອກເບ້ຍສຸດທິຂອງ MB ບັນລຸກວ່າ 24.064 ຕື້ດົງ, ເພີ່ມຂຶ້ນ 23% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນຂອງປີກາຍ...

ຕາມທ່ານ Tu Tien Phat, ຜູ້ອໍານວຍການໃຫຍ່ ACB ແລ້ວ, ຄວາມຕ້ອງການທຶນຂອງລູກຄ້າມັກຈະເພີ່ມຂຶ້ນໃນລະດູການທຸລະກິດສູງສຸດໃນທ້າຍປີ.

ເພື່ອບັນລຸບາດກ້າວເຕີບໂຕດ້ານສິນເຊື່ອ, ທະນາຄານແຫ່ງລັດ ຫວຽດນາມ (SBV) ໃຫ້ຮູ້ວ່າ: ອຸດສາຫະກຳທັງໝົດໄດ້ຜັນຂະຫຍາຍບັນດາໂຄງການສິນເຊື່ອ, ເຊັ່ນ: ໂຄງການກູ້ຢືມທຶນເພື່ອກໍ່ສ້າງເຮືອນຢູ່ສັງຄົມ ແລະ ທີ່ຢູ່ອາໄສຂອງຄົນງານ; ປັບປຸງ ແລະ ກໍ່ສ້າງຫ້ອງແຖວເກົ່າ (145.000 ຕື້ດົ່ງ); ໂຄງການສິນເຊື່ອລົງທຶນພື້ນຖານໂຄງລ່າງ ແລະ ເຕັກໂນໂລຊີດີຈີຕອນ ເພື່ອປະຕິບັດບັນດາໂຄງການສຳຄັນຂອງຊາດໃນຂົງເຂດຄົມມະນາຄົມ, ໄຟຟ້າ ແລະ ເຕັກໂນໂລຢີດີຈີຕອນ (500.000 ຕື້ດົ່ງ); ໂຄງການກູ້ຢືມເງິນໃຫ້ຂະແໜງກະສິກຳ, ປ່າໄມ້ ແລະ ການປະມົງ (ເພີ່ມທະວີວົງເງິນໃຫ້ເປັນ 100.000 ຕື້ດົ່ງ).

ຕາມສະຖິຕິຫຼ້າສຸດຂອງທະນາຄານແຫ່ງລັດ, ຮອດທ້າຍເດືອນກໍລະກົດປີ 2025, ການປ່ອຍສິນເຊື່ອຂອງທັງລະບົບໄດ້ເພີ່ມຂຶ້ນ 9,64% ເມື່ອທຽບໃສ່ທ້າຍປີກາຍ. ໃນສະພາບການເລັ່ງລັດການປ່ອຍສິນເຊື່ອ, ຫວ່າງມໍ່ໆມານີ້, ທະນາຄານແຫ່ງລັດໄດ້ເພີ່ມທະວີເປົ້າໝາຍສິນເຊື່ອໃຫ້ຫຼາຍທະນາຄານ, ພ້ອມກັນນັ້ນກໍຊີ້ນຳແຫຼ່ງທຶນເຂົ້າສູ່ການຜະລິດ, ດຳເນີນທຸລະກິດ, ບັນດາຂະແໜງການບຸລິມະສິດ ແລະ ຊຸກຍູ້ການເຕີບໂຕເສດຖະກິດ...

ທ່ານ ດິງດຶກກວາງ, ຜູ້ອໍານວຍການຝ່າຍການຄ້າເງິນຕາ (ທະນາຄານ UOB ຫວຽດນາມ) ໃຫ້ຄໍາເຫັນວ່າ: ການເຕີບໂຕສິນເຊື່ອສໍາລັບຕະຫຼອດປີ 2025 ຄາດວ່າຈະບັນລຸ 18-20%. ນີ້ແມ່ນປັດໄຈສະໜັບສະໜູນຢ່າງແຂງແຮງໃຫ້ແກ່ການເຕີບໂຕດ້ານເສດຖະກິດ. ໃນແງ່ດີທີ່ສຸດ, ຖ້າທະນາຄານກາງອາເມລິກາຫຼຸດອັດຕາດອກເບັ້ຍ USD ໃນຊຸມເດືອນທ້າຍປີ, ອັດຕາດອກເບັ້ຍແມ່ນໜ້ອຍ, ຕະຫຼາດຫຼັກຊັບໄດ້ຮັບການຍົກລະດັບ, ດຶງດູດເງິນທຶນຈາກຕ່າງປະເທດຢ່າງແຂງແຮງ, ຫວັງວ່າອັດຕາດອກເບ້ຍເງິນຢວນຈະຫຼຸດລົງຢ່າງແຮງ, ເຊິ່ງສົ່ງຜົນສະທ້ອນເຖິງແຜນການເຕີບໂຕເສດຖະກິດໃນປີ 2026.

ທ່ານ Pham Thanh Ha ຮອງຜູ້ວ່າການທະນາຄານແຫ່ງລັດ ຫວຽດນາມ ໃຫ້ຮູ້ວ່າ: ໃນການຄຸ້ມຄອງອັດຕາດອກເບັ້ຍໃນ 6 ເດືອນຕົ້ນປີ 2025, ອົງການຄຸ້ມຄອງຈະສືບຕໍ່ຮັກສາອັດຕາດອກເບ້ຍດຳເນີນງານ, ສ້າງເງື່ອນໄຂໃຫ້ບັນດາອົງການສິນເຊື່ອສາມາດເຂົ້າເຖິງແຫຼ່ງທຶນຈາກທະນາຄານແຫ່ງລັດ ດ້ວຍຕົ້ນທຶນຕ່ຳ, ຜ່ານນັ້ນສ້າງເງື່ອນໄຂໜູນຊ່ວຍເສດຖະກິດ. ລະດັບອັດຕາດອກເບ້ຍເງິນກູ້ຍັງສືບຕໍ່ຫຼຸດລົງ. ອັດຕາດອກເບ້ຍເງິນກູ້ໂດຍສະເລ່ຍໃນການດຳເນີນທຸລະກິດໃໝ່ຂອງທະນາຄານການຄ້າໃນປະຈຸບັນແມ່ນ 6,29%/ປີ, ຫຼຸດລົງ 0,64 ເປີເຊັນເມື່ອທຽບໃສ່ທ້າຍປີກາຍ. ໃນຊຸມເດືອນທ້າຍປີ, ຕາມນະໂຍບາຍຂອງລັດຖະບານ, ທະນາຄານແຫ່ງລັດ ຫວຽດນາມ ສືບຕໍ່ຮຽກຮ້ອງໃຫ້ບັນດາທະນາຄານຫຼຸດຕົ້ນທຶນ ເພື່ອຫຼຸດຜ່ອນອັດຕາດອກເບ້ຍເງິນກູ້ຕື່ມອີກ, ຊຸກຍູ້ຄວາມຕ້ອງການສິນເຊື່ອ.

ທະນາຄານແມ່ນຕິດຢູ່ກັບຊັບສິນທີ່ໄດ້ຮັບຈາກການປະຕິບັດຄໍາຕັດສິນ.

ສໍາລັບຊັບສິນທີ່ຮັບປະກັນທີ່ໄດ້ຮັບຈາກອົງການບັງຄັບໃຊ້, ສະຖາບັນສິນເຊື່ອບໍ່ສາມາດຂາຍໃຫ້ເຂົາເຈົ້າແລະບໍ່ສາມາດຂໍໃຫ້ອົງການບັງຄັບໃຊ້ສືບຕໍ່ປະມູນໄດ້ເພາະວ່າລັກສະນະຂອງຊັບສິນເຫຼົ່ານີ້ໄດ້ຜ່ານການປະມູນທີ່ລົ້ມເຫລວຫຼາຍຄັ້ງ.

ສະມາຄົມທະນາຄານຫວຽດນາມ (VNBA) ໄດ້ອອກເອກະສານສະບັບເລກທີ 421/HHNH-PLNV ລົງວັນທີ 5 ສິງຫາ 2025, ຮຽກຮ້ອງໃຫ້ກະຊວງກະສິກໍາ ແລະສິ່ງແວດລ້ອມ, ກະຊວງຍຸຕິທໍາ ແລະທະນາຄານແຫ່ງລັດຫວຽດນາມ ແກ້ໄຂຄວາມຫຍຸ້ງຍາກ ແລະບັນຫາຕ່າງໆທີ່ບັນດາສະຖາບັນສິນເຊື່ອສະມາຊິກ (CIs) ພວມປະເຊີນໃນເມື່ອໄດ້ຮັບອະສັງຫາລິມະຊັບເພື່ອຄໍ້າປະກັນໜີ້ເສຍ.

|

ອີງຕາມຄຳເຫັນຂອງບັນດາສະຖາບັນສິນເຊື່ອຂອງສະມາຊິກ, ໜຶ່ງໃນບັນດາມາດຕະການສຳຄັນໃນການແກ້ໄຂໜີ້ເສຍແມ່ນການຮັບເອົາອະສັງຫາລິມະຊັບເປັນຄ້ຳປະກັນເພື່ອທົດແທນພັນທະໜີ້ສິນຂອງລູກຄ້າ. ນີ້ສ່ວນໃຫຍ່ແມ່ນເຮັດໃນສອງຮູບແບບ: ທະນາຄານແລະລູກຄ້າຕົກລົງທີ່ຈະຊົດເຊີຍຫນີ້ສິນ, ຫຼືສະຖາບັນສິນເຊື່ອໄດ້ຮັບຫຼັກຊັບຄໍ້າປະກັນຄືນຈາກອົງການບັງຄັບໃຊ້ຫຼັງຈາກການປະມູນທີ່ບໍ່ປະສົບຜົນສໍາເລັດຫຼາຍຄັ້ງ.

ອີງຕາມກົດໝາຍວ່າດ້ວຍສະຖາບັນສິນເຊື່ອ, ທະນາຄານບໍ່ໄດ້ຮັບອະນຸຍາດໃຫ້ດຳເນີນທຸລະກິດອະສັງຫາລິມະຊັບ ແຕ່ໄດ້ຮັບອະນຸຍາດໃຫ້ຖືຊັບສິນນີ້ເປັນເວລາສູງສຸດ 5 ປີ ເພື່ອແກ້ໄຂໜີ້ສິນ.

ເຖິງຢ່າງໃດກໍຕາມ, ຄວາມຈິງແລ້ວ ຫ້ອງການທະບຽນທີ່ດິນ ແລະ ພະແນກກະສິກຳ ແລະ ສິ່ງແວດລ້ອມ ໃນຫຼາຍທ້ອງຖິ່ນ ໄດ້ປະຕິເສດ ຕໍ່ການຂຶ້ນທະບຽນ ປ່ຽນແປງ ແລະ ໂອນກຳມະສິດຂອງ ອະສັງຫາລິມະຊັບ ໃຫ້ສະຖາບັນສິນເຊື່ອ.

ບັນດາອົງການດັ່ງກ່າວ ຮຽກຮ້ອງໃຫ້ສະຖາບັນສິນເຊື່ອຕ້ອງມີການອະນຸມັດເປັນລາຍລັກອັກສອນກ່ຽວກັບນະໂຍບາຍການຍົກຍ້າຍຈາກຄະນະກໍາມະການປະຊາຊົນແຂວງ ແລະ ດໍາເນີນຂັ້ນຕອນການຫັນເປັນການນໍາໃຊ້ທີ່ດິນ.

ຄວາມຕ້ອງການນີ້, ອີງຕາມສະຖາບັນສິນເຊື່ອ, ບໍ່ສອດຄ່ອງກັບລັກສະນະຂອງການຖືຊັບສິນເພື່ອຈັດການກັບຫນີ້ສິນທີ່ບໍ່ດີ, ບໍ່ແມ່ນກິດຈະກໍາທາງທຸລະກິດຫຼືການຊື້ຊັບສິນເພື່ອນໍາໃຊ້ໂດຍກົງ.

ຄວາມລົ້ມເຫຼວຂອງສະຖາບັນສິນເຊື່ອໃນການລົງທະບຽນຄວາມເປັນເຈົ້າຂອງໄດ້ນໍາໄປສູ່ຜົນສະທ້ອນຫຼາຍ.

ກ່ອນອື່ນ ໝົດ, ຊັບສິນບໍ່ສາມາດຖືກປະມູນໄດ້: ເພາະວ່າຊື່ຂອງພວກເຂົາບໍ່ມີຢູ່ໃນໃບຢັ້ງຢືນສິດການນໍາໃຊ້ທີ່ດິນ, ສະຖາບັນສິນເຊື່ອບໍ່ສາມາດຂາຍຫຼືໂອນຊັບສິນໃຫ້ຜູ້ຊື້ເອງ. ອົງການຈັດຕັ້ງ Notary ຍັງປະຕິເສດທີ່ຈະ notarize ສັນຍາການຂາຍສໍາລັບເຫດຜົນນີ້.

ອັນທີສອງ, ການຢຸດເຊົາກັບຊັບສິນຈາກການບັງຄັບໃຊ້: ສໍາລັບຊັບສິນທີ່ໄດ້ຮັບຈາກອົງການບັງຄັບໃຊ້, ສະຖາບັນສິນເຊື່ອບໍ່ສາມາດຂາຍພວກມັນໄດ້. ການກັບຄືນໄປຫາອົງການບັງຄັບໃຊ້ສໍາລັບການປະມູນຕື່ມອີກແມ່ນບໍ່ເປັນໄປໄດ້, ເພາະວ່າລັກສະນະຂອງຊັບສິນເຫຼົ່ານີ້ໄດ້ຜ່ານການປະມູນທີ່ລົ້ມເຫລວຫຼາຍຄັ້ງ.

ອັນທີສາມ, ບັນຫາການບັນຊີ: ຕາມກົດລະບຽບຂອງທະນາຄານແຫ່ງລັດໃນການຕັດສິນໃຈ 479/2004/QD-NHNN, ເພື່ອບັນທຶກມູນຄ່າຂອງຊັບສິນໃນບັນຊີລາຍການດຸ່ນດ່ຽງ (ບັນຊີ 387), ສະຖາບັນສິນເຊື່ອຕ້ອງມີເອກະສານຄົບຖ້ວນເພື່ອພິສູດຄວາມເປັນເຈົ້າຂອງທາງດ້ານກົດຫມາຍ. ເນື່ອງຈາກວ່າມັນບໍ່ສາມາດລົງທະບຽນໄດ້, ສະຖາບັນສິນເຊື່ອບໍ່ສາມາດບັນຊີຊັບສິນນີ້, ເຮັດໃຫ້ຈຸດປະສົງຂອງການໄດ້ຮັບຊັບສິນບໍ່ສາມາດບັນລຸໄດ້.

ສີ່, ຄວາມສ່ຽງຕໍ່ການຂັດແຍ້ງ: ເຖິງແມ່ນວ່າລູກຄ້າໄດ້ມອບຊັບສິນ, ຕາມກົດຫມາຍ, ພັນທະຂອງຫນີ້ສິນຂອງພວກເຂົາຍັງຄົງຢູ່ໃນປື້ມແລະສືບຕໍ່ເກີດຂື້ນ. ນີ້ເຮັດໃຫ້ເກີດຄວາມສ່ຽງຕໍ່ການຂັດແຍ້ງແລະການຟ້ອງຮ້ອງໃນອະນາຄົດ, ໂດຍສະເພາະໃນເວລາທີ່ລາຄາອະສັງຫາລິມະສັບເພີ່ມຂຶ້ນ, ເຈົ້າຂອງເກົ່າສາມາດຍຶດຄືນຊັບສິນໄດ້.

ຕໍ່ໜ້າຄວາມຫຍຸ້ງຍາກດັ່ງກ່າວ, ສະມາຄົມທະນາຄານຫວຽດນາມ ໄດ້ສະເໜີໃຫ້ກະຊວງກະສິກຳ ແລະ ສິ່ງແວດລ້ອມອອກເອກະສານຊີ້ນຳກົມກະສິກຳ ແລະ ສິ່ງແວດລ້ອມໃນທົ່ວປະເທດ, ໃຫ້ບັນດາອົງການສິນເຊື່ອຂຶ້ນທະບຽນໂອນສິດ/ຂຶ້ນທະບຽນປ່ຽນແປງຊັບສິນໃນທັງສອງກໍລະນີຄື: ຮັບຄ້ຳປະກັນຜ່ານສັນຍາ ແລະ ຮັບຈາກອົງການບັງຄັບໃຊ້, ເພື່ອໃຫ້ບັນດາອົງການສິນເຊື່ອມີອຳນາດເຕັມໃນການປະມູນຊື້ຊັບສິນ.

ຫຼັງຈາກການໂອນສິດ / ການປ່ຽນແປງການລົງທະບຽນ, ສະຖາບັນສິນເຊື່ອແມ່ນຮັບຜິດຊອບໃນການຕິດຕາມຢ່າງຈິງຈັງ, ຂາຍ, ໂອນຫຼືຊື້ຄືນອະສັງຫາລິມະສັບພາຍໃນ 5 ປີນັບຈາກມື້ຕັດສິນໃຈຈັດການຊັບສິນ. ຖ້າສະຖາບັນສິນເຊື່ອລະເມີດ, ຈະຖືກປະຕິບັດຕາມຂໍ້ກໍານົດຂອງກົດຫມາຍ.

ສຳລັບທະນາຄານແຫ່ງລັດ, ສະມາຄົມທະນາຄານຫວຽດນາມ ສະເໜີໃຫ້ສຶກສາ ແລະ ອອກເອກະສານແນະນຳການຮັບຮູ້ຊັບສິນທີ່ມອບໃຫ້ໜີ້ສິນ ແລະ ຊັບສິນທີ່ໄດ້ຮັບແທນການປະຕິບັດພັນທະ ຊີ້ນຳສະຖາບັນສິນເຊື່ອໃນການບັນຊີຊັບສິນອະສັງຫາລິມະຊັບ ເມື່ອສະຖາບັນສິນເຊື່ອໄດ້ຮັບແທນພັນທະຊຳລະໜີ້ຂອງລູກຄ້າ ແລະ ຖືສິນຄ້ຳປະກັນເປັນເວລາ 5 ປີ ແລະ ຕ້ອງຂາຍ, ໂອນ ຫຼື ຊື້ຄືນ, ມາດຕາ 3 ຂໍ້ 3 ຊັບສິນຕົວຈິງ. ກ່ຽວກັບສະຖາບັນສິນເຊື່ອ.

ຄໍາແນະນໍາກ່ຽວກັບການສະຫນອງຄວາມສ່ຽງໃນກໍລະນີທີ່ສະຖາບັນສິນເຊື່ອໄດ້ຮັບຫຼັກຊັບຄໍ້າປະກັນເພື່ອທົດແທນພັນທະແລະຖືພວກເຂົາເປັນເວລາ 5 ປີ.

ສົມທົບກັບກະຊວງກະສິກໍາ ແລະ ສິ່ງແວດລ້ອມ ແລະ ກະຊວງຍຸຕິທໍາ ເພື່ອແກ້ໄຂຄໍາຮ້ອງຟ້ອງຂອງສະມາຄົມທະນາຄານກ່ຽວກັບບັນຫາການຂຶ້ນທະບຽນຊັບສິນ, ເພື່ອໃຫ້ສະຖາບັນສິນເຊື່ອມີສິດຄຸ້ມຄອງຊັບສິນ ແລະ ໂອນຊື່ໃຫ້ຜູ້ຊື້.

ທ່ານ Shaokai Fan: ຄໍາບໍ່ສາມາດປຽບທຽບກັບຫຼັກຊັບແລະອະສັງຫາລິມະສັບ.

ຄໍາໄດ້ຖືກພິສູດວ່າມີຄວາມດຶງດູດຫນ້ອຍກວ່າຊ່ອງທາງການລົງທຶນອື່ນໆເຊັ່ນ: ຫຼັກຊັບແລະອະສັງຫາລິມະສັບໃນການແຂ່ງຂັນສໍາລັບການເພີ່ມຂຶ້ນຂອງລາຄາ. ເຖິງຢ່າງໃດກໍ່ຕາມ, ເວົ້າກັບຫນັງສືພິມເອເລັກໂຕຣນິກການລົງທຶນ, ຜູ້ຕາງຫນ້າຂອງສະພາຄໍາຂອງໂລກກ່າວວ່າຕໍາແຫນ່ງຂອງຄໍາແມ່ນບໍ່ສາມາດທົດແທນໄດ້.

|

| ທ່ານ Shaokai Fan, ຜູ້ອຳນວຍການພາກພື້ນອາຊີ-ປາຊີຟິກ (ບໍ່ລວມທັງຈີນ) ແລະ ຜູ້ອຳນວຍການທະນາຄານກາງໂລກຢູ່ສະພາຄຳຂອງໂລກ. |

ຕາມບົດລາຍງານຂອງສະພາຄຳໂລກແລ້ວ, ຄວາມຕ້ອງການຄຳຂອງຫວຽດນາມໃນໄຕມາດທີ 2 ປີ 2025 ໄດ້ຫຼຸດລົງ 20% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນຂອງປີກາຍ, ກົງກັນຂ້າມກັບທ່າອ່ຽງທົ່ວໂລກ (ເພີ່ມຂຶ້ນ 3%). ສາເຫດຂອງຄວາມຕ້ອງການຄຳຂອງຫວຽດນາມ ຫຼຸດລົງແມ່ນຍ້ອນການຕົກລາຄາຂອງສະກຸນເງິນພາຍໃນພ້ອມກັບລາຄາ USD ທີ່ສູງ ເຮັດໃຫ້ລາຄາຄຳພາຍໃນເພີ່ມຂຶ້ນສູງເປັນສະຖິຕິ, ເຮັດໃຫ້ເກີດອຸປະສັກຕໍ່ຄວາມສາມາດໃນການຈ່າຍຂອງປະຊາຊົນ.

ນອກຈາກລາຄາຄໍາທີ່ສູງຂຶ້ນແລ້ວ, ຫຼາຍຄົນເຊື່ອວ່າສາເຫດໜຶ່ງທີ່ເຮັດໃຫ້ລາຄາຄຳເຢັນລົງໃນມໍ່ໆມານີ້ ກໍຄືລາຄາຄຳໄດ້ເພີ່ມຂຶ້ນຢ່າງຊ້າໆ, ໃນຂະນະທີ່ຮຸ້ນ ແລະ ອະສັງຫາລິມະຊັບມີລາຄາເພີ່ມຂຶ້ນຢ່າງໄວວາ. ນີ້ໄດ້ເຮັດໃຫ້ຄໍາເປັນຊ່ອງທາງການລົງທຶນຫນ້ອຍລົງໃນໄຕມາດທີສອງ.

ຕອບຄຳຊັກຖາມຂອງ ໜັງສືພິມການລົງທຶນເອເລັກໂທຣນິກ - Baodautu.vn - ວັນທີ 7 ສິງຫາ, ທ່ານ Shaokai Fan, ຜູ້ອຳນວຍການໃຫຍ່ພາກພື້ນອາຊີ - ປາຊີຟິກ (ບໍ່ລວມຈີນ) ແລະ ຜູ້ອຳນວຍການທະນາຄານກາງໂລກປະຈຳສະພາຄຳໂລກ ໃຫ້ຮູ້ວ່າ: ມີຫຼາຍຊ່ອງທາງການລົງທຶນ, ຊັບສິນຫຼາຍປະເພດ, ແຕ່ລະຊ່ອງທາງການລົງທຶນ ແລະ ຊັບສິນແຕ່ລະປະເພດກໍ່ມີລັກສະນະແຕກຕ່າງກັນ. ຄໍາແມ່ນຊັບສິນພິເສດຫຼາຍທີ່ນັກລົງທຶນຕ້ອງເອົາໃຈໃສ່ໃນເວລາຄຸ້ມຄອງຫຼັກຊັບການລົງທຶນຂອງພວກເຂົາ.

ຕາມທ່ານ Shaokai Fan, ຄໍາບໍ່ສາມາດປຽບທຽບກັບຊ່ອງທາງການລົງທຶນອື່ນໆໄດ້ເພາະວ່າທໍາມະຊາດຂອງຄໍາແມ່ນແຕກຕ່າງກັນຫຼາຍຈາກຊ່ອງທາງການລົງທຶນໃນຫຼັກຊັບ, ອະສັງຫາລິມະສັບແລະອື່ນໆ, ໂດຍສະເພາະ, ຄໍາມີຄຸນສົມບັດປ້ອງກັນແລະຄວາມສ່ຽງ, ເພີ່ມຄວາມຢືດຢຸ່ນຂອງຫຼັກຊັບ. ນີ້ແມ່ນຊັບສິນທີ່ຊ່ອງທາງການລົງທຶນແລະຊັບສິນອື່ນໆບໍ່ມີ, ແລະຊັບສິນນີ້ສ້າງລັກສະນະທີ່ບໍ່ສາມາດທົດແທນໄດ້ຂອງຄໍາ.

ໃນຄວາມເປັນຈິງ, ໃນສະພາບການຂອງໂລກທີ່ບໍ່ສາມາດຄາດເດົາໄດ້ເພີ່ມຂຶ້ນດ້ວຍປັດໃຈທີ່ບໍ່ຫມັ້ນຄົງຫຼາຍ, ຄໍາໄດ້ກາຍເປັນຊັບສິນປ້ອງກັນທີ່ປອດໄພທີ່ຖືກຄັດເລືອກໂດຍນັກລົງທຶນຈໍານວນຫຼາຍແລະຕະຫຼາດຂະຫນາດໃຫຍ່ໃນທົ່ວໂລກ, ລວມທັງທະນາຄານກາງ.

ການສໍາຫຼວດໂດຍສະພາຄໍາຂອງໂລກສະແດງໃຫ້ເຫັນວ່າທະນາຄານກາງສ່ວນໃຫຍ່ໃນທົ່ວໂລກຍັງວາງແຜນທີ່ຈະເພີ່ມການຊື້, ທັງເພື່ອຄວາມຫຼາກຫຼາຍຂອງຫຼັກຊັບສໍາຮອງເງິນຕາຕ່າງປະເທດແລະການປ້ອງກັນຄວາມສ່ຽງທາງດ້ານການເມືອງທີ່ເພີ່ມຂຶ້ນ.

“ພວກເຮົາເຫັນວ່າ 5 ປີຜ່ານມາ, ຄວາມສ່ຽງໃຫຍ່ໄດ້ເກີດຂຶ້ນໃນທົ່ວໂລກຄື: Covid-19, ການປະທະກັນຂອງລັດເຊຍ-ຢູແກຼນ, ການປະທະກັນຢູ່ເຂດ Gaza, ສົງຄາມການຄ້າ... ໃນເວລາທີ່ມີຄວາມສ່ຽງ, ຄຳແມ່ນຊັບສິນທີ່ຊ່ວຍບັນດານັກລົງທຶນຜ່ານຜ່າວິກິດການ, ນີ້ແມ່ນເຫດຜົນເຮັດໃຫ້ບັນດາທະນາຄານກາງ ແລະ ນັກລົງທຶນໃຫຍ່ໃນທົ່ວໂລກເພີ່ມຄຳເຂົ້າໃນວົງເງິນການລົງທຶນຂອງຫວຽດນາມ. ທ່ານ Shaokai Fan ກ່າວ.

ຢູ່ຫວຽດນາມ, ຄວາມຕ້ອງການຄໍາໄດ້ຫຼຸດລົງ 20% ໃນປະລິມານ, ແຕ່ມູນຄ່າຍັງເພີ່ມຂຶ້ນ 12% ໃນໄຕມາດທີສອງຂອງປີ 2025, ສະແດງໃຫ້ເຫັນວ່າຄວາມປາຖະຫນາທີ່ຈະຊື້ຂອງປະຊາຊົນຍັງມີຫຼາຍ. ປະຈຸບັນ, ລັດຖະບານພວມປັບປຸງດຳລັດ 24/2012/ND-CP ກ່ຽວກັບຕະຫຼາດຄຳ ເພື່ອແນໃສ່ລົບລ້າງການຜູກຂາດ ແລະ ເພີ່ມທະວີການຈຳກັດການນຳເຂົ້າຄຳ. ຜູ້ຊ່ຽວຊານຄົນນີ້ເຊື່ອວ່າການຜ່ອນຄາຍການນຳເຂົ້າຄຳຈະນຳມາເຊິ່ງຜົນປະໂຫຍດຫຼາຍຢ່າງໃຫ້ແກ່ຕະຫຼາດ.

ກ່າວຄຳເຫັນຕໍ່ການເຄື່ອນໄຫວຂອງລາຄາຄຳໃນໄລຍະຈະມາເຖິງ, ທ່ານ ຊ່ານ ໄກຟານ ໃຫ້ຮູ້ວ່າ: ລາຄາຄຳຍັງໄດ້ຮັບຜົນປະໂຫຍດຈາກຄວາມຕ້ອງການຊື້ອັນໃຫຍ່ຫຼວງຈາກທະນາຄານກາງ ແລະ ກອງທຶນແລກປ່ຽນ (ETF). ນອກນີ້, ຄວາມເຄັ່ງຕຶງດ້ານການຄ້າຍັງບໍ່ທັນສິ້ນສຸດລົງ, ໂດຍສະເພາະແມ່ນໂລກພວມລໍຖ້າໝາກຜົນສຸດທ້າຍຂອງການເຈລະຈາພາສີລະຫວ່າງອາເມລິກາກັບຈີນ. ຄວາມຈິງທີ່ວ່າທະນາຄານກາງສະຫະລັດ (Fed) ຢູ່ພາຍໃຕ້ຄວາມກົດດັນອັນໃຫຍ່ຫຼວງທີ່ຈະຕັດອັດຕາດອກເບ້ຍຍັງສະຫນັບສະຫນູນລາຄາຄໍາ.

ບົດລາຍງານຂອງສະພາຄໍາໂລກສະແດງໃຫ້ເຫັນວ່າຄວາມຕ້ອງການຄໍາທົ່ວໂລກຈະສືບຕໍ່ເພີ່ມຂຶ້ນໃນໄຕມາດທີ່ 2 ຂອງປີ 2025. ການລົງທຶນໃນກອງທຶນແລກປ່ຽນຄໍາ (ETFs) ຍັງຄົງເປັນຕົວຂັບເຄື່ອນຕົ້ນຕໍຂອງຄວາມຕ້ອງການທັງຫມົດ, ມີການໄຫຼເຂົ້າຂອງ 170 ໂຕນໃນໄຕມາດ, ກົງກັນຂ້າມກັບການໄຫຼອອກເລັກນ້ອຍໃນໄຕມາດທີ່ສອງຂອງປີ 2024. Asian-listed funds, 70 tonnes ປະກອບສ່ວນຢ່າງຫຼວງຫຼາຍໃນສະຫະລັດ.

ສົມທົບກັບສະຖິຕິການໄຫຼເຂົ້າຂອງໄຕມາດທໍາອິດ, ຄວາມຕ້ອງການຄໍາທັງຫມົດຈາກ ETFs ຄໍາທົ່ວໂລກບັນລຸ 397 ໂຕນ - ລະດັບສູງສຸດໃນເຄິ່ງທໍາອິດຂອງປີນັບຕັ້ງແຕ່ 2020.

ທະນາຄານກາງສືບຕໍ່ຊື້ຄໍາ, ເຖິງແມ່ນວ່າຢູ່ໃນຈັງຫວະທີ່ຊ້າລົງ, ເພີ່ມ 166 ໂຕນໃນ Q2. ເຖິງວ່າຈະມີການຊ້າລົງນີ້, ການຊື້ຂອງທະນາຄານກາງຍັງຄົງສູງຢ່າງຫຼວງຫຼາຍເນື່ອງຈາກຄວາມບໍ່ແນ່ນອນທາງດ້ານເສດຖະກິດແລະພູມສາດທາງດ້ານການເມືອງຢ່າງຕໍ່ເນື່ອງ.

ການສໍາຫຼວດປະຈໍາປີຂອງສະພາຄໍາຂອງໂລກກ່ຽວກັບທະນາຄານກາງສະແດງໃຫ້ເຫັນວ່າ 95% ຂອງຜູ້ຈັດການສໍາຮອງເຊື່ອວ່າຄັງສໍາຮອງຄໍາຂອງທະນາຄານກາງທົ່ວໂລກຈະເພີ່ມຂຶ້ນໃນ 12 ເດືອນຂ້າງຫນ້າ.

ທ່ານ Shaokai Fan ໃຫ້ຄວາມເຫັນວ່າ: ການລົງທຶນໃນຄຳຍັງຄົງຢູ່ໃນລະດັບສູງຍ້ອນຄວາມຕ້ອງການຊັບສິນທີ່ປອດໄພ ແລະ ການເພີ່ມຂຶ້ນຂອງເງິນທຶນທີ່ໄຫຼເຂົ້າສູ່ຕະຫຼາດ.

ການອອກພັນທະບັດໃນເດືອນກໍລະກົດເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ, ພັນທະບັດອະສັງຫາລິມະສັບໄດ້ບັນລຸຈຸດສູງສຸດໃນເດືອນສິງຫາ 2025

ພັນທະບັດບໍ່ແມ່ນທະນາຄານທີ່ມີອາຍຸການເຕີບໂຕໃນເຄິ່ງທີ່ສອງຂອງປີນີ້ແມ່ນປະມານ 102.000 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນທົບສອງເທົ່າຂອງເຄິ່ງປີທຳອິດ (44.400 ຕື້ດົ່ງ), ຕົ້ນຕໍແມ່ນອະສັງຫາລິມະຊັບ. ເດືອນສິງຫາປີ 2025 ດຽວນີ້, ພັນທະບັດອະສັງຫາລິມະຊັບໄດ້ມີມູນຄ່າ 17.500 ຕື້ດົ່ງ.

|

ຕາມຂໍ້ມູນຂອງສະມາຄົມຕະຫຼາດພັນທະບັດຫວຽດນາມ, ນັບມາຮອດວັນທີ 25/7/2025, ຍອດຈຳນວນພັນທະບັດຂອງວິສາຫະກິດອອກເດືອນກໍລະກົດ 2025 ແມ່ນ 20.134 ຕື້ດົ່ງ.

ສະສົມແຕ່ຕົ້ນປີມາຮອດວັນປະກາດຂໍ້ມູນຂ່າວສານໃນວັນທີ 25 ກໍລະກົດ, ຍອດມູນຄ່າການອອກພັນທະບັດຂອງວິສາຫະກິດໄດ້ບັນທຶກປະມານ 287.000 ຕື້ດົ່ງ (90,3% ແມ່ນພັນທະບັດທີ່ອອກໃຫ້ເອກະຊົນ). ເຖິງ 75% ຂອງພັນທະບັດທີ່ອອກແມ່ນມາຈາກກຸ່ມທະນາຄານ.

ສະນັ້ນ, ການອອກພັນທະບັດວິສາຫະກິດພວມຟື້ນຟູຢ່າງແຂງແຮງ (ການອອກພັນທະບັດວິສາຫະກິດສະສົມໃນ 7 ເດືອນຕົ້ນປີ 2024 ບັນລຸ 183.000 ຕື້ດົ່ງ).

ຕາມສະມາຄົມແລ້ວ, ຍອດມູນຄ່າພັນທະບັດທີ່ຈະແກ່ຍາວເຖິງແມ່ນກວ່າ 118.000 ຕື້ດົ່ງ, ໃນນັ້ນ 52,2% ຍອດມູນຄ່າພັນທະບັດທີ່ຈະແກ່ຍາວແມ່ນຂຶ້ນກັບກຸ່ມບໍລິສັດອະສັງຫາລິມະຊັບ.

ຂໍ້ມູນລວມຂອງ FiinGroup ສະແດງໃຫ້ເຫັນວ່າ, ມາຮອດທ້າຍເດືອນ 6/2025, ຂະຫນາດຕະຫຼາດທັງໝົດບັນລຸ 1,35 ຕື້ດົງ. ໂດຍວິທີການອອກຈຳໜ່າຍ, ພັນທະບັດວິສາຫະກິດທີ່ດີເດັ່ນບັນລຸເກືອບ 1,200 ຕື້ດົ່ງໃນທ້າຍເດືອນ 6/2025, ເພີ່ມຂຶ້ນ 4,3% ເມື່ອທຽບໃສ່ເດືອນກ່ອນ ແລະ ກວມປະມານ 88,6% ຍອດມູນຄ່າພັນທະບັດວິສາຫະກິດໃນການໝູນວຽນ. ໃນທາງກົງກັນຂ້າມ, ມູນຄ່າການໄຫຼວຽນຂອງພັນທະບັດວິສາຫະກິດສາທາລະນະໄດ້ຫຼຸດລົງເລັກນ້ອຍ -0.8% ເມື່ອທຽບໃສ່ເດືອນກ່ອນ, ຫຼຸດລົງເຖິງ 154.8 ພັນຕື້ດົ່ງ, ພາຍຫຼັງທີ່ຫຼັກຊັບສາທາລະນະຂອງທະນາຄານ LPB (ອອກໃນເດືອນມິຖຸນາ 2023) ໄດ້ຊື້ຄືນກ່ອນກໍານົດ.

ໃນ 6 ເດືອນຕົ້ນປີ, ການອອກພັນທະບັດໃໝ່ບັນລຸເກືອບ 200.000 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນເກືອບ 109% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນຂອງປີກາຍ.

ຕາມ FiinGroup ແລ້ວ, ພັນທະບັດວິສາຫະກິດປະມານ 102.000 ຕື້ດົ່ງ (ບໍ່ລວມບັນດາທະນາຄານ) ແມ່ນກຳນົດຈ່າຍໃນເຄິ່ງທີ່ສອງຂອງປີນີ້. ຕົວເລກນີ້ແມ່ນເພີ່ມຂຶ້ນທົບສອງເທົ່າໃນເຄິ່ງປີທຳອິດ (44.400 ຕື້ດົ່ງ), ສະແດງໃຫ້ເຫັນຄວາມກົດດັນທີ່ມີຢູ່ໃນການຊຳລະເງິນ.

ວິສາຫະກິດອະສັງຫາລິມະຊັບຕ້ອງການ 65.300 ຕື້ດົງເພື່ອພັນທະບັດທີ່ມີຄວາມສຸກໃນເຄິ່ງທີ່ສອງຂອງປີ. ຄວາມກົດດັນຂອງການເຕີບໂຕເຕັມຕົວໄດ້ສູງສຸດໃນເດືອນນີ້ຢູ່ທີ່ປະມານ 17.500 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 3,8 ເທົ່າເມື່ອທຽບໃສ່ 7 ເດືອນຕົ້ນປີ 2025 (4,6 ຕື້ດົ່ງ). ເຖິງຢ່າງໃດກໍຕາມ, ຄວາມກົດດັນດ້ານການເຕີບໂຕເຕັມຕົວຈະຄ່ອຍໆຫຼຸດລົງເປັນ 6.000-12.000 ຕື້ດົ່ງຕໍ່ເດືອນ.

ຕາມ FiinGroup ແລ້ວ, ມີບາງວິສາຫະກິດທີ່ມີປະລິມານພັນທະບັດຄົບຊຸດຄື: ບໍລິສັດຫຸ້ນສ່ວນລົງທຶນກວາງຕຸ້ງ (6.000 ຕື້ດົ່ງ), ເຈື່ອງນາມທີ່ດິນ (2.500 ຕື້ດົ່ງ) ແລະ ເຊຕຣາ (2.000 ຕື້ດົ່ງ).

ຄາດວ່າ, ບັນດາວິສາຫະກິດບໍ່ແມ່ນທະນາຄານຕ້ອງຈ່າຍດອກເບັ້ຍພັນທະບັດ 6.600 ຕື້ດົ່ງໃນເດືອນສິງຫາ. ອະສັງຫາລິມະຊັບສືບຕໍ່ກວມເອົາອັດຕາສ່ວນທີ່ລົ້ນເຫຼືອດ້ວຍປະມານ 4.200 ຕື້ດົ່ງ, ເທົ່າກັບ 63% ຂອງພັນທະຈ່າຍດອກເບ້ຍ.

ມູນຄ່າຂອງພັນທະບັດວິສາຫະກິດທີ່ຊື້ຄືນໃນເດືອນມິຖຸນາ 2025 ບັນລຸລະດັບສູງສຸດກວ່າ 62,9 ພັນຕື້ດົ່ງ, ເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ 190% ເມື່ອທຽບໃສ່ເດືອນກ່ອນ ແລະ 139% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນ, ຕົ້ນຕໍແມ່ນຂະແໜງທະນາຄານ. ໃນ 6 ເດືອນຕົ້ນປີ 2025, ຍອດມູນຄ່າການຊື້ຄືນບັນລຸເກືອບ 123,3 ຕື້ດົ່ງ, ເພີ່ມຂຶ້ນ 31% ເມື່ອທຽບໃສ່ໄລຍະດຽວກັນ.

ໃນດ້ານການຊໍາລະເງິນສົດ, ຜູ້ອອກໃບປະກາດໄດ້ຈ່າຍຕົ້ນທຶນ ແລະ ດອກເບ້ຍພັນທະບັດວິສາຫະກິດ 91,400 ຕື້ດົ່ງ, ເທົ່າກັບ 32% ຂອງພັນທະການຈ່າຍເງິນທີ່ຄາດໄວ້ທັງໝົດຂອງປີ 2025. ກະແສເງິນສົດທີ່ຄາດວ່າຈະຈ່າຍແມ່ນ 201,200 ຕື້ດົ່ງໃນເຄິ່ງທີ່ສອງຂອງປີ, ໃນນັ້ນມີ 4 ພັນຕື້ດົ່ງ.

ທະນາຄານບໍ່ຈັດລໍາດັບຄວາມສໍາຄັນຂອງ "ເງິນຝາກປະຢັດ" ອີກຕໍ່ໄປບໍ?

ບໍ່ພຽງແຕ່ເປັນ “ເບາະຄວາມປອດໄພ”, ຄັງສຳຮອງຄວາມສ່ຽງຍັງເປັນ “ເງິນຝາກປະຢັດ” ສໍາລັບທະນາຄານ. ບໍ່ດົນມານີ້, ທະນາຄານຈໍານວນຫຼາຍໄດ້ຈັດການກັບຫນີ້ສິນທີ່ຊັກຊ້າຫຼືເລື່ອນອອກໄປໃນຂັ້ນຕອນທີ່ຜ່ານມາ, ດັ່ງນັ້ນພວກເຂົາໄດ້ຫຼຸດຜ່ອນການສະຫນອງຄວາມສ່ຽງ, ຫຼືຍອມຮັບການຫຼຸດຜ່ອນການສະຫນອງເພື່ອຈັດລໍາດັບຄວາມສໍາຄັນຂອງການເຕີບໂຕ.

|

ບົດລາຍງານທາງດ້ານການເງິນສໍາລັບໄຕມາດທີສອງຂອງ 2025 ສະແດງໃຫ້ເຫັນວ່າ 85% ຂອງທະນາຄານຈົດທະບຽນໄດ້ບັນທຶກການເຕີບໂຕຂອງກໍາໄລໃນທາງບວກ, ຫຼາຍກວ່າເຄິ່ງຫນຶ່ງຂອງທະນາຄານໄດ້ບັນທຶກການເຕີບໂຕຂອງກໍາໄລສອງຕົວເລກ. ພິເສດ, ຫຼາຍທະນາຄານໄດ້ບັນທຶກຜົນກຳໄລເພີ່ມຂຶ້ນ 30-80%, ເຊັ່ນ: SHB, PGBank, Sacombank, VietinBank, SeABank...

ຢ່າງໃດກໍ່ຕາມ, ບົດລາຍງານທາງດ້ານການເງິນຍັງສະແດງໃຫ້ເຫັນວ່າເພື່ອຮັກສາກໍາໄລສູງໃນເຄິ່ງທໍາອິດຂອງປີນີ້, ທະນາຄານຈໍານວນຫຼາຍຕ້ອງຍອມຮັບການຫຼຸດຜ່ອນຄວາມສ່ຽງຕໍ່ຄວາມສ່ຽງຂອງພວກເຂົາ.

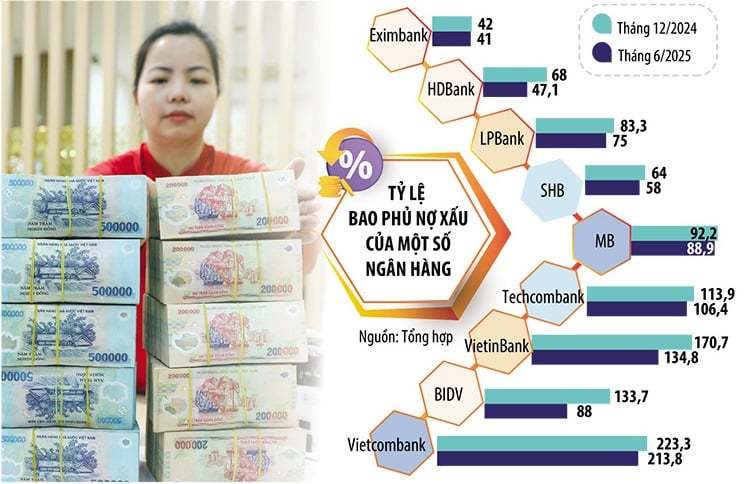

ອັດຕາສ່ວນການຄຸ້ມຄອງໜີ້ເສຍແມ່ນກຸ່ມທະນາຄານທຸລະກິດຂອງລັດ (“ໃຫຍ່ 4”), ແຕ່ໃນນັ້ນ, ມີພຽງ Agribank ທີ່ເພີ່ມອັດຕາການຄຸ້ມຄອງໜີ້ເສຍຂອງຕົນໃນເຄິ່ງຕົ້ນປີນີ້. ບົດລາຍງານການເງິນກາງປີແຍກຕ່າງຫາກສະແດງໃຫ້ເຫັນວ່າ, ມາຮອດທ້າຍເດືອນມິຖຸນາ 2025, ການຄຸ້ມຄອງໜີ້ເສຍຂອງ Agribank ແມ່ນ 148,6%, ເພີ່ມຂຶ້ນ 16,8% ເມື່ອທຽບໃສ່ຕົ້ນປີ.

ຂະນະດຽວກັນ, ການຄຸ້ມຄອງໜີ້ເສຍຂອງ BIDV (ຕາມບົດລາຍງານການເງິນລວມ) ແມ່ນພຽງ 88%, ຫຼຸດລົງຢ່າງແຮງເມື່ອທຽບໃສ່ 133,7% ໃນທ້າຍປີ 2024 ແລະ 96,8% ໃນທ້າຍໄຕມາດທຳອິດຂອງປີ 2025. ຍອດໜີ້ເສຍທັງໝົດຂອງ BIDV ເພີ່ມຂຶ້ນ 49% ໃນ 6 ເດືອນຕົ້ນປີ 2024, ເພີ່ມຂຶ້ນ 45 ຕື້ 300 ລ້ານໂດລາ. ການສະຫນອງເພີ່ມຂຶ້ນພຽງແຕ່ 9.5%, ເຮັດໃຫ້ການຄຸ້ມຄອງໜີ້ສິນບໍ່ດີຫຼຸດລົງຢ່າງຫຼວງຫຼາຍ.

ເຖິງວ່າ Vietcombank ຍັງຄົງເປັນແຊ້ມໃນການຄຸ້ມຄອງໜີ້ເສຍໃນທົ່ວລະບົບ (213,8%), ແຕ່ກໍຍັງມີການຫຼຸດລົງເມື່ອທຽບກັບທ້າຍປີທີ່ຜ່ານມາ (223,3%). ຢູ່ທະນາຄານ VietinBank, ໜີ້ເສຍມີພຽງ 134,8%, ແທນທີ່ 170,7% ໃນທ້າຍປີກາຍ.

ທະນາຄານການຄ້າຫຸ້ນສ່ວນເອກະຊົນສ່ວນໃຫຍ່ຍັງຕົກຢູ່ໃນສະພາບທີ່ຊຸດໂຊມຄວາມສ່ຽງຫຼຸດລົງເທື່ອລະກ້າວ, ປະຈຸບັນມີພຽງບາງທະນາຄານທີ່ມີອັດຕາສ່ວນການຄອບຄຸມໜີ້ເສຍເກີນ 100%.

ໂດຍສະເພາະ, ຢູ່ MB, ອັດຕາສ່ວນການຄຸ້ມຄອງຫນີ້ສິນທີ່ບໍ່ດີໃນທ້າຍເດືອນມິຖຸນາ 2025 ມີພຽງແຕ່ 88,9%, ແທນທີ່ຈະເປັນ 92,3% ໃນທ້າຍປີ 2024. ທີ່ HDBank, ການຄຸ້ມຄອງຫນີ້ສິນບໍ່ດີມີພຽງແຕ່ 47,1%, ຕ່ໍາກວ່າລະດັບເກືອບ 68% ໃນທ້າຍປີທີ່ຜ່ານມາ. ຢູ່ທີ່ SHB, ປະຈຸບັນການຄຸ້ມຄອງໜີ້ເສຍແມ່ນ 58%, ໃນຂະນະທີ່ໃນທ້າຍປີກາຍນີ້ແມ່ນເກືອບ 64%. ເຊັ່ນດຽວກັນ, LPBank ຍັງໄດ້ຫຼຸດອັດຕາສ່ວນການຄອບຄຸມໜີ້ເສຍຈາກ 83.3% ໃນທ້າຍປີກາຍມາເປັນ 75% ໃນທ້າຍໄຕມາດທີ່ 2 ປີ 2025. ບາງທະນາຄານທີ່ມີອັດຕາສ່ວນການຄອບຄຸມໜີ້ເສຍຕ່ຳແມ່ນ VIB (37.16%), NamABank (39%), EximBank (41%), MSB (55.5%)...

ນັບແຕ່ປີ 2022 ມາຮອດປະຈຸບັນ, ໜີ້ເສຍຂອງລະບົບທະນາຄານທັງໝົດໄດ້ຫຼຸດລົງຢ່າງຫຼວງຫຼາຍ. ຖ້າຫາກວ່າໃນໄຕມາດທີ 3 ຂອງປີ 2022, ການຄຸ້ມຄອງໜີ້ເສຍແມ່ນ 143,2%, ຫຼັງຈາກນັ້ນຮອດໄຕມາດທີ 3 ຂອງປີ 2023 ຫຼຸດລົງຕ່ຳກວ່າ 100% ແລະ ໃນທ້າຍໄຕມາດທຳອິດຂອງປີ 2025 ແມ່ນພຽງແຕ່ປະມານ 80%.

ມັນເປັນທີ່ເຂົ້າໃຈໄດ້ວ່າທະນາຄານການຄ້າຍອມຮັບທີ່ຈະຫຼຸດຜ່ອນການສະຫນອງເພື່ອຈັດລໍາດັບຄວາມສໍາຄັນຂອງການເຕີບໂຕ, ເມື່ອຄວາມກົດດັນຕໍ່ການເຕີບໂຕຂອງກໍາໄລຈາກຜູ້ຖືຫຸ້ນແມ່ນສູງຫຼາຍ. ນອກຈາກນັ້ນ, ສະພາບການເສດຖະກິດໃນປະຈຸບັນຍັງມີຄວາມແຕກຕ່າງກັນຫຼາຍເມື່ອທຽບໃສ່ໄລຍະຜ່ານມາ, ເຮັດໃຫ້ການຫຼຸດຜ່ອນອັດຕາສ່ວນການສະໜອງແມ່ນທ່າອ່ຽງໃນຊຸມປີຜ່ານມາ.

Theo các chuyên gia, giai đoạn 2020-2022, nợ xấu phình to do ảnh hưởng của Covid-19, nhiều ngân hàng phải cơ cấu nợ, giãn, hoãn nợ cho khách hàng. Cũng trong giai đoạn này, các ngân hàng đẩy mạnh trích lập dự phòng rủi ro. Tuy nhiên, hiện các khoản nợ giãn, hoãn trong giai đoạn trên đã được xử lý hết, nên các ngân hàng, đặc biệt là nhóm “Big 4”, không cần phải duy trì tỷ lệ bao phủ nợ xấu quá cao.

Vài năm gần đây, khi Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng hết hiệu lực, một số ngân hàng lo ngại khó khăn trong thu hồi, xử lý tài sản đảm bảo khi “con nợ” chây ỳ, không hợp tác, nên vẫn tích cực tăng trích lập dự phòng. Tuy nhiên, mới đây, Luật Các tổ chức tín dụng (sửa đổi) được thông qua, quyền thu giữ tài sản đảm bảo của tổ chức tín dụng được luật hóa, nỗi lo này của các ngân hàng cũng được giải tỏa. Vì vậy, dù bao phủ nợ xấu giảm, song cũng không quá rủi ro cho các nhà băng.

Thực tế, không chỉ là “tấm đệm” bảo vệ an toàn, dự phòng rủi ro còn là “của để dành” cho các ngân hàng và trong nhiều thời điểm, chính khoản này đóng góp lớn cho tăng trưởng lợi nhuận ngân hàng.

Nửa đầu năm nay, nhiều ngân hàng ghi nhận lãi lớn nhờ thu hồi nợ xử lý rủi ro tăng vọt (từ nguồn dự phòng). Cụ thể, trong 6 tháng đầu năm, lãi thuần từ hoạt động khác của Agribank lên tới gần 6.000 tỷ đồng (chỉ đứng sau mảng tín dụng) và tăng tới hơn 91%. Tại Techcombank, trong khi hầu hết hoạt động kinh doanh sụt giảm so với cùng kỳ năm 2024, thì riêng lãi thuần từ hoạt động khác tăng tới 3,1 lần so với cùng kỳ (hơn 66% lợi nhuận từ mảng này đến từ các khoản nợ đã xử lý rủi ro). Tương tự, tại ACB, LPBank…, lãi thuần từ hoạt động khác cũng tăng 2-3 lần (chủ yếu là thu nợ khó đòi đã xử lý bằng dự phòng rủi ro).

Vì vậy, các chuyên gia phân tích khuyến nghị ngân hàng cần nâng cao năng lực dự phòng, bảo vệ tài sản, củng cố niềm tin thị trường. Trong bối cảnh hệ thống ngân hàng Việt Nam còn mỏng vốn (Hệ số An toàn vốn đang ở mức thấp trong khu vực), tín dụng tăng nhanh và Ngân hàng Nhà nước vừa nới thêm “room” cho một số ngân hàng, việc củng cố bộ đệm dự phòng lại càng cần thiết.

Nguồn: https://baodautu.vn/ngan-hang-o-at-cho-vay-bat-dong-san-thi-diem-bo-room-tin-dung-tu-nam-2026-d354104.html

![[ຮູບພາບ] 60 ປີແຫ່ງວັນສ້າງຕັ້ງສະມາຄົມນັກສິລະປິນຫວຽດນາມ](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

![[ຮູບພາບ] ທ່ານປະທານສະພາແຫ່ງຊາດ ເຈີ່ນດ້າຍກວາງ ເຂົ້າຮ່ວມພິທີມອບລາງວັນ VinFuture 2025](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

(0)