O princípio geral na elaboração de políticas tributárias é a análise sob diversas perspectivas, buscando o equilíbrio entre os interesses de várias partes. Portanto, o aumento do imposto especial sobre o consumo de álcool e cerveja precisa ser cuidadosamente estudado, assim como a elaboração de um plano de reajuste razoável para auxiliar empresas e consumidores a se adaptarem ao aumento gradual do imposto até 2030.

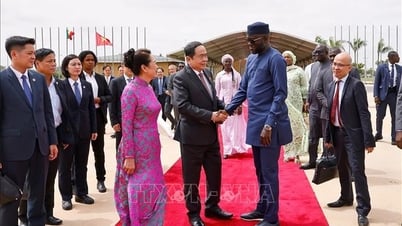

Essa foi a declaração do Sr. Nguyen Van Phung, ex-diretor do Departamento de Impostos para Grandes Empresas (Departamento Geral de Tributação), em entrevista aos repórteres do Kinh te & Do thi, sobre a proposta do Ministério das Finanças de aumentar o imposto especial sobre o consumo de cerveja e outras bebidas alcoólicas.

Garantir a harmonia dos interesses de todas as partes.

De acordo com o projeto de lei sobre o Imposto Especial sobre o Consumo (IECC), que está sendo consultado pelo Ministério das Finanças, o aumento proposto para o imposto sobre bebidas alcoólicas e cerveja é bastante elevado. Essa nova alíquota de imposto impactará negativamente as empresas?

Estou analisando atentamente o Projeto de Lei sobre o Imposto Especial sobre o Consumo, apresentado pelo Ministério da Fazenda ao Governo . Esta proposta apresenta diversos pontos novos em comparação com a versão anterior. Em particular, há duas opções para o aumento do imposto sobre bebidas alcoólicas. As opções propostas são bastante elevadas em comparação com a alíquota atualmente aplicada a este item. De acordo com o projeto, até 2030, a alíquota do Imposto Especial sobre o Consumo para cerveja e vinho com teor alcoólico acima de 20 graus aumentará para 90-100%, e para bebidas com teor alcoólico abaixo de 20 graus, ficará entre 60-70%.

Penso que, com o objetivo de melhorar a arrecadação de impostos de acordo com o programa estabelecido até 2030 e aprovado pelo Governo, que prevê o aumento da tributação, incluindo o imposto especial sobre o consumo, para obter recursos para despesas orçamentárias, garantir a defesa nacional, a segurança, a segurança social e o reajuste das taxas do imposto de renda, é necessário.

Isso porque, de modo geral, os impostos, e em particular os impostos especiais sobre o consumo, têm como principal objetivo gerar receita para o orçamento do Estado. Ao mesmo tempo, a arrecadação de impostos impacta mudanças nos comportamentos de produção, consumo e renda. Além disso, influencia a relação entre oferta e demanda e as relações sociais.

Contudo, os impostos não são a solução para todos os problemas; o objetivo principal continua sendo gerar receitas para o orçamento do Estado. O ajuste tributário também faz parte da estratégia sistêmica do Estado, especialmente no contexto atual, em que devemos combater ativamente a corrupção. Portanto, a política tributária precisa ser mais imparcial, mais eficaz e mais bem fundamentada.

Em relação às duas opções propostas, as empresas têm seus motivos para se manifestarem. Ajustes repentinos também dificultam a adaptação dos negócios. Portanto, é necessário pesquisar e coletar opiniões de forma ampla e cuidadosa.

Aumentar impostos é bom, mas, por outro lado, devemos nos perguntar: se aumentarmos os impostos agora, isso garantirá o desenvolvimento dos negócios? Não podemos afirmar isso com certeza, mas precisamos realizar mais pesquisas baseadas em estudos científicos e modelos econômicos abrangentes antes de podermos recomendar à Assembleia Nacional a aplicação da opção 1 ou da opção 2.

O aumento repentino de impostos causará dificuldades para muitas empresas. Você acha que deveríamos adiar o aumento de impostos?

Neste momento, não posso responder se o adiamento é possível ou não. No entanto, as agências precisam considerar o plano para o aumento do imposto especial sobre o consumo, evitando riscos de "choques" políticos que afetem negativamente as empresas. Isso porque o imposto especial sobre o consumo tem um grande impacto na socioeconomia, podendo reduzir a receita orçamentária proveniente do imposto sobre valor agregado e do imposto de renda corporativo. Além disso, há o risco de efeitos indiretos sobre as empresas na cadeia de suprimentos, afetando significativamente as pequenas e médias empresas.

Ambas as opções devem ser cuidadosamente estudadas, com base em dados científicos. Solicitamos a opinião dos deputados da Assembleia Nacional apenas em outubro deste ano, e a aprovação só ocorrerá em maio do próximo ano. Portanto, ainda temos tempo para analisá-las com atenção, especialmente as duas opções propostas.

Precisamos ouvir com calma e atenção diversas perspectivas e pedir aos especialistas que emitam suas opiniões com cautela. Não podemos emitir opiniões baseadas em emoções. Portanto, neste momento, não posso responder à pergunta sobre se o aumento de impostos pode ou não ser adiado.

Os instrumentos fiscais não são uma panaceia.

De acordo com a proposta do Ministério das Finanças, o método atual de cálculo do imposto relativo será mantido, mas também há quem defenda a necessidade de se aplicar o método de cálculo do imposto absoluto e misto, como ocorre em muitos países do mundo. Qual a sua opinião sobre essa questão?

— De um ponto de vista abrangente, tanto do ponto de vista do público em geral quanto dos pesquisadores, vejo que esta versão preliminar apresenta alguns avanços em comparação com as anteriores. Em primeiro lugar, é preciso afirmar que a versão preliminar levou em consideração a opinião pública e não aplicou imediatamente o método misto ou o método absoluto.

Na verdade, os métodos de cálculo de impostos relativos, absolutos ou mistos apresentam vantagens e desvantagens específicas, exigindo que os órgãos de gestão estatal estudem cuidadosamente as condições necessárias e suficientes, analisem e avaliem claramente a relação custo-benefício e, com base nisso, proponham a aplicação do método de cálculo de impostos mais adequado em cada etapa de desenvolvimento.

O método de cálculo de impostos é escolhido por cada país, de forma a ser adequado às suas condições socioeconômicas.

No Vietnã, se aplicarmos imediatamente o método absoluto ou o método misto, isso causará choque e prejuízos para empresas e consumidores. Isso porque a maioria de nós tem renda média, não tendo recursos suficientes para consumir produtos na faixa de preço de milhões de dongs por uma garrafa de vinho ou centenas de milhares de dongs por uma garrafa de cerveja.

Só podemos consumir produtos em um nível moderado. Por exemplo, 15.000 a 20.000 VND por uma lata de cerveja e cerca de 100.000 VND por uma garrafa de vinho são preços razoáveis. Portanto, a taxa de imposto é razoável e agradeço muito a aprovação da comissão de redação.

O mercado vietnamita de cerveja e vinho apresenta uma grande disparidade entre os preços dos produtos populares e os de alto padrão. Se um imposto fixo fosse aplicado por litro, os preços dos produtos de alta qualidade se tornariam mais vantajosos, enquanto os preços dos produtos populares (dominados por empresas vietnamitas) subiriam. Consequentemente, isso afetaria a produção e a competitividade das marcas de cerveja vietnamitas.

Como você avalia a meta de aumentar os impostos sobre o álcool e a cerveja? E, caso a política tributária não seja utilizada, qual política você acha que deveria ser adotada para limitar o consumo desse produto?

Ao ajustar o aumento do imposto especial sobre o consumo de bebidas alcoólicas, os legisladores visam três objetivos: regular o consumo, reduzindo o impacto negativo das bebidas alcoólicas na saúde humana; garantir uma receita orçamentária estatal estável e sustentável; e proteger a indústria nacional de fabricação de bebidas.

Em particular, considero uma boa ideia o objetivo de aumentar drasticamente os impostos para mudar o comportamento imediatamente. No entanto, também me preocupa ouvir a opinião de muitos especialistas de que a avaliação de impacto não é abrangente. Os números da avaliação de impacto são apenas relativos, ao contrário da avaliação de impacto da pesquisa realizada pelo Instituto Central de Pesquisa em Gestão Econômica.

Utilizando dados contábeis para fins estatísticos, o consumo per capita entre 2003 e 2005 foi de 3,8 litros por pessoa por ano, enquanto em 2015 e 2016 foi de 8,3 litros. A alíquota anterior do imposto sobre a cerveja era de 45% entre 2010 e 2012, 50% a partir de 2013, 55% a partir de 2016, 60% a partir de 2017, 65% de 2018 até o presente e continua a aumentar.

Os impostos têm aumentado continuamente nos últimos 10 anos, mas considerando que o consumo médio per capita aumentou mais de duas vezes e, principalmente, o impacto negativo do álcool, a taxa de pessoas que abusavam de álcool e cometiam atos violentos em 2010 era de apenas 1,4% da população, mas alarmantemente, em 2016 essa taxa aumentou para 14,4%, dez vezes maior. Os impostos aumentam 5% a cada ano, mas os atos violentos aumentam dez vezes.

E vejo que somente quando o Decreto nº 100 de 2019 for implementado de forma resoluta pelo Governo é que esse comportamento violento mudará. Portanto, pode-se afirmar que o imposto não é uma "chave universal", e a eficácia das medidas administrativas é maior do que o impacto do imposto.

Na minha opinião, na relação entre garantir uma arrecadação orçamentária razoável e reestruturar as fontes de receita tributária, devemos ajustar os impostos, incluindo o imposto especial sobre o consumo.

Além disso, devem ser realizadas campanhas de comunicação para que os consumidores aceitem o preço, influenciando os fabricantes a aprimorarem os processos tecnológicos, inovarem as fórmulas e reduzirem as substâncias tóxicas. Atualmente, as empresas estão muito preocupadas com a promoção, sem se preocuparem com a melhoria dos produtos e dos processos de produção.

Obrigado!

Fonte: https://kinhtedothi.vn/phuong-an-tang-thue-ruou-bia-can-duoc-tinh-toan-nhieu-chieu.html

![[Foto] Adorando a estátua de Tuyet Son - um tesouro de quase 400 anos no Pagode Keo](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Foto] Desfile para celebrar o 50º aniversário do Dia Nacional do Laos](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[Vídeo] Protegendo o Patrimônio Mundial das Mudanças Climáticas Extremas](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/03/1764721929017_dung00-57-35-42982still012-jpg.webp)

Comentário (0)