Die Resolution Nr. 68-NQ/TU des Politbüros zur privaten Wirtschaftsentwicklung hat den institutionellen Weg frei gemacht. Die Aufgabe der Unternehmer besteht darin, den Aufschwung zu beschleunigen, transparent, kreativ und vernetzt zu sein und gemeinsam den privaten Sektor aufzubauen, damit er zur wichtigsten treibenden Kraft der vietnamesischen Wirtschaft wird.

Seien Sie proaktiv, nicht passiv wartend

Am 4. Mai 2025 unterzeichnete Generalsekretär To Lam die Resolution Nr. 68-NQ/TU des Politbüros zur privaten Wirtschaftsentwicklung mit zahlreichen bahnbrechenden Ansätzen und Zielen. Können Sie uns sagen, wie die kleine und mittlere Unternehmerschaft in Hanoi diese Resolution aufgenommen hat und welche Erwartungen sie daran hat?

Unmittelbar nachdem Generalsekretär To Lam die Resolution Nr. 68-NQ/TU unterzeichnet hatte, hielt der Exekutivausschuss des Verbands der kleinen und mittleren Unternehmen in Hanoi eine Dringlichkeitssitzung ab, um den neuen Geist zu erfassen. Die Verbandsmitglieder waren begeistert, weil die Partei den privaten Sektor erstmals als „wichtigste Triebkraft“ der Wirtschaft bezeichnete und nicht nur als „eine der“ wie in der Resolution Nr. 10-NQ/TU vor sieben Jahren. Dieser Satz bekräftigte die Position der Unternehmer, räumte mit historischen Vorurteilen auf und vermittelte der Geschäftswelt die Botschaft eines „zentralen Themas“.

Unternehmen erwarten anspruchsvolle quantitative Ziele: Bis 2030 wird es zwei Millionen Unternehmen geben, die 55–58 % zum BIP (Bruttoinlandsprodukt) beitragen. Die Arbeitsproduktivität wird jährlich um 8,5–9,5 % steigen. Bis 2045 wird es mehr als drei Millionen Unternehmen geben, die über 60 % zum BIP beitragen. Diese Zahlen helfen Unternehmen, die „Ziellinie“ klar zu visualisieren und den Fortschritt mit der Regierung zu messen.

Wir glauben auch an die Botschaft „Grün und digital zusammen“. Die Resolution fordert den privaten Sektor auf, Vorreiter in der digitalen Transformation, Innovation und grünen Transformation zu werden und bis 2030 zu den Top 3 der ASEAN-Staaten und den Top 5 der asiatischen Technologiebranche zu gehören. Dies eröffnet Raum für bevorzugte Steuerpolitiken, grüne Kredite und Technologie-Sandboxen.

- Welche Verpflichtungen haben die Verbandsmitglieder nach den oben genannten Gefühlen der Aufregung, Erwartung und des Vertrauens eingegangen, um zur Verwirklichung der in der Resolution Nr. 68-NQ/TU festgelegten Ziele beizutragen?

Für Hanois kleine und mittlere Unternehmen, die mehr als 98 % aller Unternehmen in der Hauptstadt ausmachen, ist die Resolution Nr. 68-NQ/TU wie ein „Startschuss“ für ein neues Rennen. Anstatt nur auf Anreize zu warten, hat die Geschäftswelt drei Verpflichtungen identifiziert, die sie begleiten soll. Erstens: Wir haben eine transparente Unternehmensführung, die freiwillige Anwendung der IFRS für KMU (International Financial Reporting Standards for Small and Medium Enterprises), ESG-Berichterstattung (Berichterstattung über die Offenlegung von Informationen zu nachhaltigen Entwicklungsfaktoren von Unternehmen nach Umwelt-, Sozial- und Governance-Kriterien); Investitionen in Forschung und Entwicklung (F&E) von mindestens 2-3 % des Umsatzes für Technologie, erneuerbare Energien und die Verknüpfung der Wertschöpfungskette. Der Verband wird bis 2028 zehn Cluster für unterstützende Industrien, grüne Landwirtschaft und umweltfreundliche Logistik bilden.

Der Verband kleiner und mittlerer Unternehmen in Hanoi wird gemäß Resolution Nr. 68-NQ/TU einen Aktionsplan für den Zeitraum 2025–2030 herausgeben, der konkrete Maßnahmen enthält, wie etwa die Eröffnung des IFRS & ESG Support Center (voraussichtlich im dritten Quartal 2025), die Einrichtung eines Fonds für grüne Innovation und Transformation in Höhe von 1.000 Milliarden VND (parallel zum Kreditgarantiefonds) und die Organisation einer Reihe von 12 jährlichen Foren zum Thema „Grünes Kapital – Digitalisierung“, um kleine und mittlere Unternehmen mit Banken und Investoren zusammenzubringen.

Die neue Denkweise kleiner und mittlerer Unternehmen in Hanoi besteht darin, proaktiv zu sein und nicht passiv abzuwarten, ganz im Einklang mit dem in der Resolution betonten Geist, dass „Unternehmer wirtschaftliche Krieger sind“.

„Pivot“ hilft, das Kapitalkostenproblem zu lösen

- Eine der Aufgaben und Lösungen der Resolution Nr. 68-NQ/TU besteht darin, Kapitalquellen für die Privatwirtschaft zu fördern und zu diversifizieren; eine Politik zu verfolgen, die einem Teil der kommerziellen Kreditquellen Vorrang für private Unternehmen einräumt ... Welche Bedeutung haben diese Richtlinien im gegenwärtigen Kontext für kleine und mittlere Unternehmen in Hanoi?

Die Resolution sieht die Priorisierung kommerzieller Kreditquellen sowie die Entwicklung von grünen Krediten, Lieferkettenkrediten und Cashflow-basierten Krediten vor – immaterielle Vermögenswerte. Dies ebnet den Weg für ein digitales Kredit-Scoring-Modell, reduziert die Abhängigkeit von Sicherheiten und ist auf die Besonderheiten kleiner und mittlerer Unternehmen in Hanoi zugeschnitten, von denen 65 % Dienstleistungs- und Technologieunternehmen mit wenigen materiellen Vermögenswerten sind.

Im Hinblick auf die Senkung der Kapitalkosten ermöglicht die Resolution Zinszuschüsse für grüne und Kreislaufprojekte. Sie ermöglicht Banken, ihre Risikofaktoren zu senken und so die Kreditzinsen zu senken. Angesichts der durchschnittlichen Geschäftszinsen, die 3 bis 3,5 Prozentpunkte über der Inflationsrate liegen, ist diese Maßnahme äußerst praktisch.

– Wie ist also die aktuelle Situation hinsichtlich des Kapitalzugangs für kleine und mittlere Unternehmen, Sir?

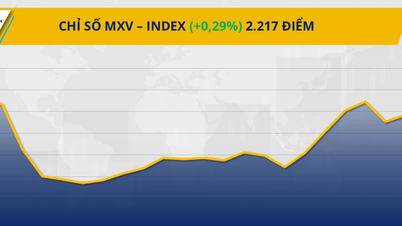

- Daten der Staatsbank zeigen, dass die ausstehenden Kredite privater Unternehmen bei Kreditinstituten bis Ende 2024 etwa 6,91 Milliarden VND erreichen werden, ein Anstieg von 14,72 % gegenüber 2023, was etwa 44 % der ausstehenden Kredite in der Wirtschaft entspricht. Davon werden die ausstehenden Kredite kleiner und mittlerer Unternehmen fast 2,75 Millionen Milliarden VND erreichen, ein Anstieg von 10,7 % gegenüber Ende 2023, was 17,6 % der gesamten ausstehenden Kredite entspricht.

Obwohl der ausstehende Kreditsaldo im Vergleich zu 2023 um 10,7 % gestiegen ist, besteht weiterhin eine geschätzte Finanzierungslücke von 24 Milliarden US-Dollar, da 31.773 kleine und mittlere Unternehmen mit niedrigem Risikoscore bisher keine Kredite erhalten haben. Das Haupthindernis sind die begrenzten Sicherheiten. 72 % der kleinen und mittleren Unternehmen sind Dienstleistungsunternehmen. Ihre wichtigsten Vermögenswerte sind Verträge und Kundendaten, die von den Banken noch nicht bewertet werden.

Darüber hinaus sind die Kosten für die Einhaltung der Vorschriften hoch, die Bearbeitung von Kreditanträgen dauert durchschnittlich 4 bis 6 Wochen und die Prüfungskosten betragen 80 bis 120 Millionen VND pro Jahr, was für Unternehmen mit einem Kapital von weniger als 20 Milliarden VND eine Belastung darstellt.

Neben den oben genannten großen Hindernissen gibt es auch positive Anzeichen, beispielsweise: Die Staatsbank hat Kreditinstitute angewiesen, „digitale Kredite auszuweiten“ und dabei Big-Data-Analysen zur Bewertung von Geschäftsplänen zu nutzen. Hanoi testet derzeit eine Datenbank, die Steuern, Zoll und Sozialversicherung miteinander verbindet.

Kurz gesagt ist die Kreditprioritätspolitik in der Resolution Nr. 68-NQ/TU als „Dreh- und Angelpunkt“ für die Umstellung des Kreditvergabemodells von „Hypothek – Kontrolle“ auf „Daten – Begleitung“ sinnvoll. Sie hilft kleinen und mittleren Unternehmen in Hanoi, das Problem der Kapitalkosten zu lösen und fördert gleichzeitig engere Verbindungen zwischen Banken und FinTech.

Die Entschließung wirft auch die Frage auf, wie das Modell der Kreditgarantiefonds für kleine und mittlere Unternehmen auf zentraler und lokaler Ebene verbessert werden kann. Außerdem wird die Beteiligung von Finanzinstituten und Großunternehmen an der Kreditgarantie für kleine und mittlere Unternehmen gefördert. Außerdem wird die Übernahme von Risiken aufgrund objektiver Bedingungen und höherer Gewalt bei der Kreditgarantietätigkeit thematisiert. Welche konkreten Vorschläge und Empfehlungen hat der Verband hierzu?

- Aufgrund der Erfahrungen in Hanoi erließ das städtische Volkskomitee den Beschluss Nr. 50/2024/QD-UBND zur Aufhebung des Beschlusses Nr. 206/2006/QD-UBND vom 24. November 2006, mit dem die Verordnung über Kreditgarantien für kleine und mittlere Unternehmen in Hanoi des Stadtentwicklungsinvestitionsfonds erlassen wurde. Dies führte zu einer vorübergehenden Unterbrechung der Kreditgarantiefonds-Aktivitäten. Der Verband schlug fünf Lösungsgruppen vor:

Zunächst muss der Hanoi Credit Guarantee Fund nach dem Modell einer zweiköpfigen GmbH neu gegründet werden, wobei das Stadtvolkskomitee und der Verband 30 % des Kapitals beisteuern, um die Verwaltungsautonomie zu erhöhen und öffentlich-private Risiken zu teilen. Es wird erwartet, dass das Projekt im dritten Quartal 2025 abgeschlossen und dem Stadtvolksrat zur Prüfung und Genehmigung vorgelegt wird. Der Fonds soll über ein Stammkapital von 1.200 Milliarden VND verfügen, davon 500 Milliarden VND aus dem Haushalt, 350 Milliarden VND von Großunternehmen und 350 Milliarden VND in Form lokaler grüner Anleihen.

Zweitens: Ein „Green - Digital Guarantee Window“ soll eingerichtet werden, das bis zu 80 % des Kreditwerts für Energiespar- und digitale Transformationsprojekte mit ESG-Messberichten garantiert. Im Jahr 2026 werden 100 Projekte mit einem ausstehenden garantierten Kreditvolumen von 3.000 Milliarden VND als Pilotprojekt durchgeführt.

Drittens: Nutzen Sie digitale Kreditbewertung und Mitgarantien; verknüpfen Sie Steuer-, Zoll-, POS- und E-Rechnungsdatenbanken. Unternehmen mit einem Rating von A oder höher erhalten 30 % Rabatt auf die Kreditgarantiegebühren, wenn sie 2025 eine Absichtserklärung (MoU) mit drei FinTech-Unternehmen – FiinGroup, NAPAS Data und MISA – unterzeichnen.

Viertens: Der Mechanismus der „umgekehrten Garantie“ mit führenden Unternehmen, FDI-Unternehmen und inländischen Konzernen wie Samsung, VinFast, T&T … garantiert die Lieferkette der Stufen 2–3. Der Kreditgarantiefonds garantiert 50–60 % des Risikoanteils. Hanoi hat mit Samsung Vietnam ein Pilotprojekt für 50 Unternehmen der unterstützenden Industrie im Zeitraum 2026–2027 unterzeichnet.

Schließlich werden der Risikoreservefonds und die Kreditgarantieversicherung 15 % der Garantiegebühr in den Reservefonds einbehalten und eine Risikoversicherung im Wert von 30 Milliarden VND pro Jahr von der PVI Insurance Corporation erwerben. Diese wird angewendet, sobald der Fonds betriebsbereit ist.

Diese Empfehlungen basieren auf Empfehlungen des Finanzministeriums, der Staatsbank und den Erfahrungen von Fonds in Japan (JFC) und Südkorea (KODIT). Ziel ist es, den Anteil der Unternehmen in Hanoi, die Garantien erhalten, von derzeit weniger als 2 % auf 10 % bis 2030 zu erhöhen und so zur Erreichung des in der Resolution Nr. 68-NQ/TU festgelegten Ziels von 55-58 % des BIP beizutragen.

Vielen Dank!

Quelle: https://hanoimoi.vn/pho-chu-tich-kiem-tong-thu-ky-hiep-hoi-doanh-nghiep-nho-va-vua-thanh-pho-ha-noi-mac-quoc-anh-phat-trien-kinh-te-tu-nhan-da-duoc-mo-duong-bang-the-che-701866.html

![[Foto] Bilder der staatlichen Vorprobe der Militärparade auf dem Ba-Dinh-Platz](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Foto] Paradeblöcke ziehen während der Vorprobe durch Hang Khay-Trang Tien](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

Kommentar (0)