Últimamente, en el mercado de seguros se han producido numerosos casos que han provocado la pérdida de confianza de los clientes, como por ejemplo, empleados bancarios que son ambiguos al dar consejos sobre seguros, empleados de seguros que no asesoran claramente sobre los términos del contrato...

Sin embargo, es innegable que participar en un seguro de vida es una buena solución para mantener los recursos financieros ante los riesgos de accidentes, enfermedades, etc. Sin embargo, no todo el mundo sabe cuánto seguro comprar y cómo elegir el seguro.

A continuación, se presenta la opinión de la Sra. Nguyen Thu Giang, experta de FIDT, unidad de consultoría de inversiones y gestión de activos en Vietnam. La Sra. Giang también cuenta con una amplia experiencia en el sector de seguros.

20 años, 30 años, 40 años ¿qué tipo de seguro debo comprar?

De hecho, el seguro es un paquete de productos a largo plazo, que puede durar décadas, por lo que es necesario establecer una estrategia para asignar ingresos a los productos de seguros. Entonces, ¿debería la cantidad de dinero deducida por el seguro ser la misma cada año o en diferentes etapas?

- Primero, la gente necesita darse cuenta de que su capacidad de ganar dinero es un activo, y un activo importante.

El principio es que cuanto más importante sea el activo, más conscientes debemos ser de su gestión de riesgos. Cuando somos jóvenes, la mayoría de nuestros activos son intangibles. Gradualmente, con el tiempo, estos activos se acumularán en activos financieros o bienes raíces. Pero para los jóvenes, es una historia de potencial, una historia de futuro.

Participar en un seguro de vida es una buena solución para mantener recursos financieros ante riesgos de accidentes, enfermedades, etc. (Foto: Manh Quan).

Por otro lado, la gestión de riesgos siempre va de la mano con las obligaciones financieras, especialmente para las personas dependientes, familiares que, si ya no cuentan con una fuente de ingresos de nuestra parte, se verán financieramente vulnerables a corto y largo plazo. El largo plazo puede ser de 10, 20 o más años. Si la persona dependiente es un niño, abarca desde su nacimiento hasta los 18 años. Si es una persona mayor, abarca desde su jubilación hasta su fallecimiento. El seguro, como forma de proteger los ingresos futuros, es importante para las personas jóvenes y de mediana edad, y ya no lo es para las personas mayores.

Sin embargo, además de proteger los ingresos, el seguro también contribuye a limitar el costo de la atención médica , el tratamiento de accidentes y enfermedades graves para los familiares. En este punto, depende de la edad y la salud de los dependientes.

Si desea establecer una red de protección suficientemente buena para todos los miembros de la familia, la prima del seguro seguramente será muy alta, por lo que aquí debe considerar si la familia prioriza el aumento de los activos o la protección financiera; si hay un límite en los costos del seguro, debe considerar para qué sujetos priorizar los beneficios de protección, por ejemplo, priorizar a los ancianos y a los niños menores de 3 años.

En su opinión, ¿deberíamos considerar aumentar o disminuir la tasa de ingresos para el seguro? ¿Cómo deberíamos elegir los paquetes de seguros según la edad?

- Cuando tienen 20 años, recién egresados de la escuela y tienen ingresos, no están casados ni tienen familia, la mayoría de los jóvenes no necesitan dotarse de un seguro de vida.

Sin embargo, algunos de ustedes, desde los primeros días de su graduación, han asumido la responsabilidad de cubrir parte de los gastos familiares. Al ser un apoyo para padres y familiares con dificultades económicas, especialmente si sus padres no cuentan con seguro social ni ninguna otra pensión, deben comprender que tienen personas a su cargo y que son responsables económicamente. A esta edad, solo necesitan contratar el seguro de vida principal, sin necesidad de adquirir productos complementarios. Con ingresos mensuales de 10 millones de VND, pueden deducir el 6% de sus ingresos anuales para contratar un seguro con una prima de 7,2 millones de VND y un monto asegurado inferior a 1.000 millones de VND.

Al cumplir 3 años, al casarse y tener hijos, la responsabilidad financiera aumenta significativamente. Para calcular el monto del seguro para este período, no se deben ignorar las necesidades más importantes, como el pago de deudas, los gastos esenciales para los familiares que se quedan con la pareja durante al menos 10 años y los costos de educación de los hijos hasta los 18 años.

En primer lugar, es necesario priorizar la cantidad de seguro lo suficientemente grande para las necesidades anteriores, teniendo en cuenta factores que reducen la demanda como los activos líquidos, los ingresos del cónyuge, los ingresos pasivos... Después de calcular el nivel del seguro de vida con el producto principal lo suficientemente grande, entonces base el presupuesto para comprar productos complementarios adicionales en consecuencia.

Después de calcular la cobertura del seguro de vida para el producto principal, puede entonces, en base a su presupuesto, comprar productos adicionales según corresponda (Foto: IT).

Durante este período, los ingresos suelen aumentar gradualmente y alcanzan su punto máximo alrededor de los 35 años. Por lo tanto, si contrata un seguro antes, deberá estimar la tasa de crecimiento de sus ingresos y los ingresos esperados a esa edad para elaborar un presupuesto razonable. Si sus ingresos a los 35 años son el doble que a los 25, debería contratar un seguro adicional equivalente a la prima que contrató a los 25. Si sus ingresos son el triple que a los 25, debería aumentar el importe del seguro con un nuevo contrato o con un seguro de fallecimiento. El 5-8 % de sus ingresos anuales debe utilizarse como referencia para calcular el presupuesto del seguro.

A los 4 años, la necesidad de proteger los ingresos futuros disminuye a medida que los hijos crecen, y la responsabilidad financiera se reduce ligeramente. Sin embargo, el costo de la atención médica, el tratamiento de accidentes y enfermedades graves aumentará, por lo que esta es la etapa para reducir el producto principal y aumentar el producto complementario.

Al cumplir 5 años, la mayoría de las personas ya no tienen mucha necesidad de proteger sus ingresos futuros; si ya han pagado la prima del contrato durante 20 años, pueden dejar de pagar la prima y usar el dinero acumulado en el contrato para mantener los beneficios de protección, especialmente los beneficios por accidentes y enfermedades graves.

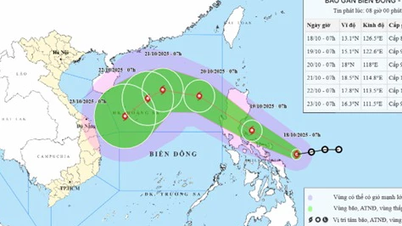

La cifra del 5-8% de los ingresos anuales debe utilizarse como referencia al calcular el presupuesto del seguro (Foto: Manh Quan).

Contratar seguro hasta el 5-10% de los ingresos

¿Qué porcentaje del ingreso anual es razonable gastar en seguros?

Al responder la pregunta anterior, mencioné entre el 5% y el 8% de los ingresos. En los países desarrollados, la tasa mínima de seguro es del 2% al 5%. Sin embargo, hay dos puntos a tener en cuenta.

Una es que su nivel de vida es alto, se puede entender que si se mudan a vivir a nuestro país, sus ingresos pueden clasificarse como los de los ricos, y el 2-5% de los ingresos de los ricos es un número significativo en comparación con los niveles de ingresos promedio y bajo.

En segundo lugar, su seguro de vida puede no venir con un componente de ahorro, mientras que en nuestro país, la mayoría de los seguros de vida tienen un componente de ahorro, por lo que si solo se trata de protección, puede representar el 3-4% de los ingresos, pero al agregar el componente de ahorro, aumentará al 5-8%.

Incluso con este nivel de ingresos del 5-8%, no debemos ser rígidos. Por ejemplo, una persona ha tenido ingresos de 30 millones de VND al mes durante muchos años. Recientemente, estos ingresos aumentaron repentinamente a 80 millones de VND al mes, pero estos nuevos ingresos no son realmente sostenibles ni estables. En ese caso, se debe elegir un nivel de ingresos para determinar el presupuesto de compra del seguro en torno a los 50 millones de VND al mes.

Además, es necesario considerar la tasa de ahorro y la necesidad de utilizar este flujo de caja excedente de las personas y familias que quieran priorizar el aumento del patrimonio o la protección de las finanzas.

Por ejemplo, si la tasa de ahorro es del 30% de los ingresos y desea invertir para aumentar su patrimonio, dedique el 25% a la inversión y ahorre el 5% restante para contratar un seguro. Sin embargo, las personas y familias que valoran la protección y desean más beneficios de seguro pueden aumentar el presupuesto de seguro al 10%, por ejemplo.

[anuncio_2]

Fuente

![[Foto] Ceremonia de clausura del XVIII Congreso del Comité del Partido de Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/17/1760704850107_ndo_br_1-jpg.webp)

![[Foto] El periódico Nhan Dan lanza “La Patria en el Corazón: La Película del Concierto”](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/16/1760622132545_thiet-ke-chua-co-ten-36-png.webp)

Kommentar (0)