بسیاری از صندوقهای سرمایهگذاری با سرمایه ثابت بر جمعآوری سهام کسبوکارهایی با پتانسیل رشد سود ۱۵ تا ۲۰ درصد در سال (۲۰۲۵-۲۰۲۶) تمرکز دارند که بالاتر از میانگین بازار (۱۳ تا ۱۵ درصد) است. در چارچوب یک بازار سهام با رشد سریع اما بسیار بیثبات، پشتکار با دیدگاه بلندمدت به صندوقهای سرمایهگذاری با سرمایه ثابت کمک میکند تا مزیت برتر خود را حفظ کنند - عکس: کوانگ دینه

رمزگشایی سبدهای سرمایهگذاری به «کوسهها» کمک میکند تا سودهای کلانی به دست آورند.

با وجود شروع هفته با افت شدید، بازار سهام اخیراً شاهد سودهای قابل توجهی برای بسیاری از سرمایهگذاران، به ویژه سرمایهگذاران شرکتهای بزرگ، بوده است. شاخص VN ماه گذشته نزدیک به ۱۸۰ واحد (۱۲٪) افزایش یافت و به ۱۶۸۲.۲۱ واحد رسید که قویترین افزایش آن در بیش از ۷.۵ سال گذشته است و شتاب صعودی آن را از ابتدای سال ۲۰۲۵ به تقریباً ۳۳ درصد رسانده است.

طبق آمار Fmarket، پلتفرم پیشرو صندوقهای سرمایهگذاری باز در ویتنام، روند صعودی قوی به "کوسهها" (سرمایهگذاران بزرگ) کمک کرده است تا عملکرد فوقالعادهای داشته باشند.

تعدادی از صندوقها ماه گذشته بازدهی بالاتری نسبت به شاخص VN داشتند که در صدر آنها عبارتند از: Bvfed (15.5%)، VinaCapital-Veof (14.6%)، Magef (14.5%)، Uveef (13.8%)، Kdef (13%)، Vinacapital-Vesaf (12.9%)، Mafeqi (12.7%) و VinaCapital-Vmeef (12.6%).

یکی از ویژگیهای مشترک این صندوقها این است که بخش بزرگی از آنها به سهام بانکی اختصاص داده میشود، که محرک اصلی بازار در ماه گذشته بود.

برای مثال، صندوق Bvfed نزدیک به ۴۶٪ را به سهام بانکها (VPB، ACB، TCB، SHB ، MBB، LPB، HDB)، بیش از ۱۰٪ را به گروه مصالح ساختمانی (HPG) و نزدیک به ۴٪ را به بخش خدمات رفاهی اختصاص میدهد.

در همین حال، صندوق VinaCapital-Veof نزدیک به 42٪ به سهام بانکها (MBB، CTG، STB، CTB، VPB، VIB )، بیش از 7٪ به مصالح ساختمانی (HPG) و همچنین تخصیصهای اضافی به خردهفروشی (MWG) و املاک و مستغلات (DXG) اختصاص داد.

با این وجود، تصویر کلی رشد بازار همچنان به وضوح دو قطبی است. علاوه بر دستاوردهای قوی در بانکداری، اوراق بهادار و بخشهایی مانند Vingroup و Gelex ، بسیاری از بخشهای دیگر مانند واردات-صادرات و املاک و مستغلات هنوز به اوج خود در ماه آوریل نرسیدهاند.

همانطور که مشاهده میشود، اگر سهام با بیشترین تأثیر را حذف کنیم، شاخص VN در واقع فقط حدود ۱۵۰۰ واحد است. این توضیح میدهد که چرا بسیاری از سرمایهگذاران حقیقی، با وجود مشاهده رونق بازار، سود متناسبی دریافت نکردند.

در این زمینه، صندوقهای سرمایهگذاری با سقف سرمایهگذاری متغیر، که توسط تیمی از متخصصان باتجربه اداره میشوند، به گزینهای مؤثر تبدیل میشوند.

سرمایهگذاران انفرادی انتخاب سهام را دشوارتر میدانند.

بر اساس دادههای بازار، شاخص VN در حال حاضر با نسبت P/E (قیمت به درآمد) 15.8 برابر معامله میشود که معادل میانگین 10 ساله است. اگر بر اساس پیشبینیها محاسبه شود، نسبت P/E تنها حدود 13.4 برابر خواهد بود که به طور قابل توجهی کمتر از اوجهای قبلی است. این نشان میدهد که بازار هنوز جای رشد دارد، اما انتخاب سهام انفرادی برای سرمایهگذاران انفرادی به طور فزایندهای دشوار میشود.

به گفته کارشناسان شرکت مدیریت ویتنام KIM، پس از یک دوره رشد سریع، بازار ممکن است به دلیل خطرات نرخ ارز و تورم، کند شود و اصلاحاتی را تجربه کند. با این حال، انتظارات از کاهش نرخ بهره فدرال رزرو ایالات متحده (Fed) در ماه سپتامبر و احتمال ارتقاء از FTSE کاتالیزورهای مهمی خواهند بود.

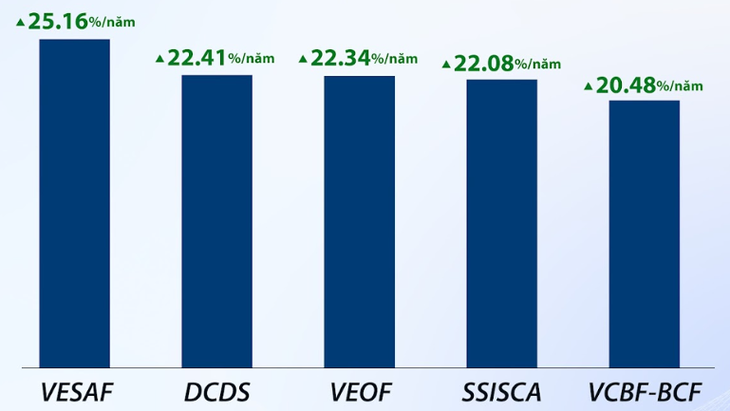

طبق دادههای پلتفرم Fmarket، سرمایهگذارانی که در پنج سال گذشته هرگونه صندوق سهام یا صندوق متوازن را در اختیار داشتهاند، سالانه بیش از ۱۲ درصد بازدهی داشتهاند. حتی سرمایهگذاری در صندوقی با بهترین عملکرد میتواند بازدهی بیش از ۲۵ درصد در سال داشته باشد.

میانگین بازده در 5 سال گذشته برای صندوقهای سرمایهگذاری با سقف سرمایهگذاری متغیر - منبع: Fmarket

از زمان نوسانات ناشی از تعرفههای ایالات متحده در ماه آوریل، بسیاری از صندوقها نه تنها بهبود یافتهاند، بلکه به لطف استراتژیهای متمرکز بر ارزش و تجدید ساختار به موقع، بیش از 50 درصد افزایش نیز داشتهاند. بهبود سریع صندوقهای با سرمایهگذاری نامحدود، مزیت یک پرتفوی با مدیریت حرفهای را نشان میدهد که بر کسبوکارهایی با اصول محکم متمرکز است، نه اینکه به دنبال روندهای کوتاهمدت باشد.

خانم نگوین هوآی تو، معاون مدیر کل شرکت مدیریت صندوق وینا کپیتال، در مورد جذابیت بلندمدت بازار سهام ویتنام اظهار داشت که سه عامل اصلی عبارتند از: چشمانداز ارتقاء به وضعیت بازارهای نوظهور که سرمایه خارجی را جذب میکند؛ رشد اقتصادی پایدار و سود شرکتها؛ و برنامه «نوآوری ۲.۰» (ترویج اصلاحات ساختاری و فرآیند تأیید پروژههای زیرساختی و املاک و مستغلات).

این عوامل به ویتنام کمک میکند تا به یکی از جذابترین داستانهای سرمایهگذاری در آسیا تبدیل شود. با این حال، خانم هوآی تو همچنین تأکید کرد: «بازار سهام ویتنام به دلیل اقتصاد بسیار باز، به شدت تحت تأثیر عوامل اقتصاد کلان و اقتصاد خرد، چه داخلی و چه بینالمللی، قرار خواهد گرفت. بنابراین، این کشور جایی برای سرمایهگذاران کوتاهمدت نیست، بلکه بستری حاصلخیز برای استراتژیهای منظم و پایدار است.»

منبع: https://tuoitre.vn/soi-danh-muc-quy-ca-map-co-phieu-nao-mang-ve-loi-nhuan-khung-20250908124858873.htm

![[ویدئو] هنر ساخت نقاشیهای عامیانه دونگ هو توسط یونسکو در فهرست صنایع دستی نیازمند حفاظت فوری ثبت شده است.](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/10/1765350246533_tranh-dong-ho-734-jpg.webp)

نظر (0)