9월 말 3주 연속 급락세를 보인 VN 지수는 2023년 4분기 첫 주를 큰 변동 없이 시작하며 4주 연속 하락세를 이어갔습니다. 마지막 거래일에는 VN 지수가 다시 상승했지만, 거래량은 20일 평균보다 낮아 현금 흐름이 여전히 취약함을 시사했습니다. 또한, 최근 거래일에는 녹색 캔들과 빨간색 캔들이 번갈아가며 횡보하는 모습을 보였습니다. 이는 투자 심리가 상당히 위축되어 있음을 보여줍니다.

SGI Capital은 VN-Index가 현재 1,100에 가까운 조정 단계를 거친 후, 시장 가치가 합리적인 수준으로 회복되었고, 금리가 여전히 낮아 기업이 회복할 수 있는 여건이 조성되었으며, 일부 기업은 기본 사항을 지속적으로 개선하고 어려움의 바닥을 통과했으며 2024년에도 성장을 지속했기 때문에 시장이 차별화 단계에 진입할 것으로 예상합니다.

앞으로 몇 주 동안 시장은 중앙은행의 유동성 인출이 단기 금리를 얼마나 상승시킬지, 얼마나 지속될지, 그리고 장기 채권 금리와 예금 금리에 어떤 영향을 미칠지 아직 불확실하기 때문에 신중한 입장을 유지할 것입니다. SGI 캐피털은 4분기가 성장 측면에서 지나치게 유동성이 높지도, 지나치게 긍정적이지도 않은 환경이 될 것으로 평가하며, 기업 운영과 주가 변동 모두에서 차별화를 꾀하기에 적합한 시기가 될 것이라고 전망합니다.

BSC증권의 최근 보고서는 거시경제 전망과 중요 이벤트를 바탕으로 10월 주식 시장에 대한 두 가지 시나리오를 제시했습니다.

BSC에 따르면 첫 번째 시나리오는 9월 중순 이후 일련의 하락 이후, 지수와 주식 그룹이 보다 합리적인 가치 평가 수준으로 복귀하면서 수요가 좋아지면서 감정이 안정된다는 것입니다.

외국인 투자자들은 순매수 상태로 전환했고, 공공 투자 자본 지출이 계속해서 긍정적이고 많은 산업 그룹의 생산 및 사업 활동이 개선 조짐을 보이면서 경제 의 거시경제적 요인이 긍정적인 신호를 계속 보였습니다.

기업들이 3분기 실적을 발표하기 시작하면 시장은 엇갈릴 것으로 예상됩니다. VN 지수는 하락 후 1,150~1,170포인트 범위로 회복하기 위해 조정을 거쳐야 합니다.

한편, 두 번째 시나리오에서 BSC는 10월 말에 열리는 FOMC 회의 전에 FED 관계자들이 "매파적" 견해를 계속 표명할 경우, 이는 FED가 올해 한 번 더 운영 금리를 인상하고 장기간 이 금리 수준을 유지할 가능성이 높다는 것을 의미한다고 분석했습니다.

동-달러 스와프 상태는 여전히 마이너스 상태를 유지하고 있으며, 2023년 4분기 환율 압박은 더욱 심화될 것으로 예상됩니다. 중앙은행이 공개시장(OMO)에서 국고채를 계속 발행하고, 유동성 균형을 맞추고 거시경제 변수를 안정시키기 위해 더욱 강력한 수단을 사용할 가능성도 배제할 수 없습니다.

시장이 계속 조정을 받으면 불안과 매도세가 발생할 수 있으며, VN 지수는 1,100 ± 20포인트 선으로 하락할 것으로 예상됩니다. 긍정적인 시나리오에서는 VN 지수가 누적되어 1,150 ~ 1,160포인트 선까지 소폭 상승하는 시나리오에서 유동성은 세션당 20,000 ~ 22,000억 VND 사이에서 변동할 것으로 예상됩니다.

환율은 여전히 긴장 상태를 유지할 수 있으며, 외국인 투자자들의 기존 매도 압력도 시장에 상당한 영향을 미칠 것으로 예상됩니다. 그러나 거시경제적 여건은 여전히 비교적 양호하며, 기업들은 10월에 발표될 3분기 실적을 통해 점진적으로 차별화를 꾀할 것입니다.

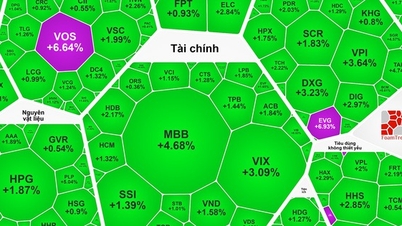

BSC는 현재 시장 상황을 고려하여 연말에 유리한 산업 그룹을 다음과 같이 추천했습니다. 수출 그룹, 공공 투자 그룹, 산업단지 부동산 그룹, 상품 및 산업 그룹.

[광고_2]

원천

![[사진] 깟바 - 푸른 섬의 천국](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F04%2F1764821844074_ndo_br_1-dcbthienduongxanh638-jpg.webp&w=3840&q=75)

![[VIMC 40일간의 번개같은 속도] 다낭항: 단결 - 번개같은 속도 - 결승선 돌파](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764833540882_cdn_4-12-25.jpeg)

댓글 (0)