As ações caíram acentuadamente em abril com o choque tarifário, depois subiram acentuadamente e estão gradualmente se aproximando de um pico histórico em julho de 2025 - Foto: QUANG DINH

Lucro explosivo em pouco tempo

Apesar da saída de caixa, o poder de compra permaneceu dominante, ajudando o VN-Index a manter seu ritmo de alta, atingindo oficialmente 1.457 pontos na última sessão desta semana, aproximando-se do recorde estabelecido durante o período da COVID-19, três anos atrás (1.528 pontos).

Este desenvolvimento é notável, visto que o Índice VN havia caído para 1.073 pontos três meses atrás, quando os EUA anunciaram a imposição de tarifas recíprocas, e o mercado financeiro global foi afetado por muitas incertezas. Naquela época, o sentimento flutuou fortemente, forçando muitos investidores a reestruturarem seus portfólios. No entanto, a situação melhorou gradualmente, tanto em termos de solidez interna quanto da questão tarifária, demonstrando a resiliência e o desenvolvimento flexível da economia vietnamita.

Nesse contexto, as atividades de negociação na bolsa de valores também ganharam destaque, principalmente com os "tubarões" — fundos de investimento com grande capital, administrados e constituídos por uma equipe de especialistas experientes.

De acordo com dados da Fmarket, a plataforma com mais fundos abertos no Vietnã, diante de muitos desafios, os fundos demonstraram profissionalismo e iniciativa em estratégias de gestão de risco.

Normalmente, muitos fundos com estratégias flexíveis aproveitaram a recuperação para estourar com lucros superiores a 20% após as oscilações, em que o fundo DCDS registrou um lucro de quase 30% em menos de 3 meses.

Resumindo o primeiro semestre do ano, os rankings de desempenho mostram um forte aumento de novos fundos abertos, com dois fundos de ações administrados pela MB Capital mantendo as posições de liderança, com lucros de aproximadamente 11% e 10%, respectivamente. Os dois fundos restantes são o BVFED do Bao Viet Fund, com 8,5%, e o DCDS da Dragon Capital, com mais de 8%.

Defensivo com fundos de títulos e fundos equilibrados

Ao contrário da volatilidade dos fundos de ações, os fundos de renda fixa continuam a desempenhar um papel defensivo graças aos rendimentos estáveis, superiores às taxas de juros da poupança. Muitos fundos, como VNDBF, VinaCapital VFF, BVBF e DCBF, registraram lucros em 12 meses superiores a 6,4%.

Alguns fundos de títulos flexíveis alocam seus portfólios em ações, como o LHBF, que está obtendo um retorno de 12%, o dobro da taxa de juros de poupança de 12 meses.

Os fundos balanceados, embora afetados pelas ações, estão sob controle graças à renda estável dos títulos de alta qualidade. O VinaCapital VIBF lidera este grupo com um retorno de mais de 3% no primeiro semestre do ano.

Notavelmente, em meio à volatilidade do mercado, os fundos de títulos líquidos (MMFs) tornaram-se um refúgio para o fluxo de caixa à espera de oportunidades. Com alta liquidez e juros calculados com base no tempo de retenção, os MMFs são considerados uma opção mais flexível do que as poupanças de curto prazo. No Fmarket, estes fundos mantêm desempenho estável: MBAM (3,2%), ABBF (3%), DCIP (2,7%), SSIBF e VNDBF (ambos com 2,6%).

No segundo semestre de 2025, espera-se que o mercado se beneficie de uma série de fatores de suporte: política monetária flexível, expectativas de melhorias do mercado e reformas dentro da estrutura “Inovação 2.0”, colocando o setor privado no centro do crescimento de longo prazo.

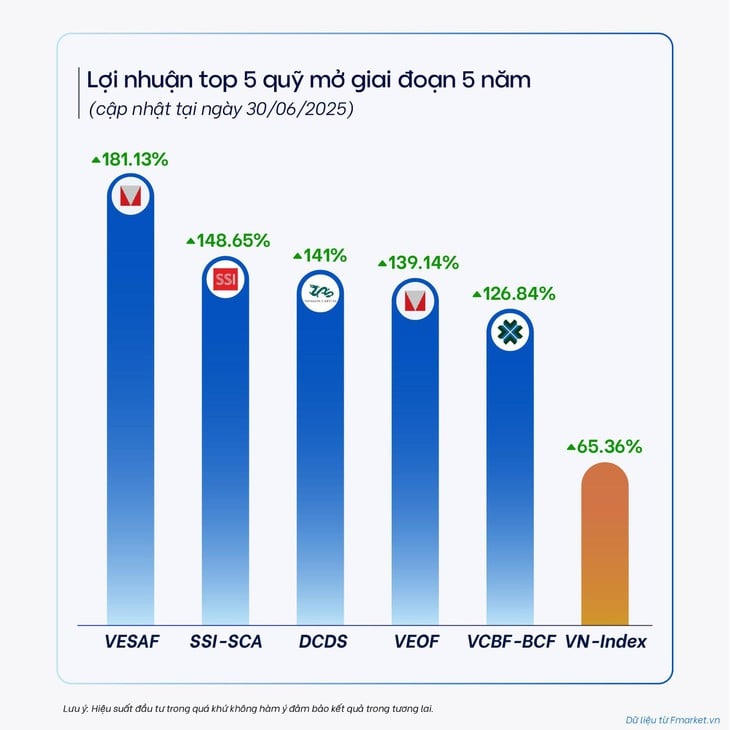

Retorno de fundo aberto de 5 anos

Lucros e ativos de fundos abertos aumentam acentuadamente

As estatísticas da Fmarket sobre o desempenho de fundos abertos ao longo de um ciclo de 5 anos mostram que a maioria dos fundos abertos tem um crescimento impressionante no valor patrimonial líquido (VPL), apesar dos períodos de correção profunda do mercado.

Até o final do segundo trimestre de 2025, o VinaCapital-VESAF está liderando o marco de lucro de 5 anos com um retorno médio de quase 23%/ano, o SSI-SCA atinge aproximadamente 20%/ano, o DCDS atinge mais de 19%/ano, o VinaCapital-VEOF atinge 19%, o VCBF-BCF mantém um nível de quase 18%/ano, superando em muito o aumento do VN-Index no mesmo período, que atingiu apenas 10,8%/ano.

No contexto em que o Vietnã está entrando em um período de forte desenvolvimento econômico, espera-se que os fundos abertos continuem a desempenhar um papel cada vez mais importante na estratégia de alocação de ativos dos investidores.

Fonte: https://tuoitre.vn/chung-khoan-tang-vun-vut-sau-khi-dot-ngot-lao-doc-ca-map-lai-dam-co-nao-20250712081814722.htm

![[Foto] Cerimônia de encerramento do 18º Congresso do Comitê do Partido de Hanói](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/17/1760704850107_ndo_br_1-jpg.webp)

![[Foto] Jornal Nhan Dan lança “Pátria no Coração: O Filme Concerto”](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/16/1760622132545_thiet-ke-chua-co-ten-36-png.webp)

Comentário (0)