O preço do ouro pode cair abaixo de US$ 3.000 por onça.

O Citigroup acaba de divulgar um relatório notável ao reduzir sua previsão para o preço do ouro, alertando que os preços do ouro podem cair abaixo de US$ 3.000 por onça até o final de 2025, 16% abaixo do preço atual de US$ 3.369 por onça no final de junho de 2020.

Especificamente, o banco ajustou sua meta de preço do ouro para os próximos 3 meses de US$ 3.500/onça para US$ 3.300/onça e sua previsão para os próximos 6 a 12 meses de US$ 3.000/onça para US$ 2.800/onça, citando o declínio da atratividade do ouro como ativo de refúgio seguro à medida que as condições econômicas globais melhoram em 2026.

O Citi acredita que a estabilidade econômica, especialmente nos EUA, reduzirá a demanda por ouro como investimento. Analistas preveem que o Federal Reserve (Fed) cortará as taxas de juros, impulsionando o crescimento econômico e, consequentemente, reduzindo as pressões inflacionárias. Além disso, o retorno da estabilidade política nos EUA, principalmente no contexto das eleições de meio de mandato, também é visto como um fator que reduz a atratividade do ouro.

No cenário pessimista do Citi, se as tensões geopolíticas diminuírem e a guerra comercial global for resolvida, os preços do ouro poderão cair ainda mais, mas o Citi avalia a probabilidade desse cenário ocorrer em apenas 20%.

Apesar da perspectiva pessimista para o ouro, o Citi está otimista em relação à prata. A instituição prevê que os preços da prata alcancem US$ 40 por onça nos próximos 6 a 12 meses, e até mesmo US$ 46 por onça em um cenário otimista, graças à oferta limitada e à forte demanda.

Ao contrário do Citi, o Société Générale (SocGen) e muitas grandes instituições financeiras, como o Goldman Sachs, mantêm-se otimistas em relação ao ouro.

O SocGen considera o ouro um ativo com forte potencial de crescimento e uma proteção contra a instabilidade geopolítica. O banco francês afirmou que não tem pressa em realizar lucros, visto que os preços do ouro permanecem abaixo de sua meta de US$ 4.000 por onça, e prevê inclusive que os preços poderão atingir US$ 4.200 no segundo trimestre de 2026.

Entre os fatores que sustentam a visão otimista do SocGen estão a desvalorização do dólar americano, as fortes compras de ouro pelos bancos centrais para diversificar as reservas e reduzir a dependência do dólar, e a possibilidade de futuros cortes nas taxas de juros pelo Fed. O SocGen espera que os preços do ouro se consolidem em torno de US$ 3.450 a onça durante o verão, antes de acelerarem no quarto trimestre de 2025 e no primeiro semestre de 2026.

Além disso, instituições como o Goldman Sachs também enfatizam o papel do ouro como proteção contra a inflação, especialmente quando o dólar americano se desvaloriza e as taxas de juros reais caem. A demanda por ouro físico nos mercados emergentes, particularmente na China e na Índia, também é um fator importante para a valorização do ouro.

Atividades de obtenção de lucro e alterações no fluxo de caixa

Após dois anos de impressionantes aumentos de preço, quase dobrando de valor, o ouro enfrenta a questão de se é hora de os investidores realizarem lucros. Com seu preço atual em torno de US$ 3.370 por onça, o ouro se tornou um dos ativos de melhor desempenho em qualquer carteira de investimentos.

No entanto, com os preços do ouro em níveis historicamente altos, a probabilidade de o dinheiro migrar para outros ativos, como ações, títulos, prata ou mesmo criptomoedas, está se tornando cada vez mais evidente.

As ações americanas, particularmente índices como o S&P 500, poderiam se beneficiar de uma perspectiva econômica menos pessimista. Se os EUA realmente saírem da recessão e retomarem o crescimento acelerado previsto pelo Citi, os investidores podem migrar do ouro para ações de tecnologia ou empresas em crescimento. Os títulos do Tesouro americano também atrairiam investimentos, já que a inflação deve se estabilizar.

As perspectivas para a economia dos EUA desempenham um papel crucial na formação dos preços do ouro. Se o Fed reduzir as taxas de juros conforme esperado, o custo de oportunidade de manter ouro diminuirá, criando condições para que os preços do ouro permaneçam elevados.

Por outro lado, se a economia dos EUA crescer fortemente e a inflação for controlada, o ouro poderá perder seu apelo como ativo de refúgio seguro. Dados recentes mostram que a inflação nos EUA caiu mais rápido do que o esperado, enquanto a perspectiva de evitar uma recessão está se tornando cada vez mais clara. Isso corrobora a visão do Citi sobre a possibilidade de uma queda nos preços do ouro.

Geopoliticamente, as tensões entre Israel e Irã estão em evidência. Ataques a hospitais israelenses e instalações nucleares iranianas intensificaram o conflito, mas ambos os lados parecem estar evitando uma guerra em grande escala. O Irã tem se abstido de usar seus aliados, como o Hezbollah ou os Houthis, enquanto os EUA aumentaram sua presença militar , mas priorizaram pressionar o Irã a retomar as negociações nucleares.

Caso o conflito no Oriente Médio diminua, a redução na demanda por ouro como ativo de refúgio seguro poderá levar os preços do ouro a caírem abaixo de US$ 3.000 por onça, conforme previsto pelo Citi.

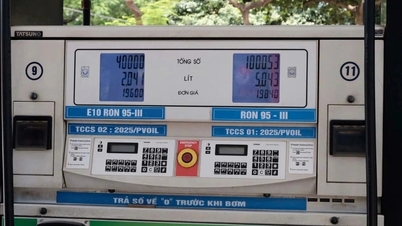

No mercado interno, os preços das barras e anéis de ouro permanecem elevados. Especificamente, ao final do pregão de 20 de junho, o preço das barras de ouro 9999 na SJC e na Doji estava cotado entre 117,4 e 119,4 milhões de VND/onça (compra-venda). A SJC anunciou o preço dos anéis de ouro (1-5 tael) entre 113,5 e 116 milhões de VND/onça (compra-venda). A Doji anunciou o preço dos anéis de ouro (1-5 tael) entre 114 e 116 milhões de VND/onça (compra-venda).

Fonte: https://vietnamnet.vn/vi-sao-gia-vang-the-gioi-duoc-du-bao-giam-manh-ve-moc-96-trieu-dong-luong-2413509.html

![[Foto] O primeiro-ministro Pham Minh Chinh conversa por telefone com o CEO da corporação russa Rosatom.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Foto] Cerimônia de encerramento da 10ª Sessão da 15ª Assembleia Nacional](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[OFICIAL] O GRUPO MISA ANUNCIA SEU POSICIONAMENTO DE MARCA PIONEIRO NA CONSTRUÇÃO DE IA AGENTE PARA EMPRESAS, FAMÍLIAS E GOVERNO](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Comentário (0)