ในปี 1999 วอลล์สตรีทเชื่อว่าพวกเขาได้ค้นพบกุญแจสู่อนาคตแล้ว คำวิเศษคือ ".com" บริษัทที่ไม่มีรายได้ มีเพียง "คลิก" เท่านั้น มีมูลค่าหลายพันล้านดอลลาร์

นักวิเคราะห์วาดภาพ โลก ดิจิทัลที่ไร้แรงเสียดทานอย่างเต็มรูปแบบ จากนั้นความจริงก็ปรากฏ ฟองสบู่ดอทคอมแตกระหว่างเดือนมีนาคม 2000 ถึงตุลาคม 2002 มูลค่าตลาดหายไป 5 ล้านล้านดอลลาร์สหรัฐ ทิ้งบทเรียนอันเจ็บปวดไว้ให้กับนักลงทุนรุ่นหนึ่ง

ยี่สิบห้าปีต่อมา ในเดือนกรกฎาคมของปีนี้ ประวัติศาสตร์ดูเหมือนจะเคาะประตูอีกครั้ง แต่คราวนี้ คำวิเศษได้เปลี่ยนเป็น "AI"

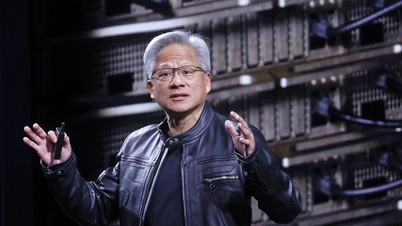

เหตุการณ์ที่ Nvidia ยักษ์ใหญ่ชิปกราฟิก กลายเป็นบริษัทแรกของโลกที่มีมูลค่าตลาดทะลุ 4 ล้านล้านดอลลาร์สหรัฐฯ ถือเป็น "จุดเริ่มต้น" ของงานเลี้ยงสุดยิ่งใหญ่ ตลาดหุ้นวอลล์สตรีททั้งหมดจมอยู่กับความคลั่งไคล้ปัญญาประดิษฐ์ หุ้นอย่าง Microsoft, Google และ Meta พุ่งทะยานสู่จุดสูงสุดอย่างไม่เคยปรากฏมาก่อน ดัชนี S&P 500 ยังคงสร้างสถิติใหม่อย่างต่อเนื่อง แต่ท่ามกลางความยินดีนั้น Torsten หัวหน้า นักเศรษฐศาสตร์ ผู้ทรงอิทธิพลของ Apollo Global Management บริษัทยักษ์ใหญ่ด้านการลงทุน กลับสาดน้ำเย็นใส่ฝูงชน

จากการวิเคราะห์อันเฉียบคมที่แพร่กระจายไปอย่างรวดเร็วในแวดวงการเงิน เขาได้สรุปผลที่น่าตกใจว่า “ความแตกต่างระหว่างฟองสบู่เทคโนโลยีในช่วงทศวรรษ 1990 กับฟองสบู่ AI ในปัจจุบันก็คือ บริษัท 10 อันดับแรกในดัชนี S&P 500 ในปัจจุบันมีมูลค่าสูงเกินจริงอย่างเห็นได้ชัดเมื่อเทียบกับในช่วงทศวรรษ 1990”

คำเตือนของ Slok ไม่ใช่เรื่องซึ้งกินใจ มันมาจากแผนภูมิที่ควรทำให้ทุกคนหยุดคิด

ฟองสบู่ราคา AI: เมื่อวอลล์สตรีทเดิมพันตลาดทั้งหมดในเกมที่สมบูรณ์แบบ

แผนภูมิทางการเงินที่ดูเรียบง่ายจาก Apollo Global เผยให้เห็นภาพอันน่าสะพรึงกลัวของกระแสความนิยมที่ก่อตัวขึ้นบนวอลล์สตรีท ทอร์สเทน หัวหน้านักเศรษฐศาสตร์ของ Apollo ได้เปรียบเทียบอัตราส่วนราคาต่อกำไร (P/E) ล่วงหน้าของบริษัทขนาดใหญ่ที่สุด 10 แห่งในดัชนี S&P 500 กับอีก 490 บริษัท ตัวชี้วัดสำคัญนี้สะท้อนให้เห็นว่านักลงทุนกำลังเดิมพันอนาคตของบริษัทมากเพียงใด ยิ่ง P/E สูงเท่าไหร่ ความคาดหวังก็ยิ่งสูงเท่านั้น

ผลลัพธ์ของแผนภูมินี้น่าตกใจ ในปีนี้ ช่องว่างระหว่างสองกลุ่มบริษัทได้เพิ่มขึ้นมากกว่าช่วงที่ฟองสบู่ดอทคอมแตกในปี 2000 ซึ่งหมายความว่านักลงทุนกำลังวางใจในบริษัทยักษ์ใหญ่อย่าง Nvidia, Meta, Microsoft, Apple และ Google ด้วยความเชื่อมั่นอย่างแรงกล้ายิ่งกว่าที่เคยเชื่อมั่นใน Cisco หรือ AOL เมื่อกว่าสองทศวรรษก่อน

ความรู้สึกอิ่มเอมใจนี้กำลังสร้างปรากฏการณ์อันตราย นั่นคือการพุ่งขึ้นอย่างผิดเพี้ยน แม้ว่าดัชนี S&P 500 จะดูแข็งแรงจากภายนอก แต่เมื่อพิจารณาอย่างใกล้ชิดจะพบว่ากำไรเกือบทั้งหมดของตลาดมาจากหุ้นเทคโนโลยีชั้นนำเพียงไม่กี่ตัว ส่วนอีก 490 บริษัทแทบไม่ขยับเลย กล่าวอีกนัยหนึ่ง ชะตากรรมของตลาดหุ้นสหรัฐฯ ทั้งหมด รวมถึงบัญชีเงินเกษียณ กองทุนรวม และความมั่งคั่งของครัวเรือนนับล้านๆ กำลังแขวนอยู่บนมือของบริษัทเพียงไม่กี่แห่ง

จะเป็นอย่างไรหากหนึ่งในนั้น เช่น Nvidia รายงานผลประกอบการต่ำกว่าที่คาดการณ์ไว้ ในตลาดที่ความคาดหวังพุ่งสูงขึ้นอยู่แล้ว การจามจากกลุ่มนี้อาจทำให้ตลาดหุ้นวอลล์สตรีทตกต่ำได้

จุดเริ่มต้นของทุกสิ่ง: ChatGPT ของ OpenAI เปิดตัวในเดือนพฤศจิกายน 2022 (ภาพ: MauriceNorbert/Alamy)

แน่นอนว่าหลายคนอาจเถียงว่า "คราวนี้มันต่างออกไป" ซึ่งพวกเขาก็มีเหตุผล ยักษ์ใหญ่ด้านเทคโนโลยีในปัจจุบันไม่ได้เป็นแค่สตาร์ทอัพยุคดอทคอมที่ "มีไอเดียดีแต่ไม่มีทุน" อีกต่อไป พวกเขาเป็นเครื่องจักรที่สร้างกำไรหลายหมื่นล้านดอลลาร์ในแต่ละไตรมาส ไมโครซอฟท์และกูเกิลมีกระแสเงินสดที่มั่นคง เอ็นวิเดียได้ก้าวข้ามจากการเป็นผู้ผลิตจีพียู ก้าวขึ้นมาเป็นแพลตฟอร์มฮาร์ดแวร์ที่ขาดไม่ได้สำหรับการปฏิวัติปัญญาประดิษฐ์ระดับโลก เมื่อเทียบกับปี 1999 รากฐานทางการเงินของกลุ่มบริษัทนี้แข็งแกร่งกว่าหลายเท่า

แต่ตรงนี้เองที่คำเตือนของทอร์สเทนเริ่มชัดเจนขึ้น ปัญหาไม่ได้อยู่ที่บริษัท AI ที่ไม่ทำกำไร แต่อยู่ที่วอลล์สตรีทกำลังตั้งราคาพวกเขาราวกับว่าอนาคตนั้นสมบูรณ์แบบ อนาคตที่ AI ไม่เพียงแต่เพิ่มผลผลิต แต่ยังช่วยประหยัดเงินได้หลายล้านล้านดอลลาร์ เติบโตแบบก้าวกระโดดอย่างยั่งยืนเป็นเวลาหลายปี และบรรลุทุกคำมั่นสัญญาอันงดงามของซิลิคอนแวลลีย์

แต่ประวัติศาสตร์การเงินได้แสดงให้เห็นเสมอว่าไม่มีอะไรจะขึ้นตลอดไป ฟองสบู่ทุกครั้ง ไม่ว่าจะเกิดจากกำไรที่แท้จริงหรือความคาดหวังเพียงอย่างเดียว ย่อมมีขีดจำกัด และเมื่อความคาดหวังเกินความเป็นจริง แม้เพียงเล็กน้อย ตลาดก็รู้เสมอว่าจะทวงคืนราคาที่จ่ายไปเพื่อความฝันในอุดมคติได้อย่างไร

จิตวิทยาของการตื่นทองของ AI

ความคล้ายคลึงทางจิตวิทยาระหว่างปี 2025 และ 1999 นั้นชัดเจนมาก ปัจจุบัน ซีอีโอทุกคนรู้สึกว่าจำเป็นต้องพูดถึง “กลยุทธ์ AI” ของตนในการประชุมผลประกอบการ เช่นเดียวกับที่บริษัทต่างๆ รีบเร่งเพิ่ม “.com” เข้าไปในชื่อบริษัทเพื่อดึงดูดนักลงทุนเมื่อสองทศวรรษก่อน

หุ้นกำลังปรับตัวสูงขึ้นโดยอิงจากศักยภาพและเรื่องราวของ AI ไม่จำเป็นต้องขึ้นอยู่กับรายได้และกำไรที่แท้จริงที่ AI จะนำมาสู่เศรษฐกิจโดยรวม ความกลัวที่จะพลาดโอกาส (FOMO) แพร่หลายในตลาด นักลงทุนมองผลกำไรมหาศาลของ Nvidia แล้วบอกตัวเองว่าไม่สามารถอยู่เฉยๆ ได้อีกต่อไป

วอลล์สตรีทกำลังตั้งราคา AI ราวกับเป็นเทคโนโลยีมหัศจรรย์ ไร้ความเสี่ยง และไร้ขีดจำกัด เป็นเครื่องจักรที่สร้างผลกำไรได้ไม่รู้จบ แต่ภายใต้รัศมีนั้นกลับมีความไม่แน่นอนมากมายที่นักลงทุนอาจมองข้ามไป

ประการแรก มีความเสี่ยงด้านนโยบาย เมื่อ AI แพร่หลายมากขึ้น ตั้งแต่ตลาดแรงงานไปจนถึงความมั่นคงของชาติ รัฐบาลต่างๆ จะไม่นิ่งเฉยอีกต่อไป กฎระเบียบที่เข้มงวดยิ่งขึ้นอาจถูกนำมาใช้ในเร็วๆ นี้ ซึ่งจะจำกัดอำนาจของบริษัทเทคโนโลยียักษ์ใหญ่ และชะลอการนำ AI ไปใช้ในเชิงพาณิชย์

ต่อไปคือประเด็นเรื่องต้นทุน การพัฒนาและการใช้งานโมเดล AI ขั้นสูงอย่าง GPT-4 หรือ Gemini ไม่เพียงแต่มีราคาแพงเท่านั้น แต่ยังสิ้นเปลืองพลังงานไฟฟ้าและทรัพยากรมหาศาลอีกด้วย เมื่อผลกำไรยังไม่ชัดเจน คำถามเกี่ยวกับผลตอบแทนจากการลงทุน (ROI) ก็ยังคงค้างคาอยู่ ทำให้ผู้เชี่ยวชาญหลายคนลังเล

ปรากฏการณ์ “ภาพลวงตาของ AI” เป็นสิ่งที่ไม่อาจมองข้ามได้ ซึ่งแบบจำลองภาษาสร้างข้อมูลเท็จอย่างน่าเชื่อถือ ซึ่งอาจนำไปสู่การตัดสินใจทางธุรกิจที่ผิดพลาด สื่อที่ผิดพลาด หรือแม้แต่ความไม่สงบทางสังคม หากไม่ได้รับการควบคุมอย่างเข้มงวด

และสุดท้ายคือความเร็วในการนำไปใช้งาน ตลาดคาดหวังว่าธุรกิจต่างๆ จะผสานรวม AI เข้ากับทุกกระบวนการได้อย่างรวดเร็ว แต่ในความเป็นจริงแล้วมีความซับซ้อนมากกว่านั้น การนำ AI มาใช้อย่างมีประสิทธิภาพต้องอาศัยการเปลี่ยนแปลงเชิงโครงสร้าง การลงทุนระยะยาว และแรงงานที่มีทักษะ ซึ่งเป็นสิ่งที่บริษัทต่างๆ ยังไม่พร้อม

กล่าวอีกนัยหนึ่ง AI อาจเป็นอนาคต แต่ไม่ใช่ว่าอนาคตทุกอย่างจะปราศจากราคา

บริษัทขนาดใหญ่ทั่วโลกกำลังทุ่มงบประมาณมหาศาลกับปัญญาประดิษฐ์ (AI) (ภาพประกอบ: AI)

เกมเสี่ยงดวง: ใครจะเป็นเหยื่อรายแรกของ “ฟองสบู่” AI?

ทุกวันนี้แทบไม่มีใครสงสัยเลยว่า AI จะเปลี่ยนโลก คำถามสำคัญตอนนี้ไม่ใช่ “AI จะปฏิวัติโลกอย่างที่อินเทอร์เน็ตทำหรือไม่” แต่เป็น “คุณยินดีจ่ายเท่าไหร่ในวันนี้เพื่ออนาคตที่อาจมาถึงช้ามากหรือไม่มีวันมาถึง”

นั่นคือการทดสอบที่แท้จริงสำหรับนักลงทุน

ประวัติศาสตร์ได้พิสูจน์แล้วครั้งแล้วครั้งเล่าว่าฟองสบู่ทางการเงินไม่ได้แตกเพราะเทคโนโลยีปลอม ธุรกิจดอทคอมไม่ได้ล่มสลายเพราะอินเทอร์เน็ตเป็นเพียงกลลวง ในทางกลับกัน แนวคิดดีๆ มักเป็นของจริง แต่ปัญหาอยู่ที่ผู้คนใจร้อน มองโลกในแง่ดีเกินไป และยอมจ่ายราคาแพงเกินไปเพื่อเป็นเจ้าของอนาคตก่อนที่มันจะเกิดขึ้น เมื่อความคาดหวังเกินขอบเขต เมื่อเงินราคาถูกถูกบีบ ฟองสบู่ก็แตก ไม่ว่าเทคโนโลยีพื้นฐานนั้นจะเป็นจริงแค่ไหนก็ตาม

วอลล์สตรีทกำลังเดิมพันอนาคตที่สมบูรณ์แบบที่ AI จะช่วยเพิ่มประสิทธิภาพการผลิต สร้างมูลค่าหลายล้านล้านดอลลาร์ และเปลี่ยนแปลงทุกอุตสาหกรรม และเนื่องจากความหวังดีนั้นดู "สมเหตุสมผล" มันจึงยิ่งอันตราย เพราะไม่มีใครรู้ว่าความจริงจะพังประตูแห่งจินตนาการเมื่อใด

ทอร์สเทนไม่ใช่ผู้ทำนายที่ตะโกนว่า "วันสิ้นโลกมาถึงแล้ว" เขาเป็นเพียงผู้ดูแลประภาคารที่ปลายเส้นทาง ถือไฟเตือนสีแดงไว้ว่า "ระวังน้ำแข็ง"

AI จะยังคงเติบโตอย่างต่อเนื่อง และแน่นอนว่าบริษัทอย่าง Nvidia, Meta, Microsoft, Apple และ Google ก็ยังคงเดินหน้าแข่งขันต่อไป แต่หากวอลล์สตรีทยังคงไล่ตามความฝันด้าน AI โดยไม่มีเบรกหรือร่มชูชีพ การล่มสลายจะเจ็บปวดกว่าที่คิด

ในปี 2000 ผู้คนเชื่อว่าอินเทอร์เน็ตจะเขียนกฎเกณฑ์ทางการเงินขึ้นใหม่จนกว่าฟองสบู่จะแตก ปัจจุบัน AI ก็ได้รับการยกย่องเช่นเดียวกัน และประวัติศาสตร์ก็รอคอยโอกาสที่จะเตือนเราถึงบทเรียนเก่าๆ ที่ว่า ไม่ว่าเทคโนโลยีจะก้าวหน้าแค่ไหน แรงโน้มถ่วงก็จะพาทุกสิ่งกลับคืนสู่โลกในที่สุด

ที่มา: https://dantri.com.vn/kinh-doanh/bong-bong-ai-tren-pho-wall-lap-lai-bi-kich-dot-com-hay-buoc-nhay-vi-dai-20250718000715144.htm

การแสดงความคิดเห็น (0)