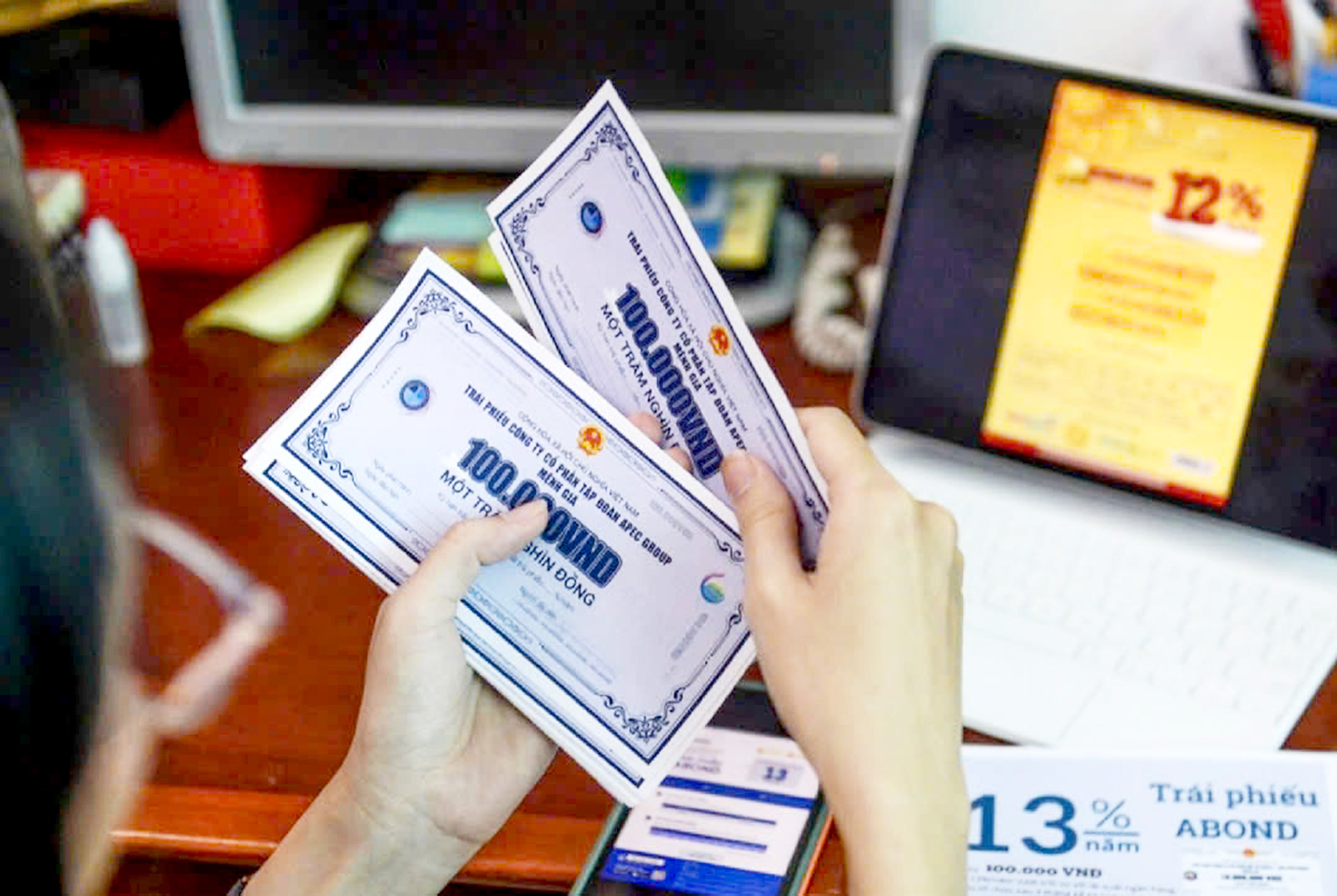

V roce 2024 zaznamenal vietnamský primární trh s podnikovými dluhopisy celkovou hodnotu emisí ve výši 443 000 miliard VND, což představuje výrazný nárůst ve srovnání s 311 240 miliardami VND v roce 2023.

Trh s nemovitostmi bude i v roce 2024 čelit mnoha obtížím - Foto: TU TRUNG

Navzdory velkému množství získaných peněz si banky stále drží vedoucí pozici, přičemž hodnota emise podnikových dluhopisů dosáhla téměř 300 000 miliard VND, což naznačuje, že oživení realitního sektoru a dalších oblastí je stále předmětem diskusí.

V rozhovoru pro noviny Tuoi Tre experti uvedli, že výše uvedená čísla odrážejí obtíže, kterým podniky čelí při přístupu k dlouhodobému kapitálu, a přetrvávající vysoký finanční tlak.

Trh s dluhopisy, u kterého se očekávalo, že zmírní zátěž bank, se nyní stal kanálem, kde si banky půjčují a poté půjčují podnikům.

Proč banky vydávají dluhopisy v tak velkém množství?

Ve své zprávě o korporátních dluhopisech z roku 2024 uvedla vietnamská ratingová agentura Fiinratings, že vietnamský trh s primárními korporátními dluhopisy zaznamenal silný nárůst a celková hodnota emisí dosáhla 443 000 miliard VND. To je pozitivní signál, který odráží silnou atraktivitu tohoto kanálu pro získávání kapitálu.

Podle Fiinratings si však bankovní sektor stále zaujímá dominantní postavení s hodnotou emisí téměř 300 000 miliard VND, což představuje 67,1 % celkového trhu.

„Dominance bank nejen demonstruje finanční sílu, ale je také klíčovým motorem ekonomického oživení,“ zhodnotila Fiinratings.

Sektor nemovitostí zaznamenal výrazný pokles o -18,7 %, přičemž splatnost emisí se zkrátila na 2,65 roku z 3,72 roku v roce 2023 a kupónové sazby vzrostly na 11,13 % z 10,93 % v předchozím roce.

Podle vydavatele zprávy tato čísla odrážejí obtíže s přístupem k dlouhodobému kapitálu a značný finanční tlak, kterému čelí realitní kanceláře v kontextu trhu, který se dosud plně nezotavil.

Podle údajů shromážděných MBS patří mezi banky s největší hodnotou emisí korporátních dluhopisů od začátku roku do dnešního dne:ACB (36 100 miliard VND), HDBank (30 900 miliard VND), Techcombank (26 900 miliard VND)...

Pan Nguyen Quang Thuan, předseda Fiinratings, uvedl, že při pohledu na strukturu emise podnikových dluhopisů v roce 2024 dominují banky, zatímco dluhopisy získané přímo pro výrobu a obchodní aktivity zůstávají velmi omezené, a to na úrovni 145 000 miliard VND.

Kapitál získaný emisí akcií na akciovém trhu, který dosáhl 75 000 miliard VND, pocházel převážně z bankovních a cenných papírů.

„Mobilizace střednědobého a dlouhodobého kapitálu pro investice ze strany soukromého sektoru je stále příliš omezená; nemůžeme se navždy spoléhat pouze na přímé zahraniční investice. To představuje výzvu pro cíl Vietnamu, kterým je dosažení 8% hospodářského růstu v roce 2025 a v nadcházejících letech,“ poznamenal pan Thuan.

Docent Dr. Nguyen Huu Huan, vedoucí lektor na Ekonomické univerzitě v Ho Či Minově Městě, uvedl, že banky výrazně zvyšují emisi dluhopisů, aby stabilizovaly své kapitálové zdroje.

„Úrokové sazby z vkladů postupně rostou, což činí emisi dluhopisů preferovanější díky jejich stabilitě. Přestože jsou úrokové sazby z vkladů vyšší než úrokové sazby z dluhopisů, delší splatnosti 5-7-10 let to kompenzují a eliminují obavy z výběrů a přílivů, které ovlivňují likviditu, což bankám umožňuje proaktivně spravovat své kapitálové zdroje,“ uvedl pan Huan.

Pan Huan vysvětlil, proč na trhu s dluhopisy „nepřítomný“ výrobní a obchodní sektor, a uvedl, že tento kanál cílí především na podniky, které chtějí získat střednědobý a dlouhodobý kapitál, jako jsou realitní a energetické společnosti.

Mezitím mnoho výrobních podniků často chce doplnit svůj provozní kapitál, zejména krátkodobý kapitál. Navíc není mnoho podniků, které by se kvalifikovaly pro emisi, náklady na emisi jsou velmi vysoké a úroková sazba musí být atraktivní.

„Vstup na burzu je ještě obtížnější; musíte splňovat emisní standardy regulačního úřadu a také musíte mít dobrou pověst a vysoký úvěrový rating, abyste měli nějakou naději na přilákání investorů,“ řekl pan Huan.

Korporátní dluhopisy z oblasti nemovitostí se zatím nezotavily - Foto: QUANG DINH

Rok 2025 bude jasnějším rokem.

Podle pana Duong Thien Chiho, analytika společnosti VPBank Securities (VPBanks), se trh s nemovitostmi obecně a trh s podnikovými dluhopisy zejména dosud plně neobnovil, a to i přes četné úsilí vlády.

Podle údajů VPBanks dosáhne celková hodnota splatných úvěrů v roce 2025 více než 221 000 miliard VND. Z toho nemovitosti tvoří 48 % a dosáhnou téměř 107 000 miliard VND. „Tlak splatných úvěrů se v roce 2025 soustředí ve druhé polovině roku a v první polovině bude méně intenzivní.“

„Věříme však, že v první polovině roku 2025 bude trh i nadále čelit mnoha výzvám a příležitostem v závislosti na řadě makroekonomických faktorů, směřování politiky a kapitálových potřebách podniků,“ poznamenal pan Chi.

Pan Nguyen Huu Huan předpověděl, že v roce 2025 budou banky stále „dominantní“ skupinou na trhu s podnikovými dluhopisy s vysokými objemy emisí. Odborník se však obává, že tento trend přesně neodráží roli trhu s podnikovými dluhopisy.

Podniky si obvykle půjčují přímo prostřednictvím podnikových dluhopisů nebo nepřímo od finančních institucí, včetně úvěrových institucí.

„V současné době si banky na trhu s dluhopisy půjčují velké částky a poté je půjčují podnikům, aby profitovaly z úrokového rozdílu,“ znepokojoval se pan Huan a ptal se, zda se trh s dluhopisy „nedeformuje“.

„Trh s dluhopisy, u kterého se očekávalo, že zmírní zátěž bank, se nyní stal kanálem, kde si banky půjčují a poté půjčují podnikům. V ideálním případě by mělo být vytvořeno aktivní prostředí, kde se podniky a „věřitelé“ mohou setkávat přímo, nikoli prostřednictvím zprostředkovatelů, aby si zajistili přístup ke kapitálu za atraktivní úrokové sazby, a tím podpořili nižší kapitálové náklady a vyšší ziskové marže,“ analyzoval pan Huan.

Expert zdůraznil potřebu řešení, která by podnikům umožnila přímo se zapojit na kapitálový trh, mobilizovat kapitál za rozumné úrokové sazby, podporovat výrobu a podnikání a zajistit, aby bylo dosaženo cíle trhu s podnikovými dluhopisy, kterým je snížení zátěže úvěrového kapitálu.

Zároveň je nezbytné dále podporovat sekundární obchodní trh a zvyšovat likviditu dluhopisů, navrhl pan Huan. „Burza již existuje, ale zatím není skutečně aktivní ani přístupná investorům,“ řekl pan Huan a dodal, že právní rámec pro podnikové dluhopisy musí být přísný, ale ne „omezující“.

Pan Huan také předpověděl, že realitní dluhopisy se v roce 2025 pozitivněji zlepší v souladu s cyklem oživení realitního trhu.

„Silný nárůst je nepravděpodobný; realitní dluhopisy se budou i nadále zotavovat pomalu, ale stabilněji. Největší výzvou pro realitní dluhopisy je znovuzískání důvěry investorů po nedávných kraších a krizích,“ řekl pan Huan.

Zatímco dlouholetý expert na trh s korporátními dluhopisy tvrdí, že současný problém nespočívá v samotném kapitálovém trhu, protože infrastruktura, produkty a investorská základna jsou již z velké části zavedené, „hlavním problémem je nyní kvalita a obchodní kapacita vydávajících organizací,“ řekl.

Obecně platí, že pokud emitenti nezlepší svou řídicí kapacitu, profesionalitu, transparentnost, důvěryhodnost, kvalitu a skutečnou efektivitu, nebudou splňovat standardy pro účast na trhu, a i kdyby se účastnili, investoři o ně nebudou mít velký zájem.

Podniky, které fungují transparentně, profesionálně a efektivně, mohou snadno vydávat dluhopisy nebo získávat kapitál prostřednictvím různých kanálů a mohou dokonce čelit konkurenci ze strany investorů, kteří hledají úvěry nebo investice.

Paní Tran Thi Khanh Hien - ředitelka výzkumu ve společnosti MB Securities (MBS) - uvedla, že banky byly skupinou s nejvyšší hodnotou emise a silným nárůstem oproti roku 2023, s průměrnou váženou úrokovou sazbou 5,6 %/rok a průměrnou dobou splatnosti 5,1 roku.

Podle údajů shromážděných MBS patří mezi banky s největší tržní kapitalizací od začátku roku do dnešního dne: ACB (36 100 miliard VND), HDBank (30 900 miliard VND) a Techcombank (26 900 miliard VND).

„Věříme, že banky budou i nadále prosazovat emisi dluhopisů, aby získaly kapitál k uspokojení úvěrových potřeb. Od začátku roku do 7. prosince se úvěry zvýšily o 12,5 %, což je více než 9% nárůst ve stejném období loňského roku,“ uvedla paní Hienová.

Podle expertů MBS banky obvykle nesou vyšší náklady při získávání finančních prostředků prostřednictvím dluhopisů, ale tento kanál jim poskytuje kapitál Tier 2, který splňuje regulační bezpečnostní ukazatele.

„Od konce loňského roku musely banky snížit maximální poměr krátkodobého kapitálu používaného pro střednědobé a dlouhodobé úvěry na 30 % namísto dříve 34 %,“ uvedla paní Hienová.

Zdroj: https://tuoitre.vn/trai-phieu-doanh-nghiep-hoi-phuc-voi-443-000-ti-ngan-hang-nao-phat-hanh-nhieu-nhat-20250104231002156.htm

![[Foto] Premiér Pham Minh Chinh telefonicky hovořil s generálním ředitelem ruské korporace Rosatom.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Foto] Slavnostní zakončení 10. zasedání 15. Národního shromáždění](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[Infografika] Křížové směnné kurzy pro určení zdanitelné hodnoty od 11. do 17. prosince](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765413245543_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-11-1712-20251211021920.jpeg)

![[OFICIÁLNÍ] SKUPINA MISA OZNAMUJE SVÉ PRŮKOPNICKÉ POZICIONOVÁNÍ ZNAČKY V OBLASTI TVORBY AGENTŮ S UMĚLOU INTELIGENCÍ PRO FIRMY, DOMÁCNOSTI A VLÁDU](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Komentář (0)