Rekordhoch bei der Anleiheemission im Juni 2025, Banken spielen eine Schlüsselrolle

Im Juni 2025 wurde mit 94 Billionen VND das höchste monatliche Emissionsvolumen an Anleihen seit 2022 verzeichnet, ein Anstieg von 36 % gegenüber dem Vormonat. Die Geschäftsbanken spielten dabei eine führende Rolle und trugen zu über 80 % des Emissionsvolumens bei.

Die Vietnam Investment Credit Rating Joint Stock Company (VIS Rating) geht davon aus, dass sich der Anleihenmarkt allmählich stabilisiert und deutlich erholt. Anzeichen dafür sind eine verbesserte Liquidität, ein beschleunigter Schuldenabbau und eine rege Emissionstätigkeit. Die Organisation prognostiziert zudem, dass Banken weiterhin die treibende Kraft des Marktes sein werden und das geplante Anleihevolumen bis 2025 voraussichtlich fast 200 Billionen VND erreichen wird.

Die Motivation der Banken zur Emission von Anleihen liegt angeblich in ihrem Bedarf, mittel- und langfristige Kapitalquellen zu ergänzen, um dem Wachstum der Kreditvergabe gerecht zu werden. Bis Ende Juni 2025 erreichte das gesamte ausstehende Kreditvolumen des Bankensystems über 16,9 Billionen VND, ein Anstieg von 8,3 % gegenüber Ende 2024 und von 18,87 % gegenüber dem Vorjahreszeitraum. Dies ist die höchste Kreditwachstumsrate seit 2023 und steht im Einklang mit der Wirtschaftsstruktur , wodurch der Kapitalbedarf von Privatpersonen und Unternehmen gut gedeckt wird.

Für Anleger haben der anhaltende Rückgang der Sparzinsen und die unerwarteten Goldpreisentwicklungen dazu beigetragen, dass Anleihen sich als potenziell sicherer und effektiver Anlagekanal erwiesen haben. Die positive Entwicklung am Anleihemarkt im Juni hat gezeigt, dass das Vertrauen der Anleger deutlich gestärkt wurde und somit zur positiven Entwicklung des Kapitalmarktes und der Gesamtwirtschaft beigetragen hat.

Effektiver Gewinn, proaktiver Cashflow mit BAC A BANK Anleihen

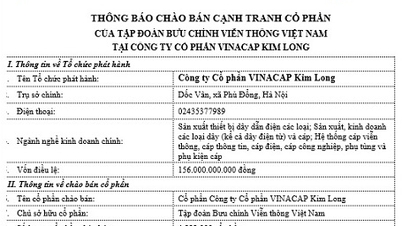

Die Bac A Commercial Joint Stock Bank (BAC A BANK) knüpft an den Erfolg und die Attraktivität ihrer vorherigen Anleiheemissionen an und bietet ihren Kunden ab dem 4. August 2025 zum zweiten und dritten Mal 15.000.000 Anleihen mit einem Gesamtvolumen von bis zu 1.500 Milliarden VND an. Die beiden Anleihen mit den Symbolen BAB203-07L und BAB203-07C haben eine Laufzeit von jeweils 7 Jahren. Die Zinsen werden vierteljährlich gezahlt, und die Rückkaufsrechte können nach 18 bzw. 24 Monaten ab Emissionsdatum ausgeübt werden.

Die Anleihen der BAC A BANK haben einen Nennwert von 100.000 VND pro Anleihe und eignen sich für alle Anlageklassen und -größen. Die von einer Bank mit über 30 Jahren Erfahrung und nachhaltiger Entwicklung emittierten Anleihen der BAC A BANK bieten Anlegern Sicherheit durch die Zusage der vollständigen und fristgerechten Rückzahlung von Kapital und Zinsen. Alle Informationen werden klar und transparent veröffentlicht.

Das Besondere an dieser Anleiheemission ist der jährlich flexibel anpassbare Zinssatz – stets höher als der 12-monatige Festgeldzinssatz mit einer Marge von maximal 1,3 % pro Jahr. Ab dem sechsten Jahr steigt die Zinsmarge auf bis zu 3,1 % pro Jahr und sichert Anlegern so eine attraktive und stabile Rendite. Bereits mit einem Mindestkapital von 50 Millionen VND bzw. 100 Millionen VND können sowohl Privatanleger als auch institutionelle Anleger an diesem effektiven Anlagekanal partizipieren.

Nach Ablauf der Angebotsfrist am 25. August 2025 werden alle Anleihen zentral bei der Vietnam Securities Depository and Clearing Corporation (VSDC) registriert und an der Hanoi Stock Exchange (HNX) notiert. Darüber hinaus können Anleger die Anleihen unkompliziert übertragen, zu wettbewerbsfähigen Zinssätzen beleihen oder andere Finanztransaktionen durchführen.

Wie bereits bei früheren Emissionen handelt es sich bei den Anleihen der BAC A BANK weiterhin um nicht wandelbare, unbesicherte und nachrangige Schuldverschreibungen, die gemäß geltendem Recht die Voraussetzungen für die Einbeziehung in das Kernkapital (Tier 2) des Emittenten erfüllen. Das Produkt wird direkt über das landesweite Netzwerk von Hauptsitzen, Filialen und Transaktionsbüros der BAC A BANK vertrieben, wodurch der Zugang und die Transaktionsabwicklung einfacher und bequemer als je zuvor sind.

Herr Thai Hoa (32 Jahre alt, lebt und arbeitet derzeit in Hanoi) berichtete: „Als Anfänger im Bereich Investitionen und private Finanzen lege ich stets Wert auf Transparenz und Reputation. Bankanleihen, insbesondere Anleihen der BAC A BANK, haben mir geholfen, Kapital aufzubauen und einen stabilen Cashflow aus ungenutztem Kapital zu generieren. Durch meine Teilnahme an den beiden öffentlichen Anleiheemissionen der BAC A BANK im letzten Jahr fühlte ich mich absolut sicher, da alle Informationen – von den Konditionen über die Zinssätze bis hin zu den Zahlungsmethoden – klar und verständlich waren.“

Mit herausragenden Vorteilen bei Zinssätzen, Liquidität und Komfort ist die zweite und dritte öffentliche Anleiheemission ein Beweis für die kontinuierlichen Bemühungen der BAC A BANK, umfassende Finanzlösungen anzubieten und Kunden dabei zu helfen, sicher zu investieren und effektive Gewinne zu erzielen.

Diese Anleiheemission hilft der BAC A BANK nicht nur dabei, ihre mittel- und langfristigen Kapitalquellen zu erhöhen, die Kapitalsicherheitsstandards und das Risikomanagement gemäß den Vorschriften der Staatsbank zu erfüllen, sondern bekräftigt auch einmal mehr das starke Engagement der Bank für die Entwicklung des Anleihemarktes im Besonderen und der Wirtschaft des Landes im Allgemeinen.

Für detailliertere Informationen zur zweiten und dritten öffentlichen Anleiheemission der BAC A BANK besuchen Sie bitte die Website www.baca-bank.vn, kontaktieren Sie das Kundenservicecenter unter 1800 588 828 (kostenlos) oder lassen Sie sich direkt in den Filialen/Transaktionsbüros der BAC A BANK landesweit beraten.

Quelle: https://baonghean.vn/bac-a-bank-chao-ban-15-trieu-trai-phieu-phat-sanh-ra-cong-chung-lan-2-dot-3-voi-tong-gia-tri-chao-ban-1-500-ty-dong-10303728.html

![[Foto] Autobahnen, die durch Dong Nai führen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762940149627_ndo_br_1-resize-5756-jpg.webp)

![[Foto] Premierminister Pham Minh Chinh nimmt an einer Konferenz zur Überprüfung des einjährigen Einsatzes von Streitkräften zur Gewährleistung von Sicherheit und Ordnung auf lokaler Ebene teil.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762957553775_dsc-2379-jpg.webp)

![[Foto] Die „Narben“ der Berge und Wälder von Da Nang nach Stürmen und Überschwemmungen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/13/1762996564834_sl8-jpg.webp)

![Dong Nai OCOP-Übergang: [Artikel 3] Verknüpfung von Tourismus und OCOP-Produktkonsum](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Kommentar (0)