Banken, Einzelhandel, Informationstechnologie, Infrastrukturbau, Industrieparkaktien… werden häufig empfohlen.

Die Prognosen für den Aktienmarkt in diesem Jahr sprechen übereinstimmend: Investmentfonds, Marktanalysen und Wertpapierfirmen gehen davon aus, dass der VN-Index dank niedriger Zinsen und steigender Unternehmensgewinne um 15–25 % zulegen kann. Die Prognosen gehen im Allgemeinen von einer Erholung der Unternehmensgewinne um mindestens 15–20 % in diesem Jahr aus. Die Erholungsrate variiert jedoch stark zwischen den einzelnen Sektoren. Daher sollten Anleger die Entwicklungen genau beobachten, analysieren und sorgfältig auswählen, um ihr Portfolio zu optimieren.

Laut VinaCapital bieten sich Anlegern, die durch die richtige Auswahl von Sektoren und Aktien eine überdurchschnittliche Rendite im Vergleich zum Gesamtmarkt erzielen können, zahlreiche Möglichkeiten. Der ausländische Fonds bevorzugt in diesem Jahr Aktien aus den Bereichen Informationstechnologie, Bankwesen, Immobilien, Konsumgüter des täglichen Bedarfs und Wertpapiere. Insbesondere für die Konsumgüter- und Immobilienbranche wird aufgrund des niedrigen Vergleichsniveaus des Vorjahres eine deutlich stärkere Erholung der Gewinne prognostiziert.

Michael Kokalari, Direktor für makroökonomische Analysen und Marktforschung bei VinaCapital, analysierte, dass Konsumgüterunternehmen von der anhaltenden Erholung der Konsumausgaben profitieren werden. Er prognostizierte einen Anstieg des gesamten Einzelhandelsumsatzes (ohne Inflation) um 7,5 %. Dementsprechend erwartete er, dass sich die Gewinne der Unternehmen dieser Branche nach einem Rückgang von 22 % im Vorjahr erholen und in diesem Jahr um 33 % steigen würden.

Neben dem Konsumgütersektor dürften laut VinaCapital auch Immobilienentwickler (mit Ausnahme von Vinhomes) von der moderaten Erholung dieses Jahres profitieren. Die Unternehmensgewinne sollen bis 2024 um 109 % steigen, nach einem Rückgang von 51 % im Vorjahr. Damit weisen der Konsumgüter- und der Immobiliensektor im Vergleich zum Gesamtmarkt ein zwei- bzw. fünfmal höheres Gewinnwachstum auf.

VinaCapital erklärte, dass neben der Auswahl der genannten Sektoren auch die Auswahl einzelner Aktien von Bedeutung sei. Der Aktienmarkt biete Hunderte von Aktien kleiner und mittelständischer Unternehmen, die potenziell überdurchschnittliche Renditen ermöglichen. Diese Aktien legten im vergangenen Jahr um rund 30 % zu und übertrafen damit die Gesamtperformance deutlich. Der Fonds merkte jedoch an, dass dies eine Chance für professionelle Anleger wie VinaCapital selbst sei. Viele dieser Aktien würden von Privatanlegern im Inland hingegen nicht ausreichend beachtet oder verstanden.

Anleger beobachten den Markt an einer Börse in Ho-Chi-Minh-Stadt, März 2021. Foto: Quynh Tran

Dragon Capital hat sein aktuelles Anlageportfolio bekannt gegeben und setzt dabei auf Branchen mit hohem Gewinnwachstum. Der DCDE-Fonds investiert insbesondere in die Bereiche Bankwesen, Einzelhandel, Wohnimmobilien, Informationstechnologie, Stahl, Chemie und Wertpapiere. Laut Prognose des ausländischen Fonds weisen die genannten Branchen in diesem Jahr allesamt zweistellige Gewinnsteigerungsraten auf. Den höchsten Zuwachs verzeichnet der Einzelhandel mit fast 153 %, gefolgt von der Stahlindustrie (47 %) und der Chemiebranche (39 %).

Neben dem Gewinnwachstum ist Dragon Capital überzeugt, dass diese Gruppen im Vergleich zum Gesamtmarkt eine geringere Volatilität aufweisen, was der vorsichtigen Anlagestrategie des Fonds entspricht. Experten weisen darauf hin, dass Anleger kein Portfolio aufbauen sollten, das zu stark von einer bestimmten Branche abhängig ist, um Risiken zu vermeiden, die das gesamte investierte Kapital gefährden könnten.

Wertpapierfirmen empfehlen Anlegern zudem, ihre Aktienauswahl in diesem Jahr anhand der Gewinnwachstumsaussichten der jeweiligen Branchen zu treffen. Vietcombank Securities (VCBS) geht davon aus, dass sich die Unterschiede zwischen den Aktien angesichts starker Marktschwankungen weiter verschärfen werden.

„Investoren müssen sowohl nach Investitionsmöglichkeiten in Unternehmen mit guten Zukunftsaussichten suchen als auch diese prüfen und darauf achten, den Zeitpunkt der Kapitalabhebung so zu wählen, dass der Aktienkurs noch in einem angemessenen Bewertungsbereich liegt, um die Ziele des Risikomanagements zu gewährleisten“, stellte diese Analysegruppe fest.

Laut VCBS bleiben die Zinssätze niedrig und könnten weiter sinken. Die Verlagerung von Teilen der Produktion aus China sowie öffentliche Investitionen werden auch in Zukunft wichtige Faktoren sein. Davon profitieren werden daher Banken, Immobilienunternehmen in Industrieparks und Infrastrukturentwicklungsunternehmen.

Für Anleger, die Aktien langfristig zum Vermögensaufbau halten möchten, empfiehlt VCBS, nach Branchen mit defensiven Eigenschaften zu suchen, insbesondere nach führenden Unternehmen, deren Geschäftsergebnisse weniger von Konjunkturzyklen abhängen. Am Aktienmarkt handelt es sich bei solchen Aktien häufig um staatliche Unternehmen aus Branchen wie Informationstechnologie, Telekommunikation und Energieversorgung (z. B. Wasserkraft, Wärmekraft, Wasserversorgung).

Siddhartha

Quellenlink

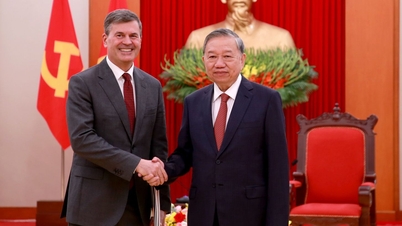

![[Foto] Generalsekretär To Lam empfängt den Direktor der Akademie für öffentliche Verwaltung und Volkswirtschaft beim Präsidenten der Russischen Föderation](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

Kommentar (0)