|

La situación de los delitos tecnológicos en el ámbito de los pagos sin efectivo se vuelve cada vez más compleja, generando riesgos y consecuencias como el robo de información de clientes y el robo de dinero en cuentas de monederos electrónicos. Esta situación plantea numerosos desafíos para la gestión y la garantía de la seguridad en el ámbito de los pagos. A propósito de este tema, un reportero del periódico Quang Tri entrevistó a Nguyen Duc Dong, director de la sucursal del Banco Estatal de la provincia de Quang Tri.

—Señor, actualmente, los métodos de pago sin efectivo son de interés para los clientes. ¿Podría hablarnos sobre el crecimiento de estos métodos de pago en la provincia?

El desarrollo de los pagos no monetarios siempre ha sido una de las prioridades del Gobierno y del Banco Estatal de Vietnam (SBV) para alcanzar el objetivo nacional de universalizar las finanzas integrales e implementar el Programa Nacional de Transformación Digital. Siguiendo las políticas y orientaciones del Partido y el Gobierno en este tema, el sector bancario ha logrado resultados notables, satisfaciendo la necesidad de pagos fluidos y seguros para organizaciones e individuos en la economía .

El número de clientes que abren y utilizan cuentas de pago ha aumentado continuamente a lo largo de los años. En toda la provincia hay 705.759 cuentas personales activas (un 40 % más que a finales de 2022). Más del 69 % de los adultos tienen cuentas de pago, de las cuales la apertura de cuentas mediante el método eKYC aumentó un 114 % en comparación con finales de 2022. Los servicios de tarjetas bancarias se han desarrollado y muchas entidades de crédito (EC) han añadido e integrado funciones adicionales, lo que permite su uso para pagos y servicios con otros proveedores. En toda la provincia hay más de 769.000 tarjetas en circulación (un 32 % más que a finales de 2022).

Las entidades de crédito se centran constantemente en mejorar la calidad del servicio y brindar mayor comodidad a los clientes mediante el desarrollo de la cantidad, calidad y escala de la red de cajeros automáticos (ATM) y dispositivos de aceptación de tarjetas en el punto de venta (deslizar la tarjeta por los TPV). Actualmente, toda la provincia cuenta con 115 cajeros automáticos, incluyendo 10 cajeros automáticos multifunción (que permiten a los clientes retirar, depositar dinero y depositar ahorros directamente en el cajero las 24 horas del día, los 7 días de la semana); 762 TPV (un aumento de más del 10 % en comparación con 2022).

Realizar pagos sin efectivo en una tienda de la ciudad de Dong Ha - Foto: TU LINH

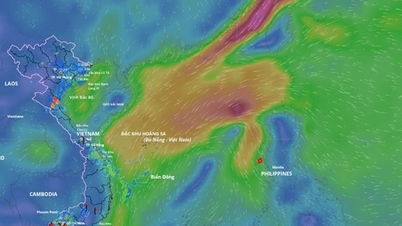

Existen más de 21.000 puntos de pago con código QR (un 129 % más que en 2022) ubicados en empresas, centros de distribución, tiendas, restaurantes, hoteles, centros médicos , hospitales, escuelas... La red de códigos QR cubre casi todos los distritos, pueblos y ciudades. El pago mediante banca móvil con escaneo de códigos QR ha experimentado un fuerte crecimiento gracias a su comodidad (un 468 % más en cantidad y un 731 % más en valor que en 2022, superior a la media nacional del 471,13 %).

Los pagos mediante dispositivos de aceptación de tarjetas TPV aumentaron un 99 % en cantidad y un 67 % en valor en comparación con 2022. En particular, las transacciones de pago mediante máquinas multifunción como CDM y CRM en la zona alcanzaron los 134 989 artículos, equivalentes a un valor de más de 1018 billones de VND. Las transferencias de dinero mediante banca por internet, banca móvil y TPV tienden a aumentar tanto en cantidad como en valor (un 28 % más en cantidad y un 23 % más en valor en comparación con 2022). La proporción de pagos digitales en comparación con el total de métodos de pago en la zona alcanzó casi el 80 %.

- ¿Podría hablarnos de las dificultades encontradas para garantizar la seguridad y protección de los clientes con los pagos sin efectivo?

- Junto con la promoción de los pagos sin efectivo, el fraude en línea, los delitos tecnológicos, los delitos cibernéticos que atacan el sistema y las actividades de pago sin efectivo están aumentando a escala global y nacional, sin fronteras, sin excepción para los clientes de la provincia de Quang Tri.

El fraude se produce de diversas maneras y con trucos sofisticados para robar dinero de las cuentas de los clientes. Los estafadores estafan activamente, roban información de las cuentas de los clientes (nombre de usuario, código de autenticación, etc.) a través de redes sociales como Facebook, Zalo e Instagram; o compran, venden, alquilan o toman prestadas cuentas de pago para realizar transacciones con fines ilegales, blanqueo de capitales, evasión fiscal, fraude, estafa...

Algunas formas comunes de fraude hoy en día a las que los clientes deben prestar atención para evitarlas y garantizar la seguridad de sus activos.

Primero, los delincuentes se hacen pasar por policías, fiscales, agencias de impuestos, seguros sociales... para pedir a los titulares de cuentas y tarjetas que instalen aplicaciones falsas en sus teléfonos. Luego, usan la tecnología para realizar transferencias de dinero y apropiarse de ellas.

En segundo lugar, los malos reclutan colaboradores de ventas online, elaboran pedidos, solicitan inversiones en acciones... Después de que los titulares de cuentas y tarjetas transfieren dinero, los sujetos se apropian de él, lo transfieren al extranjero a través de dinero virtual o lo dispersan a través de muchas otras cuentas, lo que dificulta el seguimiento del flujo de dinero.

En tercer lugar, los delincuentes crean sitios web, haciéndose pasar por empleados de bancos y entidades financieras, para publicar anuncios de préstamos con procedimientos rápidos y sencillos... pero cobran comisiones para apropiarse de activos. En cuarto lugar, los delincuentes utilizan nuevos trucos de inteligencia artificial para falsificar rostros y voces y luego contactan a familiares y amigos para solicitar transferencias de dinero.

Además, los sujetos también se hacen pasar por servicios para recuperar el dinero defraudado o montan negocios “fantasmas”, abren cuentas bancarias para recibir dinero para inversión en bolsa… para luego apropiarse del dinero.

La prevención y el manejo de mensajes de spam, tarjetas SIM no deseadas y "cuentas falsas" aún no son exhaustivos. La filtración y venta de información y datos de clientes, así como la venta de información personal, también crean lagunas que los delincuentes pueden aprovechar. Los estafadores organizan la compra de tarjetas SIM preactivadas y contratan a personas para que abran cuentas bancarias utilizando los números de teléfono mencionados. Una vez que engañan a la víctima para que transfiera dinero a esta cuenta, lo retiran rápidamente o lo transfieren a muchas otras cuentas, lo que dificulta enormemente a la policía rastrear y recuperar el dinero.

Además, para garantizar la seguridad, protección y confidencialidad de los datos de los clientes, la sincronización de las regulaciones legales pertinentes sobre transacciones electrónicas, firmas y documentos electrónicos, es necesario acelerar el desarrollo de aplicaciones de datos de población, identificación y autenticación electrónicas, intercambio de datos y seguridad de la información del cliente para pagos digitales, este es un contenido extremadamente urgente.

En realidad, se han producido muchas violaciones y fraudes en el sector bancario causados por actores maliciosos. Entonces, ¿cómo se lleva a cabo la coordinación para mejorar la seguridad en las actividades de pago sin efectivo en la zona, señor?

Además de perfeccionar el marco legal, los mecanismos y las políticas para promover el desarrollo de los pagos no monetarios, también es necesario controlar los riesgos y garantizar la seguridad de las actividades de banca digital. Este es un tema crucial que preocupa constantemente al Banco Estatal en todos los niveles. El 29 de enero de 2024, el Banco Estatal emitió el Despacho Oficial n.° 648/NHNN-TT sobre el fortalecimiento de las medidas de gestión de riesgos para la apertura y el uso de cuentas de pago y monederos electrónicos. Anteriormente, el 15 de enero de 2024, el Banco Estatal emitió la Directiva n.° 02/CT-NHNN sobre la promoción de la transformación digital y la garantía de la seguridad de la información en las actividades bancarias.

En la provincia, las sucursales del Banco Estatal han monitoreado de manera proactiva y comprendido de cerca la situación de las actividades de pago sin efectivo; han ordenado a las instituciones de crédito que se concentren en garantizar la seguridad de la información y los pagos; y han fortalecido las medidas de gestión de riesgos para la apertura y el uso de cuentas de pago.

Coordinar estrechamente con los departamentos, sucursales y sectores pertinentes para informar, asesorar e informar oportunamente al Comité Popular Provincial y al Gobernador del Banco Estatal sobre la ejecución de las tareas. Fortalecer la coordinación con los organismos y organizaciones pertinentes para prevenir y combatir los delitos relacionados con las actividades de pago, así como para prevenir el abuso de los servicios de pago y de los servicios de intermediación de pagos para transacciones ilegales; actualizar la información y advertir oportunamente sobre los nuevos métodos y artimañas de los delincuentes a los proveedores de servicios de pago, así como a los clientes, para que cuenten con medidas eficaces de prevención y combate.

La Sucursal Provincial del Banco Estatal ha coordinado y discutido estrechamente con el Departamento de Policía Económica, el Departamento de Seguridad Económica, el Departamento de Seguridad Cibernética y Prevención de Delitos de Alta Tecnología de la Policía Provincial para obtener información específica y oportuna sobre temas relacionados con la seguridad y protección del sistema de pago y billeteras electrónicas; acelerar la implementación del Proyecto 06 sobre el desarrollo de aplicaciones de datos de población, identificación y autenticación electrónica para servir al desarrollo socioeconómico en la provincia para garantizar los derechos del consumidor.

Exigir a las entidades de crédito que refuercen la supervisión de los datos del sistema de pago y, al mismo tiempo, que revisen y revisen todos los procesos, procedimientos y normativas sobre registros y contratos para la apertura y el uso de cuentas de pago y tarjetas bancarias, con el fin de modificar, complementar y perfeccionar la normativa interna para garantizar la seguridad de la información de los clientes y el cumplimiento de la normativa legal. Centrarse en la capacitación y formación de los funcionarios y empleados bancarios sobre los conocimientos y las habilidades para identificar documentos de identidad reales y falsos; realizar una inspección posterior completa de las cuentas de pago y tarjetas bancarias abiertas mediante el método eKYC.

Fortalecer la coordinación con las agencias de prensa y medios de comunicación para publicar oportunamente avisos, instrucciones y advertencias a los clientes con información completa sobre los actos prohibidos y los actos que no se permite realizar durante el proceso de apertura y uso de cuentas de pago en diversas formas para mejorar la prevención de riesgos para los clientes.

¡Gracias!

Tu Linh (interpretada)

Fuente

Kommentar (0)